Come fai a combattere l’inflazione?

L’inflazione è un problema. Ti riassumo il concetto:

- quello che oggi compri con 10.000 €, domani ti costerà 11.000 €

- è un processo inevitabile nel lungo periodo.

I prezzi delle cose tendono naturalmente ad aumentare.

Con gli anni il costo della vita aumenta.

Ti ricordi all’inizio degli anni 2000?

In pizzeria te a cavavi con 10 € o poco più.

Impensabile oggi.

Se i prezzi crescono, con i 10.000 € che hai oggi domani comprerai meno cose.

Cioè varranno meno. Di quanto?

Guarda.

Inflazione: quanto incide

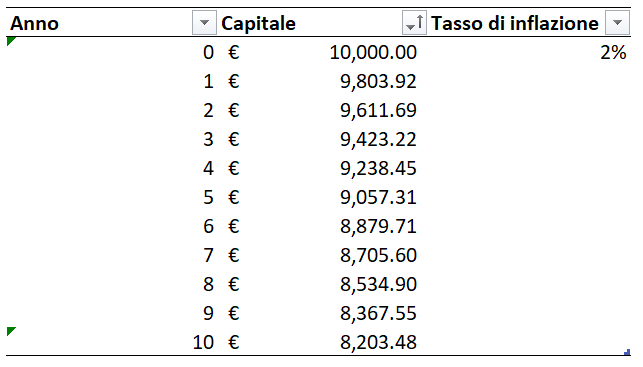

Supponiamo che nei prossimi 10 anni ci sia un’inflazione costante e media del 2%.

E’ una cifra ragionevole.

Se oggi hai 10.000 € e non fai nulla, quanto varranno tra 10 anni?

Esatto.

Tra 10 anni, i tuoi 10.000 € varranno come 8.203 € di oggi.

Tu vedrai sempre 10.000 € sul tuo conto.

Ma in realtà acquisterai cose per un equivalente di 8.203 € di oggi.

Il solo tasso del 2% all’anno è in grado di farti impoverire di quasi il 20% in 10 anni!

Come l’ho calcolato? Ho usato una formula, la trovi in fondo all’articolo.

L’inflazione è un processo necessario. La cosa che deve rimanerti in testa è una sola:

se non la combatti, ti impoverirai.

È un fatto matematico.

Se

- hai dei risparmi da parte

- non intendi usarli a breve

- e non prendi delle contromisure

con il passare del tempo avrai sempre meno potere d’acquisto.

Come combattere l'inflazione

Ora che ti ho svelato l’amara verità, veniamo al dunque.

Come pensi di combatterla?

Esiste un modo.

Più di uno in realtà, ma oggi te ne mostro uno.

Ed è potente. È tanto più potente quanto più tempo lo sfrutti.

Questo meccanismo ti permetterà di sconfiggere l’inflazione sul lungo periodo, e già ti avverto: funzionerà solo se lo lasci fare.

Se pensi di utilizzarlo per tempi brevi, potrebbe rivoltarsi contro di te.

Perché te lo dico? Perché dipende da te.

Puoi permetterti di lasciare dei risparmi a lavorare sodo per anni e anni, senza toccarli?

Allora è perfetto.

Potrai assumerti dei rischi e ottenere una grande ricompensa.

Al contrario, progetti di usare quegli stessi risparmi tra non molto?

Ti metto in guardia dall’utilizzarlo.

Il concetto che sto per svelarti può aiutarti a costruire ricchezza sul lungo periodo.

Ed è stato definito da Einstein come l’ottava meraviglia del mondo.

Di cosa sto parlando?

DELL’INTERESSE COMPOSTO!

Come funziona l'interesse composto

Come funziona l’interesse composto?

Te lo spiego:

- Hai un capitale investito

- Il capitale matura degli interessi (rendimento)

- Se gli interessi vengono reinvestiti, si vanno a sommare al capitale iniziale, che quindi diventa più grande

- Il nuovo capitale (chiamato montante) matura nuovi interessi, che saranno più grandi dei precedenti proprio perché ora è più grosso di prima

- Se nuovamente gli interessi vengono reinvestiti il montante cresce ancora, e produce interessi ancora più grandi

- E via così all’infinito

Semplice.

In questo modo maturi interessi sugli interessi e via così anno dopo anno.

Ogni anno, il capitale su cui si producono i nuovi interessi è sempre più grande.

Questo proprio perché ingloba i rendimenti maturati in precedenza.

L’effetto è devastante (in positivo).

Guarda.

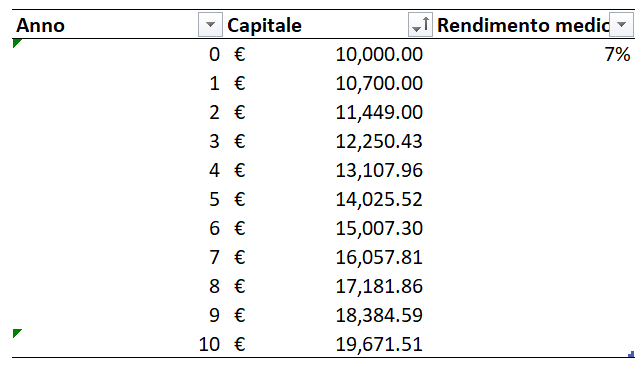

Torniamo ai tuoi 10.000 € che avevi tenuto da parte.

Decidi di investirli. Immagina che, per i prossimi 10 anni, questo denaro riesca a maturare ad un tasso di interesse composto medio del 7% annuo.

Facciamo i conti:

Interesse composto: ecco come puoi combattere l'inflazione

Al 7% medio annuo, in 10 anni hai raddoppiato i tuoi soldi.

Avevi 10.000 €, te ne ritrovi quasi 20.000 €.

Se nel frattempo c’è stata inflazione, metti sempre del 2%, questi 19.671 € che ti ritrovi tra 10 anni sono l’equivalente di poco più di 16.000 € di oggi.

Molto meglio degli 8.200 e qualcosa del primo scenario, vero?

Sostanzialmente, sei più ricco del doppio.

L’interesse composto ha questo effetto.

Più passa il tempo, e più il guadagno cresce esponenzialmente.

Ecco perché il tempo è una variabile fondamentale.

Funziona proprio perché sia il grano iniziale che gli interessi maturati di anno in anno lavorano sodo per te.

Per farlo bene però, devi avere tempo a disposizione.

L’interesse composto una buona arma contro l’inflazione.

Come combattere l'inflazione con l'interesse composto

Ora hai la tua arma.

Ma senza uno strumento adeguato, è inefficace.

Per poterla sfruttare al meglio, ti serve qualcosa che automatizzi il processo.

Qualcosa che effettui il reinvestimento dei rendimenti che il tuo capitale matura, senza che debba farlo tu.

In sostanza:

- Che strumento puoi usare per sfruttare il meccanismo dell’interesse composto?

- Come si fa ad ottenere quei rendimenti?

Cominciamo con la prima.

Ti mostrerò uno strumento che ti permetterà di sfruttare l’interesse composto.

Indice e mercato

Immagina un grosso contenitore vuoto.

Dentro ci puoi mettere di tutto.

Esempio:

- centinaia o migliaia di azioni

- oppure di obbligazioni

- eccetera.

Esempi reali:

- una grossa scatola che contiene le azioni delle 500 aziende americane più grandi (Apple, Tesla, Amazon, Google…)

- una grossa scatola che contiene tutti i titoli di stato (obbligazioni) dei Paesi europei (Italia, Germania, Francia…)

Puoi trovare un’infinità (o quasi) di scatole fatte così.

Quando ne hai una si dice che “hai in mano un mercato”.

Nel gergo tecnico, ciascuno di questi mercati viene chiamato “indice”.

Quindi, se hai la tua scatola con i 500 titoli americani più grandi quotati in borsa, si dice tieni il mercato azionario americano (indice di borsa Standard & Poor’s 500, o S&P 500).

Il concetto è questo:

- se detieni un indice, hai in mano un intero mercato

- questo mercato è fatto da titoli come azioni, obbligazioni eccetera

- che producono dei rendimenti

- e se trovi il modo di reinvestire i rendimenti, riesci a sfruttare l’interesse composto.

Come combattere l'inflazione con ETF ad accumulazione

Ci siamo quasi.

Ora veniamo al sodo.

Per possedere un indice, devi comprare la scatola piena in un colpo solo.

Come fai?

Devi usare un ETF.

L’ETF è uno strumento finanziario. E’ un fondo che tiene in pancia un indice di mercato.

E’ la tua scatola!

Gli ETF costano poco e sono liberamente negoziabili, può comprarli chiunque.

Ti spiego cosa sono gli ETF qui e qui.

Se compri un ETF, stai comprando le quote di un fondo che replica un certo indice di mercato.

Esempio: vuoi avere in mano il mercato azionario americano?

Compra un ETF che rifletta l’indice Standard & Poor’s 500.

Fine.

Essendo un fondo, c’è un gestore.

Tu puoi dire al gestore se vuoi che i rendimenti maturati di volta in volta ti arrivino (tassati) sul conto corrente oppure se li vuoi (non tassati) reinvestire nel fondo stesso.

Bingo.

Con la seconda opzione, riesci a sfruttare il meccanismo dell’interesse composto.

Questi tipi di ETF si chiamano ETF ad accumulazione.

ETF azionari

Passiamo alla seconda domanda:

come potresti far crescere il capitale a quella velocità?

Esistono moltissimi ETF.

Ciascuno di loro riflette un certo mercato.

Se vuoi quel tipo di rendimento, i mercati azionari possono essere un’opportunità.

Ma prima di parlarne, devo fare una precisazione.

Nell’ultima tabella ti ho volutamente semplificato la realtà.

Il concetto del rendimento medio

Niente cresce a un tasso costante e certo del 7% e nemmeno del 2% all’anno.

Se fosse così, scomparirebbe il concetto di rischio!

Non funziona proprio così. Io ho dovuto mostrartelo per farti vedere il modello matematico.

Quando si dice che un certo mercato azionario è cresciuto a un tasso del 7% all’anno negli ultimi 10 anni, si parla di rendimento medio.

Il rendimento in realtà ogni anno ha oscillato.

Cioè ci sono stati anni in cui l’hai visto salire molto più del 7%.

Altri in cui è cresciuto meno. E altri ancora in cui il rendimento è stato negativo.

I mercati azionari, nel breve periodo, oscillano sempre, anche con violenza.

Quando le cose vanno molto bene, la gente diventa euforica.

Tutti comprano e i prezzi salgono.

Quando vanno male, la gente si spaventa e scappa.

I prezzi crollano. E i rendimenti anche.

Il trucco da sapere è che questi sbalzi sono “momentanei”.

La realtà è che più passa il tempo e più i mercati si allineano con l’economia reale.

Se l’economia reale cresce, nel lungo periodo anche i mercati azionari crescono, perchè riflettono i risultati reali di business delle aziende.

Alla fine di un periodo abbastanza lungo (10 anni minimo), uno si volta indietro e dice:

Ah. I rendimenti hanno oscillato.

Ma, alla fine, è come se quel mercato fosse cresciuto al tasso composto medio del x % all’anno.

Ma quanto puoi aspettarti da un mercato azionario su un tempo lungo?

Nella sua storia il mercato azionario americano è cresciuto a un ritmo medio di circa il 10% annuo.

Ok.

Per ottenere un rendimento come quello del 7% di prima, una possibilità può esserti offerta da un ETF ad accumulazione che riflette un indice azionario ampio.

Un esempio?

L’indice MSCI World. Contiene 1.561 titoli dei paesi più avanzati.

Se scegli questi mercati, tanto più resti immerso tanto più sarà probabile avere rendimenti positivi, soprattutto se sei ben diversificato.

Prima di andartene

Prima di catapultarti a comprare un ETF fatto così, devo nuovamente metterti in guardia.

Se stai pensando di puntare a questi mercati, non puoi partire a caso.

Ricordati che siamo partiti da una premessa molto importante:

- hai definito che puoi vincolare dei soldi per molto tempo, diciamo 10 anni

- sei consapevole che i rendimenti possono oscillare, e potresti attraversare periodi di ribassi momentanei

- ti serve una strategia, che oggi non abbiamo discusso

- se hai in mente un orizzonte di beve periodo, lo strumento che ti ho mostrato potrebbe portare dei risultati negativi.

Il rendimento composto può dare ricompense enormi, ma chiede in cambio una visione d’insieme, perseveranza e pazienza.

Serve consapevolezza. Pianifica il tuo cammino.

Ti suggerisco anche di approfondire il legame storico tra inflazione e rendimenti azionari.

Ti lascio qui un link in proposito.

Se l’inflazione è sotto controllo, le azioni di solito performano bene.

Invece, nei periodi di grande inflazione le azioni possono soffrire.

Costruisci consapevolezza

Non rischiare dove non puoi permetterti di rischiare. E rischia dove invece puoi farlo.

Rispondi a queste domande:

- Hai già da parte un po’ di liquidità per far fronte alle emergenze?

- Ti stai già preparando per delle spese importanti che sai già di avere in futuro?

- Riesci a risparmiare?

- Le tue fonti di reddito sono ragionevolmente sicure?

Se la risposta anche a solo una delle domande sopra è “no”, la scelta di investire nei mercati azionari potrebbe non essere la più giusta per te.

Ricordati sempre: se decidi di investire per il lungo periodo, devi evitare il più possibile di essere costretto a vendere per necessità.

E se hai risposto di no, il rischio di ritrovarti in questa situazione aumenta.

Valuta bene se puoi permetterti di assumerlo.

Viceversa, puoi valutare i mercati azionari con un’ottica di lungo periodo, e rimanerci immerso per anni e anni.

Per questo puoi usare un ETF ad accumulazione adeguatamente diversificato.

In azione

Ora hai:

- un obiettivo: sconfiggere l’inflazione nel lungo periodo

- un’arma: l’interesse composto

- uno strumento per usarla: un ETF ad accumulazione sui mercati azionari

- la giusta consapevolezza

Un abbraccio,

Francesco

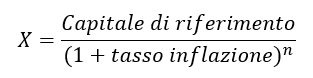

PS: Formula utilizzata per il calcolo della tabella sull’inflazione:

Voglio sapere che valore X ha oggi una certa cifra che avrò in mano tra n anni.

Capitale di riferimento: 10.000 € (sono i soldi che lascio fermi per n anni)

Tasso inflazione ipotizzato 2% (=0.02)

n= anno a cui vuoi riferirti (se vuoi sapere tra 5 anni, metti n=5 e così via)

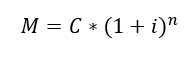

Formula utilizzata per il calcolo dell’interesse composto:

Voglio sapere che montante M ottengo investendo un capitale iniziale C che cresce a un tasso i per n anni:

Nel nostro esempio:

C= 10.000 €

i = 7%

n = 10

2 risposte

Informazioni ben dettagliate e soprattutto molto interessanti che finalmente rendono comprensibili a tutti, argomenti macchinosi e spesso poco trasparenti come possono essere quelli finanziari. Grazie

Ciao Rocco,

grazie del feedback! La finanza può essere molto complessa e presentata in modo altrettanto complicato, a volte di proposito. Questo allontana le persone, anzichè avvicinarle. Sono contento di esserti stato utile.

Un abbraccio

Francesco