Un portafoglio globale diversificato può essere costruito in modo semplice ed economico con degli ETF globali.

Gli ETF globali risolvono infatti uno dei più grossi dubbi degli investitori.

Quello di come fare per costruire l’ossatura del proprio portafoglio di investimenti di lungo periodo.

Non sarebbe bello poter avere pochi e semplici strumenti in portafoglio, facili da capire e da gestire, e tenerli per sempre?

Questo sono gli ETF globali.

Sono strumenti che ti garantiscono di riprodurre fedelmente le performance del mercato mondiale nel suo insieme, con costi bassi, e senza la necessità di cercare il “cavallo vincente”.

Molti di noi non hanno accesso a prodotti sofisticati. E nemmeno servirebbe, visto che le ricerche accademiche e l’evidenza empirica mostrano che le strategie di investimento più semplici proprio come l’indicizzazione passiva sono quelle che di solito

- funzionano meglio

- sono facili da comprendere

- e sono accessibili a chiunque

Vediamo quindi come e perché gli ETF globali sono i candidati ideali per la costruzione di portafogli globali e diversificati di lungo periodo.

I portafogli globali diversificati seguono i soldi

Se chiedessi a un professionista di Wall Street di scegliere oggi un investimento per la vita, probabilmente pescherebbe un ETF globale.

Perchè?

La risposta è semplice. Gli ETF globali non si limitano a replicare passivamente uno specifico mercato, ma riproducono l’intero mercato mondiale relativo a una certa macro asset class, come ad esempio azioni e obbligazioni.

Pensa a un contadino davanti a tanti cumuli di paglia. Deve sceglierne uno e portarselo a casa.

Ogni cumulo ha qualche caratteristica in più o in meno rispetto agli altri. Per esempio, qualcuno è più umido e qualcuno più secco, e così via.

Indeciso sul da farsi, il contadino prende una decisione molto semplice: li porta a casa tutti.

Allo stesso modo, un investitore che acquista un ETF globale esegue una scelta simile. Non sapendo quale

- area geografica

- settore di mercato

- o stile di investimento

performerà meglio degli altri, li compra tutti in un colpo solo, e li mette in portafoglio tutti insieme, nelle rispettive proporzioni.

All’interno di questo portafoglio, ogni settore o area geografica o stile sarà infatti rappresentato proprio come lo è nella realtà.

Per esempio, prendiamo il caso del mercato azionario mondiale.

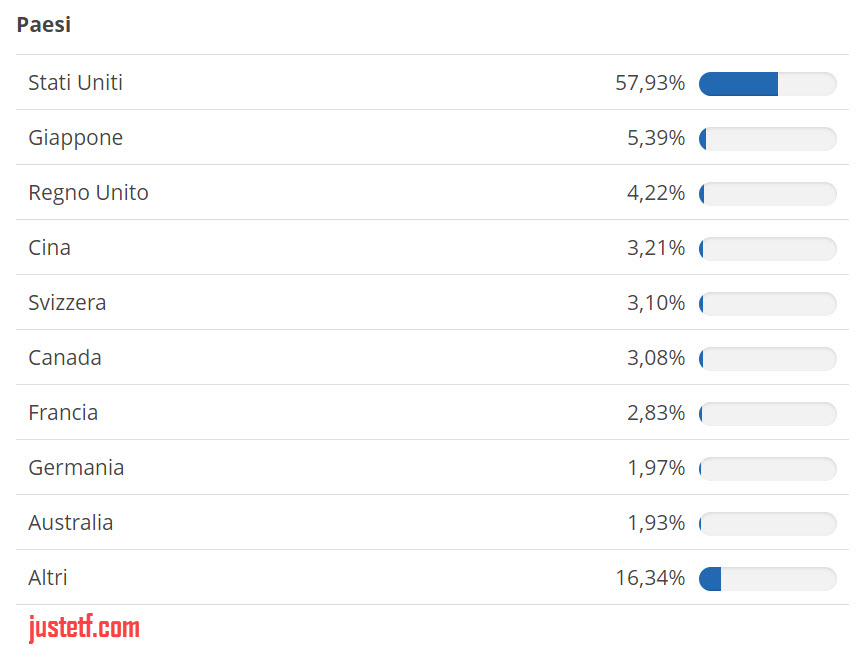

A livello geografico, ecco come è ripartita la capitalizzazione di mercato:

Mentre a livello di settore, troviamo questa allocazione:

Acquistando un ETF azionario mondiale, porterai a casa tutto quanto, in queste proporzioni.

Il 60% del tuo investimento sarà quindi esposto agli Stati Uniti, il 5% al Giappone, eccetera.

A livello settoriale, ti esporrai per il 21% al settore IT, per il 14% circa al settore finanziario, e così via.

Sarà quindi come investire costantemente dove già si trovano i soldi, e seguirne il flusso nel tempo.

I portafogli globali evolvono nel tempo come il mercato

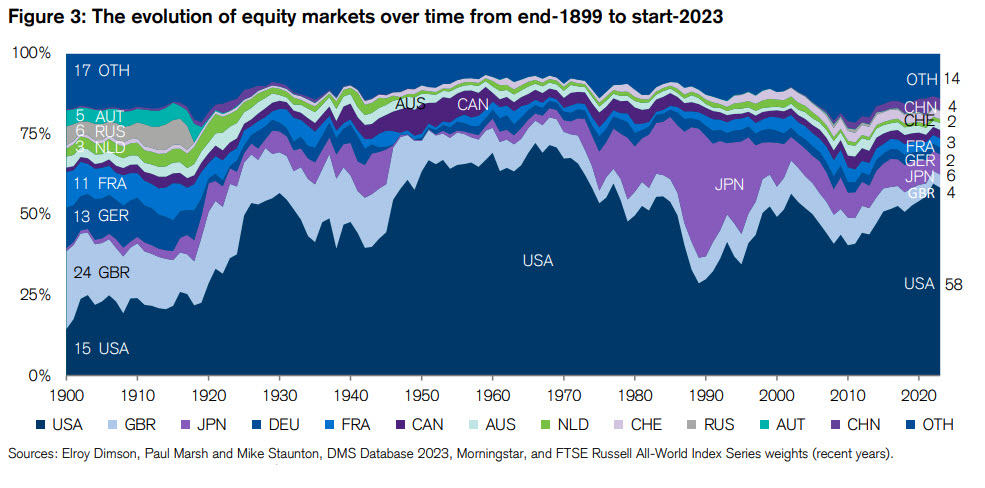

Ho trovato qualche dato interessante nel Global Investment Returns Yearbook di Credit Suisse, a cura dei Professori Dimson, Marsh e Staunton.

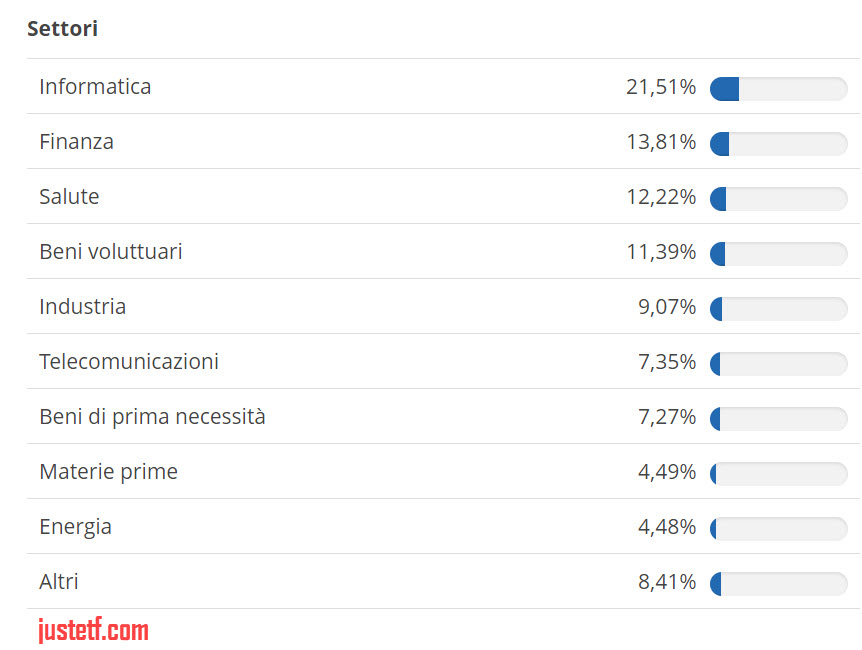

Guarda com’era l’allocazione geografica (per capitalizzazione) del mercato azionario mondiale nel 1899 e com’è invece oggi:

Come puoi vedere, agli inizi del 1900 il mercato azionario USA rappresentava solo il 15% del totale. I mercati azionari europei invece, nel complesso, erano decisamente più capitalizzati.

A distanza di oltre 100 anni, il mercato mondiale ha una faccia totalmente diversa. L’azionario USA è esploso, come la sua economia, e rappresenta oggi circa il 60% del mercato. I mercati asiatici composti da Giappone, Cina, India, Taiwan e Korea, inesistenti un secolo fa, rappresentano ora il 15% della capitalizzazione totale – più di Germania, Francia, Svizzera e UK, che nel complesso totalizzano l’11% circa.

Come si è arrivati fin qui?

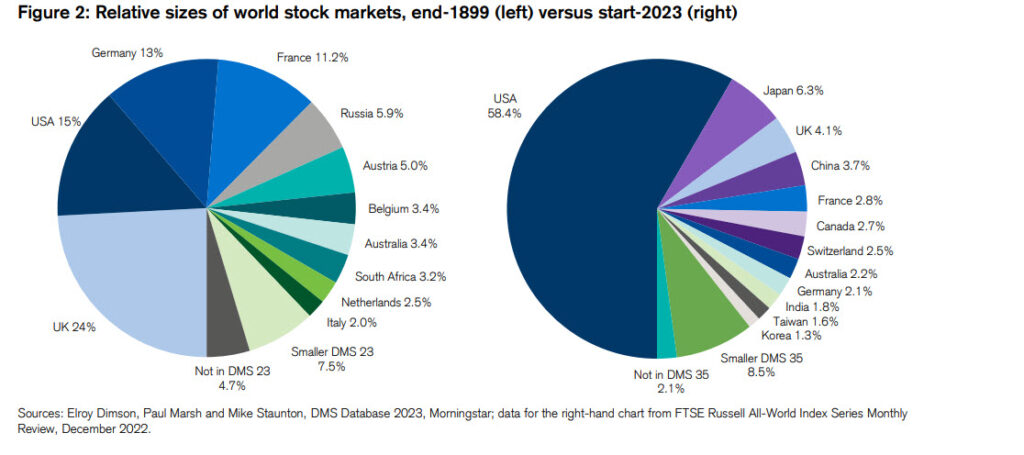

Ecco come si è evoluto il mercato azionario mondiale nei decenni:

Siccome un ETF azionario globale riproduce giorno per giorno il mercato mondiale nella sua complessità, ecco che all’evolversi del mercato l’ETF seguirà fedelmente, e consegnerà sempre ai suoi investitori l’esposizione e la performance complessiva del mercato stesso.

È un po’ come se il nostro contadino tutti i giorni andasse nel campo e raccogliesse sempre tutti i pagliai disponibili.

In questo modo, non dovremo porci molte domande sul futuro.

Domani la Cina rappresenterà, da sola, il 20% del mercato?

Se avrò in portafoglio un ETF globale, anche il mio investimento sarà per il 20% esposto sulla Cina, senza che io debba fare nulla.

Così facendo, escludo i due peggiori nemici che posso trovare sulla mia strada: me stesso e le scommesse.

Eliminando “me stesso”, limito il più possibile il rischio di fare scelte di investimento dettate dalle circostanze e dalle emozioni che provo. Il mio ETF globale già sceglierà per me, perchè replica passivamente quello che succede là fuori.

Eliminando le scommesse, evito inoltre di puntare sui mercati che credo saranno vincenti, perchè è un gioco in cui posso solo perdere: i mercati che vinceranno mi saranno comunque consegnati dal mio ETF globale. Il rischio è quindi quello di sbagliare la scommessa.

Le performance di lungo termine dei mercati globali

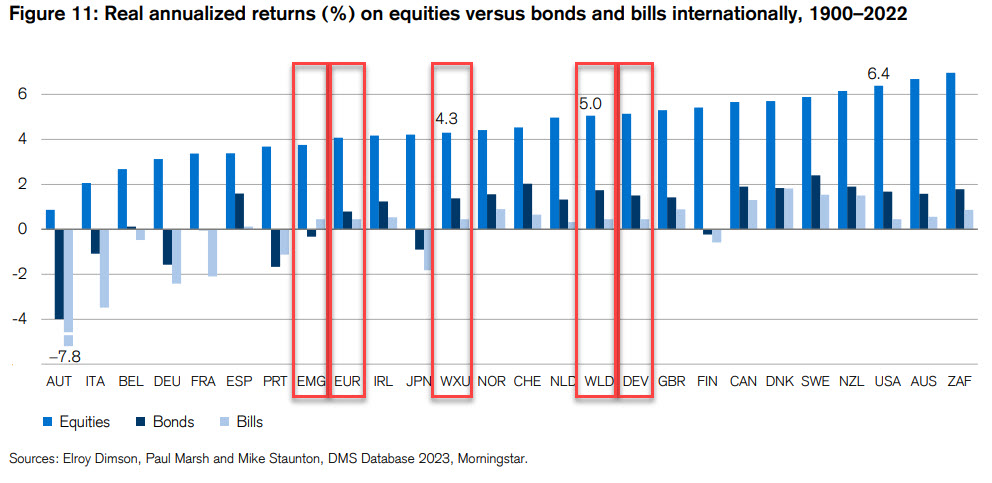

Ti mostro un’altra statistica interessante estratta dalla stessa ricerca.

Nella figura sotto trovi i rendimenti annualizzati reali (al netto dell’inflazione) di azioni, obbligazioni e dei titoli di stato a 1 anno (bills) degli ultimi 123 anni per diversi Paesi.

Ci focalizzeremo solo su alcune delle colonne sotto, che ho riquadrato in rosso, corrispondenti a 5 mercati globali principali:

- WLD: indici mondiali

- WXU: indici mondiali esclusi gli USA

- EUR: Indici europei

- DEV: indici mercati sviluppati nel mondo

- EMG: indici dei mercati emergenti

La valuta di riferimento è quella locale. Le performance sono cumulative e considerano il reinvestimento dei dividendi/cedole.

Ecco qui:

I ritorni reali della classe azionaria (colonnina blu) sono stati positivi ovunque, senza eccezioni, in genere tra il 3% e il 6% annuo.

Non solo.

Anche gli indici obbligazionari globali (colonnina blu scuro) hanno performato bene, e solo nei mercati emergenti hanno avuto un ritorno reale negativo.

In generale, gli indici azionari hanno sovraperformato quelli obbligazionari, che a loro volta hanno sovraperformato i titoli a breve termine, che rappresentano in sostanza il rendimento del cash.

Questo scenario riassume abbastanza fedelmente la regola di base degli investimenti: i rendimenti vanno di pari passo con il rischio.

Accettando il rischio, storicamente gli investitori nei mercati globali sono sempre stati premiati.

Mercati globali ed investitori europei (che vivono con gli euro)

Una nota importante riferita ai risultati esposti riguarda l’aspetto valutario.

Come detto, i ritorni mostrati sono in valuta locale. Per la maggior parte degli indici globali la valuta di riferimento non è l’euro, ma piuttosto il dollaro o altre valute.

Nemmeno il mercato europeo è al 100% espresso in euro, come ti mostravo in questo articolo.

Questo rappresenta un elemento di incertezza, per un investitore europeo che per vivere usa l’euro.

Da un lato, l’esposizione a differenti valute può portare a un beneficio di diversificazione.

Dall’altro, non considerare l’esposizione valutaria un aspetto di rilievo potrebbe condurre a errori nella valutazione del rischio del proprio portafoglio.

Dire che il ritorno storico reale di una asset class espressa in dollari è del 6% non equivale affatto a dire che il ritorno reale in euro della stessa asset class sia stata del 6%.

Spesso si tende a snobbare l’ostacolo del rischio cambio sostenendo che nel lungo periodo il tasso di cambio dollaro/euro o valuta x/euro tende ad essere costante.

Questa teoria al momento non sembra avere reale conferma scientifica e non ci dice nulla sull’evoluzione futura dei tassi di cambio.

Per chiarire l’impatto potenziale della variabilità del tasso di cambio, partiamo dal grafico qui sotto.

Ti riporto l’andamento del tasso di cambio dollaro/euro dal 1985 (nota: siccome l’euro ha fatto il suo debutto sui mercati finanziari nel 1999, il tasso di cambio antecedente è stato ricostruito):

Sebbene non abbiamo 123 anni di storia del tasso di cambio dollaro/euro, è comunque presente una serie storica significativa.

In questi 35 anni, il valore medio del cambio si è attestato a 1,18 dollari/euro, ma le oscillazioni intorno a questo valore medio (in gergo volatilità) sono state molto ampie.

Che implicazioni ha questo aspetto?

Quanto è “rischioso” il rischio di cambio?

All’inizio del 2000, un euro equivaleva a 0,80 dollari circa, mentre nel 2008 il cambio ha toccato il valore di 1,6 dollari per ogni euro.

Lo scenario opposto si è presentato dal 2008 al 2016, in cui da 1,6 dollari/euro si è tornati verso 1,1 dollari/euro, con ulteriori notevoli oscillazioni all’interno del periodo.

Non è quindi difficile immaginare scenari del genere anche in futuro.

Supponiamo che dal 2023 al 2029 il tasso di cambio passi da 1,06 dollari/euro attuali a 1,50 dollari/euro.

Immagina ora di investire 10.000 euro nel mercato azionario americano all’inizio del 2023, ottenendo un controvalore del tuo investimento pari a 10.600 dollari.

Siccome nessuno può sapere cosa succederà alla borsa americana tra il 2023 e il 2029, ammettiamo che il controvalore dell’investimento alla fine del periodo sia ancora 10.600 dollari, ovvero che l’investimento resti in pari.

Nel 2029 decidiamo di vendere, che succede?

Otteniamo solo poco più di 7.000 euro, dati dalla semplice divisione di 10.600 dollari rispetto a 1,50 dollari/euro.

Abbiamo dunque realizzato una perdita del 30%, e solo per il cambio sfavorevole.

Trovi a questa pagina un articolo approfondito di Dedalo Invest sulla questione.

Che lezione trarre?

Questo esempio mostra che, se ci esponiamo agli investimenti in valuta in modo eccessivo, la volatilità (= rischio) del portafoglio cresce.

Nel lungo termine, le valute non possono mostrare un ritorno “intrinseco”. La valuta in sé non produce dividendi, cedole, o crescita di valore.

Di conseguenza l’esposizione valutaria influisce sulla volatilità dei ritorni, e lo fa di più sulle obbligazioni che non sulle azioni.

La volatilità dei tassi di cambio si somma al già presente rischio di mercato, creando un problema in più per gli investitori dell’area euro che si espongono troppo ai mercati esteri.

Risulta dunque poco saggio fare proiezioni dei rendimenti basandosi solo sulle evidenze di ritorno storico medio dei mercati azionario e obbligazionario americani.

Questo è uno dei motivi per cui un investitore europeo geograficamente esposto potrebbe preferire strumenti di investimento hedgiati in euro, in alcuni casi.

I fattori che influenzano questa scelta possono riguardare:

- La disponibilità di prodotti hedgiati a basso costo

- Una sovraesposizione alle valute estere rispetto al mercato domestico

- La presenza di una grossa componente obbligazionaria in valuta straniera

- La presenza di un portafoglio costruito specificatamente su target di volatilità

- La convinzione che le valute straniere non contribuiscono a un effetto di diversificazione complessivo

Un altro fattore che aiuta a equilibrare il rischio di cambio è, come sempre, la diversificazione.

E in questo, gli ETF globali possono dare una mano, visto che comprendono molte altre valute oltre all’euro e al dollaro.

Diversificazione dei portafogli globali

Uno degli aspetti più interessanti dell’investimento in indici globali riguarda il beneficio della diversificazione che offrono agli investitori.

Per esempio, già con due soli ETF globali (uno azionario e uno obbligazionario) un investitore avrebbe per le mani sia il complesso del mercato azionario e che quello obbligazionario di tutto il mondo.

Per la parte azionaria, oltre al discorso dell’esposizione alla valuta domestica ed estera, gli ETF globali includono anche attributi del mercato come:

- la capitalizzazione – grande, media e bassa

- e lo stile – growth e value

Ognuna di queste sub-asset class ha uno specifico livello di rischio, e tende a comportarsi in modo differente dalle altre – a volte tanto e altre volte poco.

Possedere un ETF globale che permette di esporsi almeno in parte a molte (o tutte) le caratteristiche chiave del mercato assicura agli investitori di partecipare sempre al gioco dei vincitori.

Questo perchè le asset class che performeranno meglio saranno sempre rappresentate, e compenseranno le eventuali oscillazioni al ribasso di altre asset class.

Cosa potrebbe desiderare di più un investitore di lungo periodo?

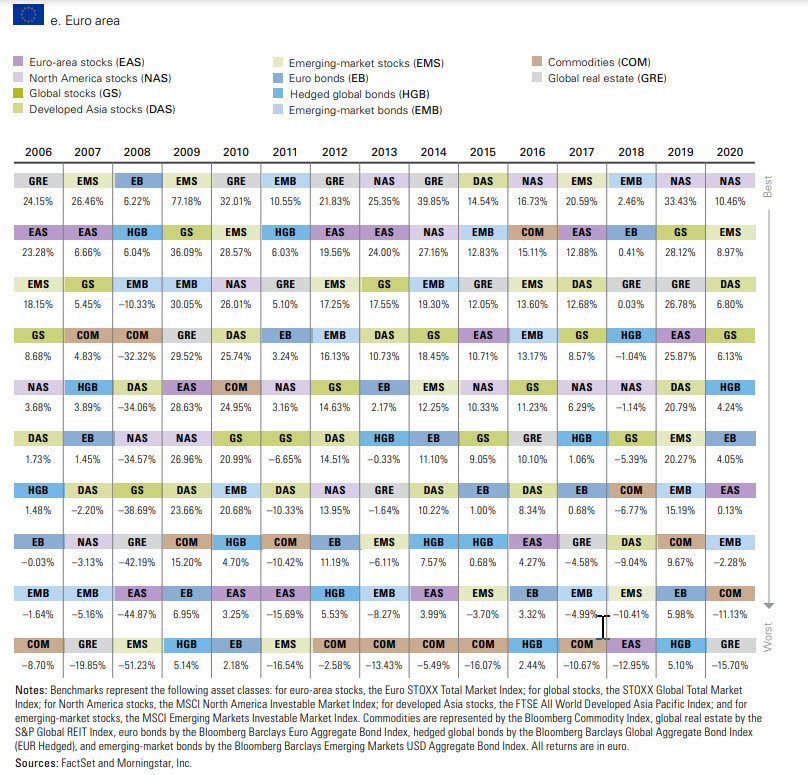

Ti riporto anche questa ricerca di Vanguard sull’argomento, da cui ho estratto la mappa che vedi sotto.

Si tratta di una grafica che riporta i rendimenti, espressi in euro, delle asset class globali sia per la parte azionaria che per quella obbligazionaria (oltre alle commodities e al real estate, di cui non ci occuperemo):

Come puoi vedere, le varie sub-asset class si alternano di anno in anno di posizione, e a rotazione tutte arrivano ad occupare i primi posti almeno una volta.

Anche se non sono mappati decenni di rendimenti, il concetto non cambia: un investitore che si espone ai mercati generali avrà sempre in portafoglio le migliori asset class in un dato periodo.

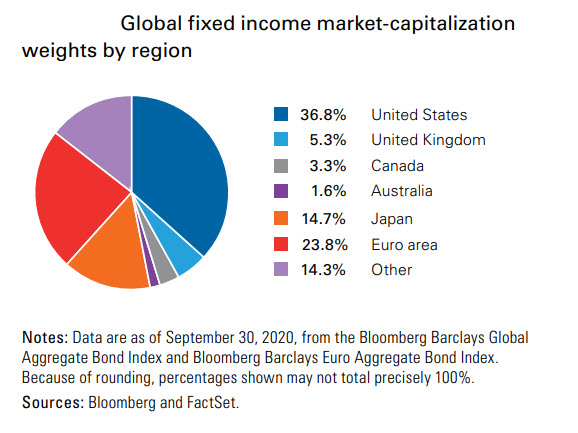

Obbligazioni euro e non-euro

Tra gli ingredienti necessari per la costruzione di portafogli globali di lungo periodo troviamo anche la classe obbligazionaria.

Come per il caso azionario, anche per la parte obbligazionaria otteniamo riduzione di volatilità includendo sia le obbligazioni dell’area euro sia non-euro.

Anche se le singole sub-asset class (per esempio i singoli bond di una singola zona geografica) tendono ad essere più volatili, la combinazione di titoli di differenti Paesi, espressi i differenti valute, su molteplici orizzonti temporali e di emittenti diversi (governi e società) tende a migliorare il rapporto rischio-rendimento del portafoglio.

La questione valutaria è un po’ più delicata rispetto al caso azionario, dal momento che una sovraesposizione alla valuta straniera peggiora la volatilità dei rendimenti obbligazionari in una maniera più marcata.

in questi casi, la copertura valutaria potrebbe dunque aiutare ad abbassare la volatilità in modo significativo.

Trovi in questo documento di Vanguard un approfondimento sulla questione.

Ecco quindi la ripartizione della macro asset class obbligazionaria globale:

Anche se non esiste un’allocazione ottimale a prescindere, detenere in portafoglio una componente valutaria potrebbe essere meglio che non averne, anche solo per non cadere nel tranello dell’ home bias.

Quando compongono la parte obbligazionaria del portafoglio, gli investitori devono decidere, oltre all’esposizione valutaria:

- la duration dei bond

- il livello di credito dell’emittente – alto, medio o basso

- il tipo di debito – sovrano o corporate

- il tipo di tasso – fisso o variabile

- se optare o meno per gli inflation linked

Ancora una volta, il mercato globale ci dà una mano.

Un ETF globale, che comprende tutti o quasi i punti appena esposti, consente all’investitore di eseguire la scelta più generale possibile, senza preoccuparsi di aver selezionato l’investimento sbagliato.

In azione

I mercati globali offrono agli investitori la chance di essere sempre sul carro dei vincitori.

È possibile costruire un portafoglio diversificato globale utilizzando pochi e semplici strumenti, come gli ETF globali.

Questi strumenti replicano passivamente il mercato, con costi bassi, e consegnano agli investitori le performance complessive di asset class intere, come l’azionario o l’obbligazionario globale.

A presto,

Francesco

Questo articolo ti è piaciuto?

Raggiungi centinaia di altri lettori iscritti alla newsletter gratuita di questo blog.

Puoi farlo schiacciando sul pulsante qui sotto. In cambio della tua fiducia riceverai in regalo il foglio excel per il calcolo dell’interesse composto:

6 risposte

Buongiorno Francesco,

Che dire? Un eccellente articolo. Basterebbe attenersi alle poche indicazioni dettate dal tuo pezzo per condurre ottimi investimenti.

Grazie.

Ciao Giovanni,

grazie del complimento!

Ho una certa difficoltà a distinguere le caratteristiche dei diversi indici di borsa su cui, poi, si basano molti etf, anche perchè, per ogni gruppo (azionari mondiali, obbligazionari mondiali governatici e corporate, azionari Europa, azionari o obbligazionari USA, etc..) esistono indici diversamente denominati e la scelta non è facile.

Penso che sarebbe molto utile a me e a molti altri che la seguono, un articolo sui più importanti indici su cui “puntare” attraverso gli etf replicanti. Per esempio: volendo investire su un azionariato globale, su quale indice puntare per scegliere l’etf più appropriato che lo replica? Lo stesso vale per un obbligazionario globale governativo e per tutti gli altri settori.

Grazie per l’attenzione.

Ciao Mauro,

grazie per il commento. Bello spunto, me lo segno. Nel frattempo, puoi trovare a questo articolo una selezione di ETF ad accumulo in cui avevo preso in considerazione proprio alcuni indici generali, sia azionari che obbligazionari.

Ottimo articolo, potresti fare qualcosa su come costruire un piano finaziario semplice, per neofiti, tutti gli articoli di finanza insistono sull’avere un piano finanziario ma nessuno spiega cosa è, grazie.

Ciao Franco, grazie per il tuo commento. Ecco dove puoi trovare un contenuto relativo all’argomento: Piano finanziario personale checklist