Un ETF REITs ti permette di investire nel settore immobiliare in modo indiretto.

L’acronimo “REIT” sta per “Real Estate Investment Trust”. È una società che opera nel settore immobiliare. È più o meno come un fondo di investimento settoriale.

Infatti, un REIT:

- possiede

- amministra

- e finanzia

beni immobili che fanno reddito.

In sostanza, se compri le quote di un REIT acquisti le quote di un fondo immobiliare.

Se metti insieme tanti REITs, allora puoi creare un paniere diversificato di società immobiliari.

Un ETF REITs è esattamente questo.

Che ruolo possono giocare gli ETF REITs all’interno di un portafoglio di investimenti?

Per stabilirlo, vediamo prima che caratteristiche hanno i REITs.

REITs cosa sono e come funzionano

Ci sono tre categorie di REITs:

- Azionari

- Ipotecari

- Ibridi

I più importanti sono i REITs azionari. Investono in proprietà immobiliari che generano reddito.

Per esempio, un REIT azionario ricava rendite da

- Alberghi

- Strutture ospedaliere

- Complessi residenziali

- …

I REITs ipotecari invece investono solo in mutui. Prestano soldi agli operatori immobiliari e ai proprietari degli immobili. In questo caso il loro guadagno arriva dalla differenza tra

- gli interessi che il debitore paga sul mutuo

- e il costo dei finanziamenti degli stessi mutui (per il REIT)

I REITs ibridi investono invece sia in proprietà sia in mutui.

La caratteristica principale di un REIT è che incassa delle cedole periodiche date dalle rendite immobiliari.

Queste mensilità vengono pagate sotto forma di dividendo al gestore del REIT. Che poi le mette in tasca agli investitori.

Questo è uno dei motivi per cui questa forma di investimento piace molto: gli investitori vengono puntualmente pagati con delle cedole trimestrali.

Ma che requisiti deve avere una società immobiliare per essere definita REIT?

Eccole:

- Il 75% del capitale deve essere investito in immobili, denaro contante o titoli di stato

- Il 75% del reddito deve arrivare da affitti, interessi sui mutui oppure da vendite di immobili

- Il 90% del reddito imponibile deve essere percepito dai soci, sotto forma di dividendi

- Deve essere gestita da un consiglio di amministrazione, oppure da un amministratore fiduciario

- Il 50% della società non può essere in mano a meno di 5 persone

ETF immobiliari

Gli ETF immobiliari sono fondi indicizzati che investono in REITs.

Tengono cioè “in pancia” un paniere di azioni di società attive nel settore immobiliare.

Un ETF immobiliare può comprendere tutte le categorie di REITs viste prima.

Anche chi investe in questi ETF gode del flusso cedolare tipico degli stessi REITs.

Questo è il motivo per cui molti ETF immobiliari sono a distribuzione: nascono per dare dividendi.

Gli ETF immobiliari sono ETF settoriali.

Non sono però ETF tematici, come quelli che ti ho mostrato nell’articolo Megatrend: cosa sono e come investire.

Gli ETF tematici replicano infatti un tema di investimento specifico, non un settore. Per esempio, nell’ETF tematico:

- iShares Automation & Robotics UCITS ETF ISIN IE00BYZK4552, Ticker RBOT

trovi aziende che sviluppano robotica e automazione industriale, le cui tecnologie sono utilizzate in moltissimi settori (automotive, steel, oil and gas, pharma eccetera).

Negli ETF settoriali trovi invece aziende che operano tutte nello stesso settore economico.

Nel caso degli ETF REITs, il settore è proprio l’immobiliare.

Conviene esporsi al settore immobiliare usando un ETF REITs?

Vantaggi e svantaggi degli ETF REITs

Come ti dicevo all’inizio, gli ETF REITs ti permettono di investire nel settore immobiliare in modo indiretto.

Per “modo indiretto” si intende il fatto che con un ETF REITs (come pure con un singolo REIT) non stai eseguendo un acquisto fisico degli immobili.

Stai comprando le quote di fondi immobiliari, che a loro volta investono direttamente in immobili.

Che differenza fa?

La prima è che i REITs sono quotati in borsa e sono a tutti gli effetti soggetti alle dinamiche tipiche dei mercati azionari.

Se da un lato quindi tramite un ETF REITs puoi diversificare il tuo investimento nel settore immobiliare, dall’altro non dovresti dimenticare la grande affinità che questi strumenti hanno con i mercati azionari.

Puoi comprare delle quote di questi ETF proprio come faresti con qualsiasi altro ETF.

Anche su Borsa Italiana ce ne sono diversi, li vediamo più avanti.

Attraverso un ETF immobiliare potrai quindi esporti al mercato immobiliare:

- Con la cifra che vuoi tu, anche solo poche centinaia di euro

- In modo diversificato: gli ETF possono contenere anche decine o centinaia di REITs sparsi in tutto il mondo

- Gestendo come meglio credi gli acquisti e le vendite. Essendo quotato in borsa, puoi comprare e vendere l’ETF con un semplice click.

Per contro, dovrai sopportare alcuni inconvenienti.

Gli ETF REITs:

- Sono in genere esposti al rischio di cambio

- Concentrano il rischio in un settore specifico

- Sono molto volatili. Significa che possono subire oscillazioni molto importanti del prezzo anche in poco tempo

- Hanno buona correlazione con gli strumenti azionari, soprattutto nelle fasi rialziste dei tassi di interessi

- Non permettono la stessa diversificazione di portafoglio che permetterebbe l’investimento diretto in immobili

I migliori REITs ETF su Borsa Italiana

Ecco la lista dei migliori ETF REITs disponibili su Borsa Italiana.

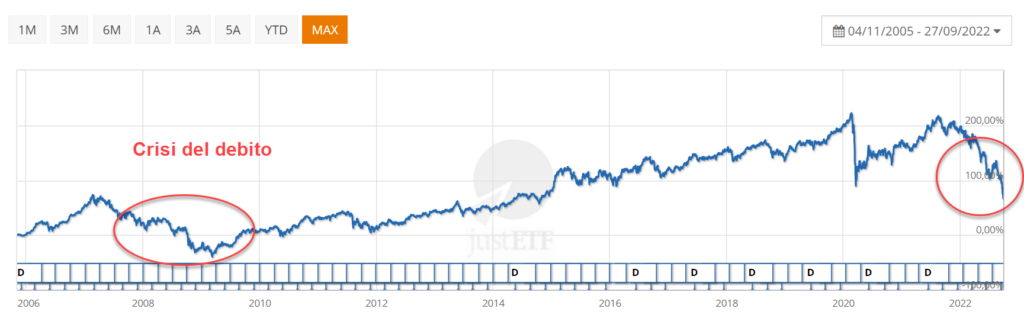

#1 - iShares Developed Markets Property Yield UCITS ETF ISIN IE00B1FZS350, Ticker IWDP

Questo ETF contiene 304 azioni di REITs e società immobiliari di tutto il mondo. È ampiamente diversificato.

L’ETF investe in società che hanno un rendimento da dividendo previsionale minimo del 2% annuo. È quindi un ottimo strumento per incassare cedole.

L’ETF è in dollari e distribuisce cedole trimestrali.

L’ETF è attivo da fine 2006 e si ampiamente ripreso dalla crisi del debito del 2008.

Per quanto non sia indicativo di performance future, vale la pena vedere come ha performato il settore immobiliare nell’ultimo decennio.

Questo il suo grafico dalla data del lancio (dividendi inclusi):

Questo ETF al momento capitalizza 1,3 mld euro ed è molto grande.

I costi sono dello 0,59% annuo. Modalità di replica fisica.

Lo trovi qui:

#2 - iShares European Property Yield UCITS ETF ISIN IE00B0M63284, Ticker IPRP

Questo ETF replica le investment trust (REIT) e le società immobiliari quotate dei paesi europei sviluppati ad esclusione del Regno Unito

Il rendimento da dividendo previsionale ad un anno pari o superiore al 2%.

L’ETF ha 54 componenti ed è distribuzione trimestrale. Anche questo è un buon strumento per incassare cedole.

Anche questo ETF ha avuto buone performance nell’ultimo decennio:

Il fondo è molto grande e gestire oltre 800 mln euro di capitale. Modalità di replica fisica.

Lo trovi qui:

#3 - HSBC FTSE EPRA NAREIT Developed UCITS ETF USD ISIN IE00B5L01S80, Ticker HPRD

Questo ETF replica l’indice FTSE EPRA/NAREIT Developed. È un paniere composto dalle più grandi società immobiliari del mondo sviluppati dei mercati azionari.

È simile al primo ETF, con la differenza che non prevede necessariamente una cedola previsionale minima del 2%.

Il fondo è ampiamente diversificato e investe in oltre 300 società sparse in tutto il mondo sviluppato.

Questo ETF immobiliare è a distribuzione trimestrale delle cedole.

Come gli altri ETF immobiliari, anche questo ETF ha ottenuto performance positive dalla data di lancio (2011, dividendi inclusi):

L’ETF ha una capitalizzazione di 609 mln euro e costa lo 0,24% annuo. Modalità di replica fisica.

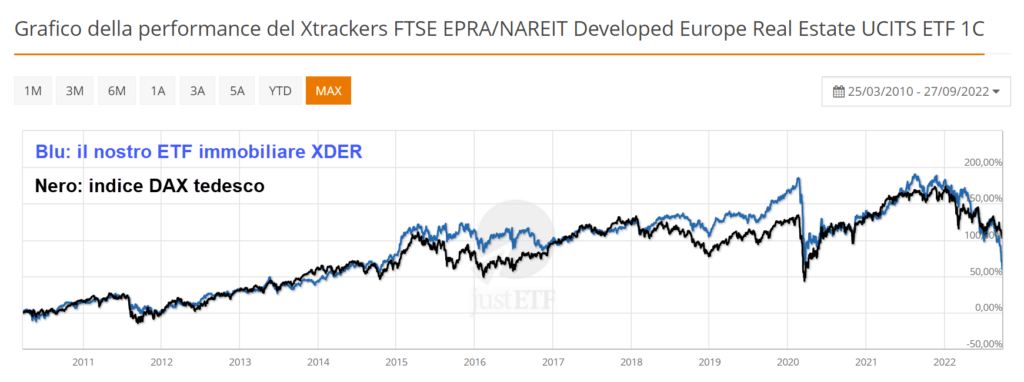

#4 - Xtrackers FTSE EPRA/NAREIT Developed Europe Real Estate UCITS ETF 1C ISIN LU0489337690, Ticker XDER

Questo ETF immobiliare ha focus Europa, includendo la Gran Bretagna.

Si tratta di un ETF ad accumulazione dei proventi. Niente cedole trimestrali agli investitori. Le cedole vengono reinvestite direttamente nel fondo.

Il fondo ha un buon grado di diversificazione e contiene oltre 100 società immobiliari/REITs.

Ecco il suo ultimo decennio:

In nero ti riporto l’andamento del DAX, l’indice di riferimento del mercato azionario tedesco.

L’ETF immobiliare in questione ha avuto un andamento molto simile.

Il costo annuo è dello 0,33%. Modalità di replica fisica.

Lo trovi qui:

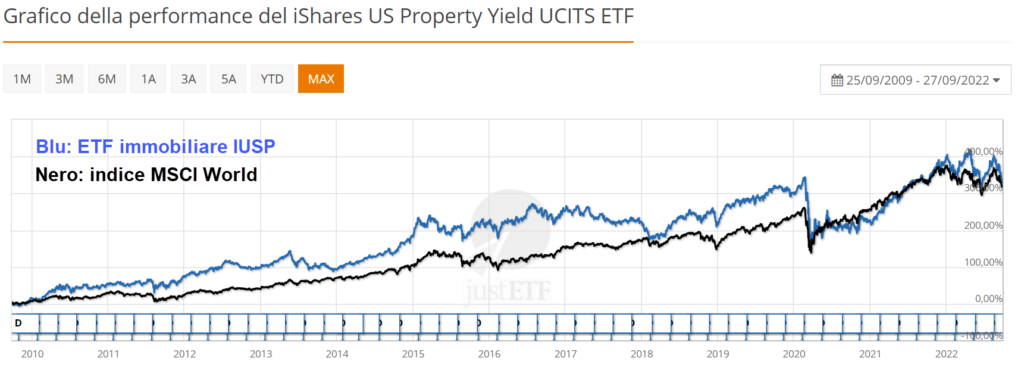

#5 - iShares US Property Yield UCITS ETF ISIN IE00B1FZSF77, Ticker IUSP

Questo ETF replica le investment trust (REIT) e le società immobiliari quotate negli USA, che hanno un rendimento da dividendo previsionale ad un anno pari o superiore al 2%.

Il fondo è distribuzione ed eroga cedole trimestrali.

L’ETF contiene 89 partecipanti e ha una capitalizzazione di quasi 500 mln euro.

Le sue performance dal 2011 (dividendi inclusi):

Al momento, tra tutti gli ETF immobiliari visti, questo è l’unico ad aver sostenuto ad oggi una performance complessiva pari a quella di un azionario globale (ma con maggiore volatilità), considerando il reinvestimento delle cedole.

Nel periodo 2010-2020 questo ETF immobiliare ha perfino sovraperformato l’indice azionario globale.

Lo trovi qui:

In azione

Gli ETF REITs ti permettono di esporti al mercato immobiliare senza dover acquistare direttamente gli immobili.

Puoi quindi accedere a questo investimento settoriale con somme minime e in più tranche.

Gli ETF REITs ti permettono di diversificare gli asset in portafoglio, anche se devi ricordare la buona correlazione con gli strumenti azionari classici.

Tutti gli ETF REITs visti oggi hanno volatilità elevata, ed è tipico per questi strumenti.

Ha senso inserire questi strumenti in portafogli sufficientemente profondi e per porzioni moderate.

Per oggi è tutto.

A presto,

Francesco

Ah.

Se non vuoi perdere altri contenuti simili ti invito a iscriverti alla mia newsletter. Potrai farlo cliccando sul bottone qui sotto. In cambio della fiducia in questo blog ti lascio in regalo il Foglio Excel Gestione Spese Personali.

Potrà aiutarti nelle scelte di risparmio. È lo stesso che uso io:

Ciao!