Oggi scoprirai quali sono i migliori BTP da acquistare nel 2024 e che rendimenti offrono.

Vediamo se conviene investire in BTP, come trovare i migliori e se vale la pena correre il rischio di investire nel debito pubblico italiano.

Nello specifico, ti mostrerò quali sono i migliori BTP da comprare a breve, media e lunga scadenza, e pure quali BTP evitare.

Come sempre, quando dico “migliore” mi riferisco alla sola analisi del rendimento, non dell’investimento per la tua specifica situazione.

Cominciamo.

Prima di iniziare, se è la prima volta che atterri su questo sito, puoi approfittare del mio bonus regalo qui sotto.

E’ il mio foglio excel per il calcolo del ribilanciamento portafoglio.

Puoi averlo subito iscrivendoti alla newsletter gratuita qui sotto:

Migliori BTP da acquistare per rendimento (2024)

Se ti interessa conoscere subito la lista dei migliori BTP da acquistare oggi in base al rendimento, senza considerare la durata residua, segui questi semplici passaggi:

- Vai su https://oltrerisparmio.com/rendimento-btp

- Ordina i BTP in base al “Rendimento netto”

- Ecco la lista che ricavi:

- BTP Tf 4.50% Ot53 (IT0005534141) rendimento netto medio annuo 3.96%

- BTP Tf 2.15% St52 (IT0005480980) rendimento netto medio annuo 3.91%

- BTP Tf 1.50% Ap45 (IT0005438004) rendimento netto medio annuo 3.90%

- BTP Tf 4.45% St43 (IT0005530032) rendimento netto medio annuo 3.90%

- BTP Tf 2.70% Mz47 (IT0005162828) rendimento netto medio annuo 3.89%

Vediamo più da vicino le caratteristiche dei migliori BTP di oggi (9 Febbraio 2024) in base al rendimento:

ISIN | Nome | Scadenza | Prezzo di mercato | Tasso lordo | Rendimento lordo | Rendimento netto |

1 Ott 2053 | 100.20€ | 4.50% | 4.53% | 3.96% | ||

1 Set 2052 | 64.28€ | 2.15% | 4.39% | 3.91% | ||

30 Apr 2045 | 61.10€ | 1.50% | 4.36% | 3.90% | ||

1 Set 2043 | 100.45€ | 4.45% | 4.46% | 3.90% | ||

1 Mar 2047 | 76.10€ | 2.70% | 4.40% | 3.89% |

Ecco alcuni commenti immediati:

- I BTP migliori oggi offrono rendimenti vicini al 4% netto per le scadenze più lunghe. Puoi dunque confrontare il rendimento dei migliori BTP con quello di altri investimenti al 4% netto.

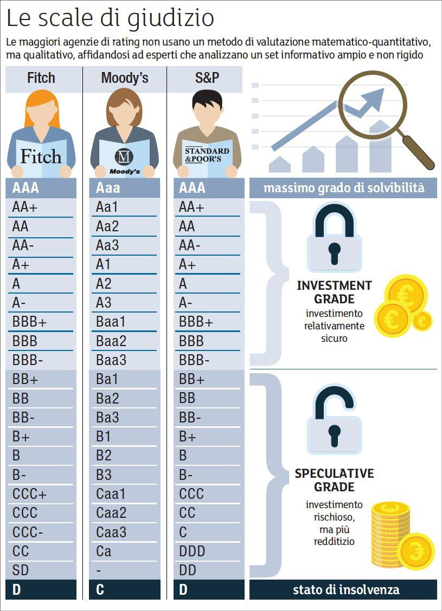

- Purtroppo il debito pubblico italiano non è di alta qualità. Agenzie come Standard & Poor’s assegnano al nostro Paese un rating di basso livello (BBB), poco sopra quello dei titoli spazzatura. Questo significa che la promessa dello Stato Italia di ripagare il debito è al momento solida, ma potrebbe non esserlo più su scadenze molto lunghe. Conviene davvero investire?

Obbligazioni con duration così alte subiscono oscillazioni di prezzo paragonabili a quelle dei mercati azionari.

Se oggi un BTP a tasso fisso che scade nel 2072 (50 anni da oggi) rende il 5-e-qualcosa %, dovrò chiedermi se batterà l’inflazione. Infatti 50 anni sono davvero tanti.

Tenuto conto del rischio che comunque corro e dell’orizzonte temporale così elevato, mi chiedo se investire nei migliori ETF ad accumulo non sarebbe un’alternativa migliore.

I migliori BTP con cedola più alta

Vediamo ora la lista dei migliori BTP con la cedola più elevata oggi (9 febbraio 2024):

Nome BTP | Cedola annua netta | Rendimento annuo netto |

5,74% | 2,78% | |

5,10% | 2,81% | |

4,55% | 3,12% | |

4,38% | 3,31% | |

4,30% | 2,99% |

Questi BTP offrono una cedola elevata, più alta dei BTP in nuova emissione su scadenze simili.

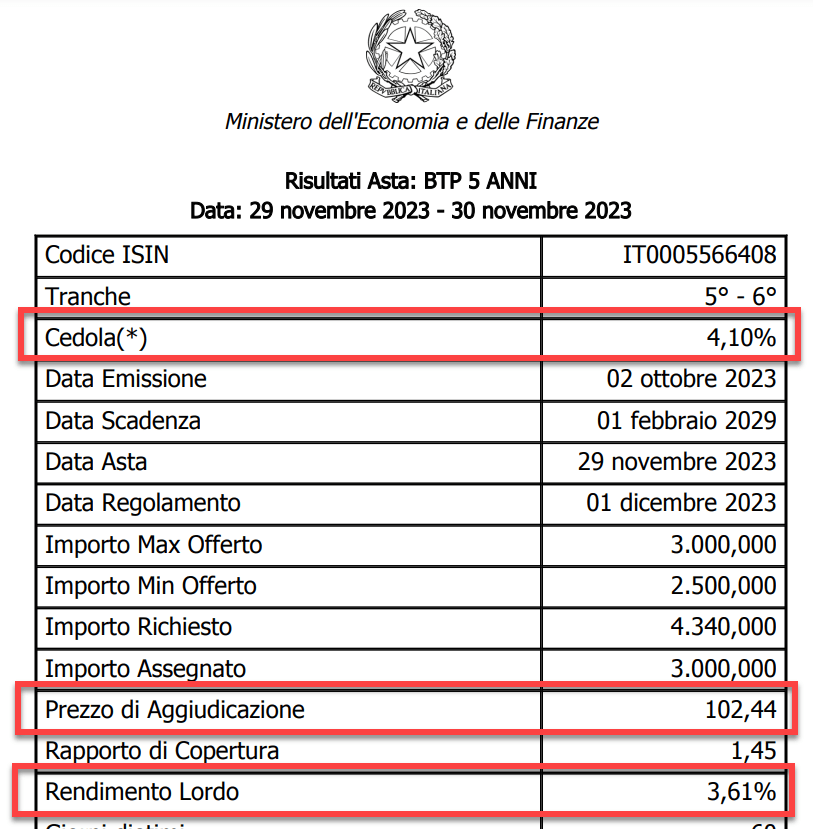

Per esempio, prendiamo ora il BTP Tf 6.50% Nv27 (scadenza Novembre 2027) riportato nella lista sopra e confrontiamolo con il BTP Tf 4,10% Fb29 (ISIN IT0005566408) emesso lo scorso novembre 2023 con scadenza febbraio 2029.

Questo BTP offre un tasso lordo del 4,10% annuo:

Se il BTP Tf 6.50% Nv27 offre una cedola lorda del 6,5% e scade pure prima, è chiaro che presenta due bei vantaggi.

Questo BTP offre infatti una cedola elevata rispetto al contesto generale su scadenze simili. Stesso rischio ma tasso più alto. A tutti piacerebbe averlo.

Di conseguenza, se lo vorrai dovrai pagarlo caro.

Questo BTP quota oggi (9 febbraio 2024) 111,42 €, ma a scadenza ti verrà rimborsato a 100 come tutti i titoli di stato.

In sostanza, in cambio di una cedola più elevata rispetto al contesto di mercato, ci rimetterai qualcosa nella differenza acquisto-rimborso (acquisti sopra 100 e rimborso a 100).

Questo è il motivo per cui il rendimento netto a scadenza del BTP Tf 6.50% Nv27 è decisamente più basso rispetto alla cedola che offre (sia lorda che netta).

Occhio qui: Hai notato che il BTP Tf 5.00% Mz25 ha un rendimento più alto del BTP Tf 7.25% Nv26, pur scadendo prima e avendo pure cedola inferiore?

Cedola e rendimento sono due cose molto differenti.

Approfondimento:

Migliori BTP a lunga scadenza

Ecco i tre migliori BTP per rendimento, a lunga scadenza:

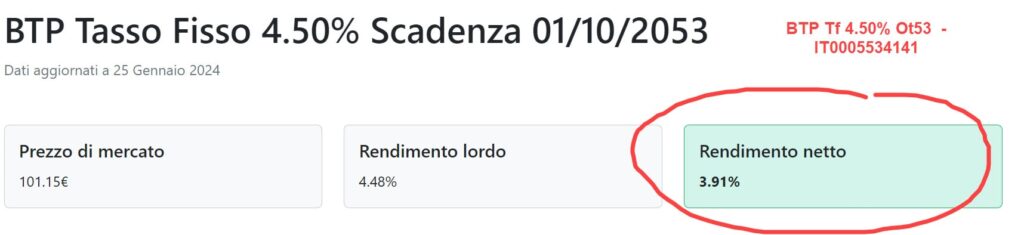

- BTP Tf 4.50% Ot53 (IT0005534141) con scadenza 1 Ottobre 2053 e rendimento netto annuo a scadenza del 3.96%

- BTP Tf 2.15% St52 (IT0005480980) con scadenza 1 Settembre 2052 e rendimento netto annuo a scadenza del 3.91%

- BTP Tf 4.45% St43 (IT0005530032) con scadenza 1 Settembre 2043 e rendimento netto annuo a scadenza del 3.90%

ISIN | Nome | Scadenza | Prezzo di mercato | Tasso lordo | Rendimento lordo | Rendimento netto |

1 Ott 2053 | 100.20€ | 4.50% | 4.53% | 3.96% | ||

1 Set 2052 | 64.28€ | 2.15% | 4.39% | 3.91% | ||

1 Set 2043 | 100.45€ | 4.45% | 4.46% | 3.90% |

Un momento: perché i migliori BTP a lunga scadenza non sono anche quelli che hanno scadenza più lunga possibile?

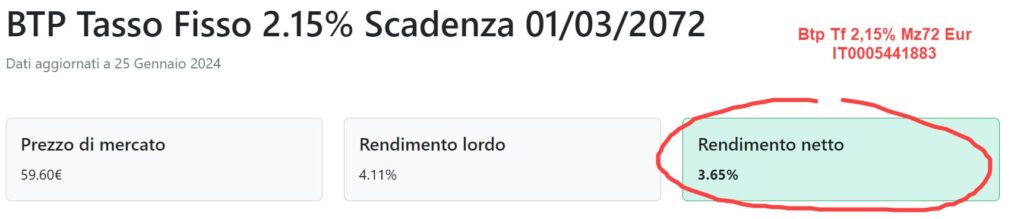

Per esempio, il BTP a scadenza più lunga possibile (Btp Tf 2,15% Mz72 Eur – scadenza 2072) rende meno di altri BTP che scadono 20 anni prima (2051 e 2052):

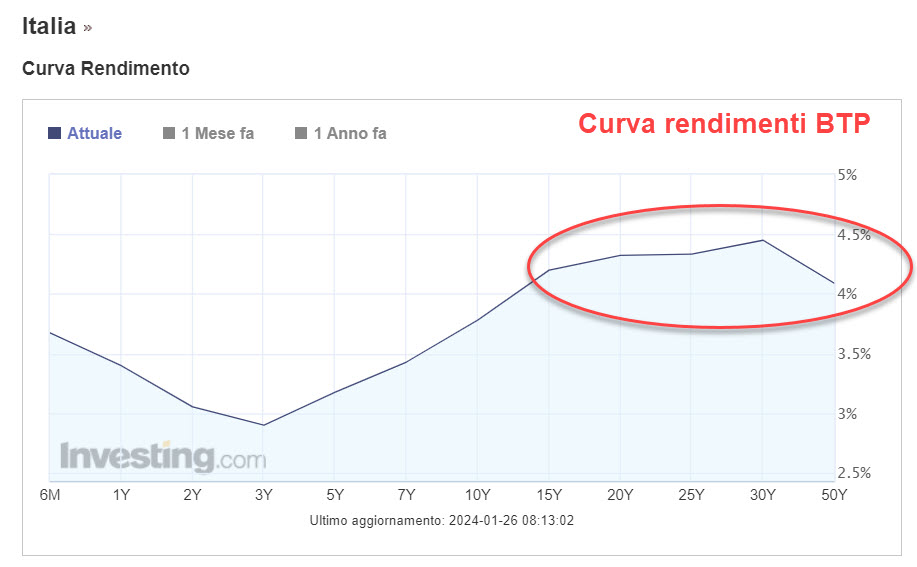

Il motivo è la forma della curva dei rendimenti dei BTP, che è in bear flattening.

La curva dei rendimenti BTP ci fornisce la relazione tra la durata di un BTP e il suo rendimento a scadenza.

Eccola qui:

Nella parte che ho evidenziato in rosso, trovi i rendimenti dei BTP per le scadenze più lunghe.

Come vedi, se investi in un BTP a 15 anni o a 50 anni ottieni lo stesso rendimento.

Bear flattening significa proprio questo, e cioè che la curva si sta appiattendo per le scadenze più lunghe.

Questo mi fa pensare che è rischioso esporsi su un BTP che scade tra 50 anni se ci sono sul mercato BTP che scadono molto prima e che hanno rendimenti analoghi o perfino superiori.

In sostanza, faccio fatica a trovare il premio per il fatto di espormi a lunghe scadenze – in gergo maturity premium.

Rischi dei BTP a lunga scadenza

Cerco ora di spiegarti meglio la rischiosità dei BTP a lunga scadenza.

Rischio di tasso

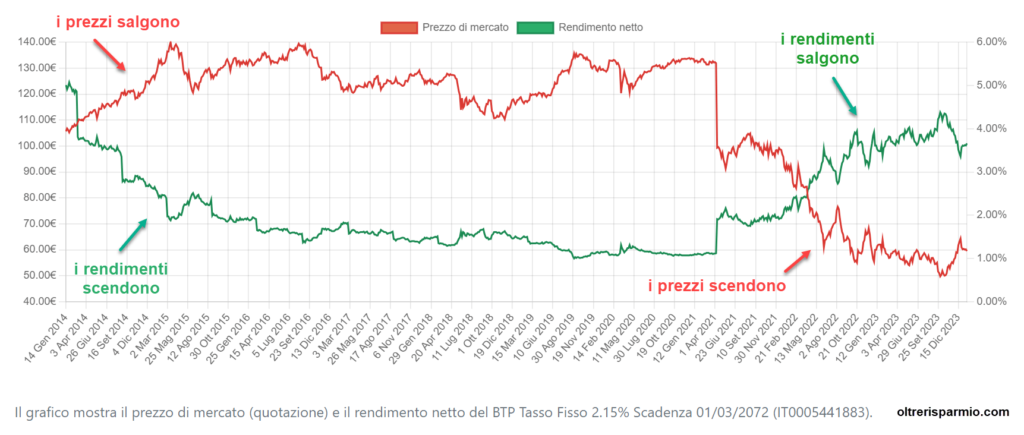

Guarda il grafico del prezzo del nostro Btp Tf 2,15% Mz72 Eur – scadenza 2072:

Da luglio 2021 a maggio 2023, questo BTP ha perso il 44% del valore!

Le oscillazioni di prezzo non sono un problema se compro un BTP in asta e lo tengo fino alla scadenza – a parte qualche mal di pancia lungo la strada.

A scadenza il rimborso sarà infatti 100.

Quindi mi dovrò “solo” preoccupare della capacità dello Stato Italia di onorare il suo debito a marzo 2072 (ma aveva senso comprare questo BTP per tenerlo fino a scadenza?).

Le oscillazioni di prezzo sono invece un bel problema se ho comprato il titolo pensando di rivenderlo lungo la strada.

In questo caso infatti mi interessano molto le dinamiche dei tassi di interesse.

Se i tassi salgono, il mio BTP a lunga scadenza sprofonda.

Esiste infatti una relazione inversa tra prezzi e rendimenti delle obbligazioni.

Quando i rendimenti (tassi) salgono, i prezzi delle obbligazioni scendono, e viceversa.

Guarda:

Di conseguenza, se ho acquistato il BTP a 100 in emissione o negli anni in cui il suo prezzo era salito oltre 130 euro, sperando di venderlo a un prezzo più alto in futuro, potrebbero volerci ora molti anni.

Sapevi tutte le cose che stai leggendo?

Nella mia newsletter mando regolarmente i migliori contenuti del blog.

Iscriviti qui sotto e ottieni il mio bonus in regalo!

Rischio di declassamento

Un altro problema invisibile ma reale è dato dalle conseguenze che si avrebbero se i nostri BTP scendessero di rating con il passare del tempo.

Ti ricordo che i titoli italiani sono classificati BBB.

Siamo poco sopra i titoli spazzatura:

Quando un titolo passa dal grado Investment grade al grado spazzatura (junk bond o titolo speculativo, fa lo stesso), agli investitori non piace.

In genere chi ha questi titoli in portafoglio li vende, il che fa abbassare ancora i prezzi.

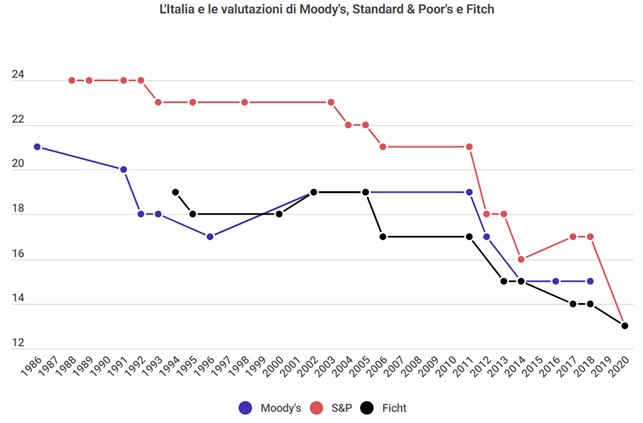

Il rischio di declassamento nel tempo è concreto per l’Italia. Nella sua storia recente non ha fatto che peggiorare il suo standard creditizio.

Ecco una grafica tratta da truenumbers.it:

Il punteggio sull’asse verticale è una sorta di traduzione in numeri delle lettere usate dalle agenzie di rating.

Se continuiamo su questa strada, il destino è segnato.

Opportunità dei BTP a lunga scadenza

Dopo un periodo di grandi ribassi di prezzo come tutto il 2022 e il 2023, i BTP a lunga scadenza offrono ora la chance di lauti guadagni se scommetto su un qualche futuro ribasso dei tassi di interesse e ho ragione.

Questo si chiama speculazione. Non è sbagliato a prescindere, ma io non consiglio a nessuno di speculare se non si è in grado di farlo. È molto pericoloso.

Ti racconto solo le cose come stanno.

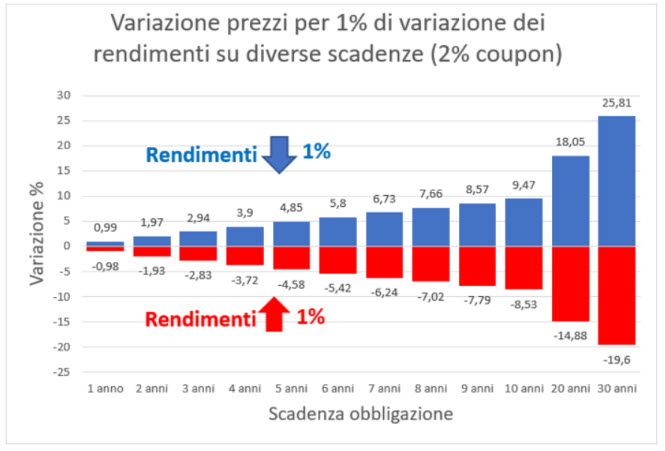

Guarda come variano qualitativamente i prezzi delle obbligazioni al variare dei tassi di interesse in base alla scadenza:

Se i rendimenti (tassi) scendono dell’1%, un titolo che scade tra 30 anni con una cedola del 2% guadagna circa il 26% sul prezzo (ultima colonnina blu).

Di conseguenza, se compro ora il Btp Tf 2,15% St52 Eur (scadenza 2052 e prezzo 64,28 al 09/02/2024) e poi i tassi scendono, ottengo dei guadagni in doppia cifra.

Ripeto che questa è una speculazione.

Se ho torto nelle mie previsioni, perdo molto denaro.

I BTP sono investimenti sicuri?

Se sto per investire nei BTP devo chiedermi:

Posso considerare i BTP tra i migliori investimenti sicuri oggi?

Visto che il rating dei BTP è BBB, devo cercare di capire quanto rischio sto sostenendo in più rispetto ad investire in titoli di stato con rating più alto.

Dovrò quindi confrontare il rendimento dei BTP a 10 anni italiano con i titoli di stato di altri paesi più virtuosi, come per esempio la Germania.

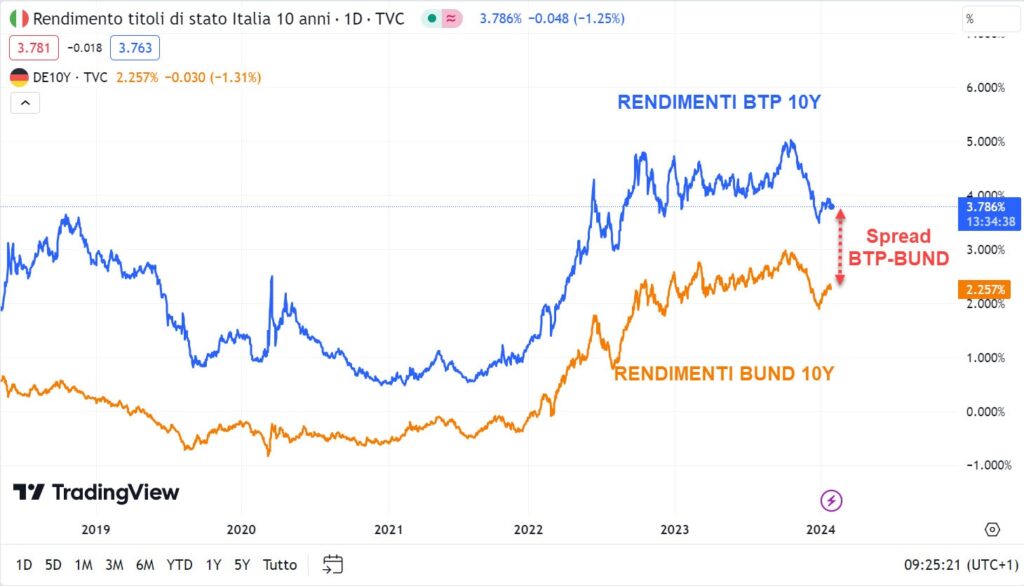

Posso condurre questa analisi gratuitamente su tradingview:

La differenza tra i rendimenti del decennale italiano rispetto al decennale tedesco viene chiamata spread BTP-BUND.

Lo spread ad oggi (febbraio 2024) è dell’1,58%, cioè 158 punti base.

Significa che al momento gli investitori chiedono un extra-rendimento dell’1,58% annuo per investire nel più rischioso BTP italiano rispetto al sicuro Bund tedesco.

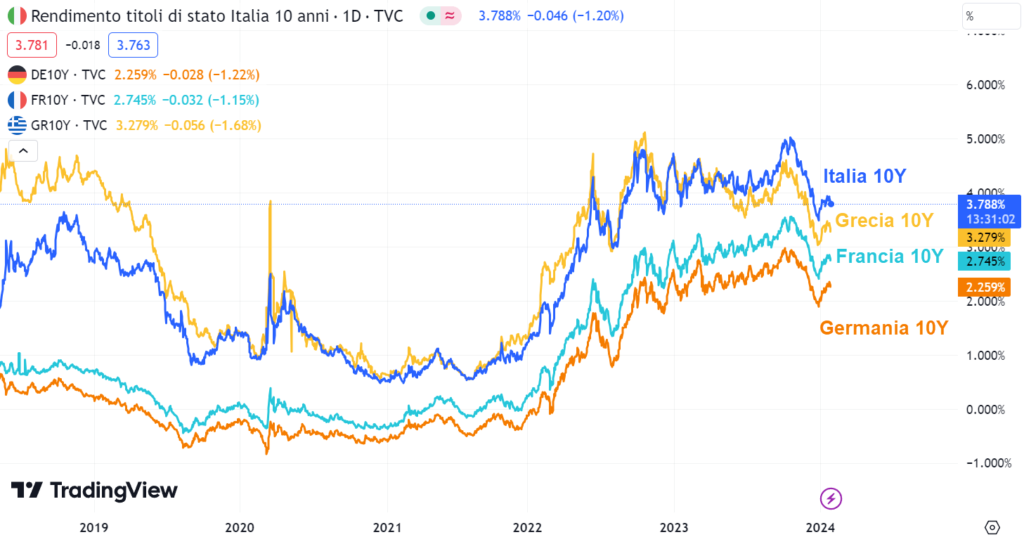

Ora allargo la mia ricerca ad altri titoli di stato europei. Includo nello studio anche i titoli di stato della Francia e della Grecia:

Noto subito che il titolo a 10 anni francese ha un piccolo spread molto piccolo contro il bund tedesco sulla stessa scadenza (2,745% – 2,259% = 0,486% = 48,6 punti base).

Osservo che pure il titolo a 10 anni greco paga oggi uno spread contro il bund tedesco inferiore a quello offerto dal BTP italiano (3,279% – 2,259% = 1,02% =102 punti base).

In conclusione, il BTP con scadenza 10 anni è percepito come uno dei più rischiosi dell’area Euro, più rischioso addirittura del titolo decennale della Grecia.

Sarà questo uno dei motivi per cui il governo italiano vuole escludere i BTP dal calcolo ISEE?

BTP Mz 2072 conviene investire? Opinioni pro e contro

Il Btp Tf 2,15% Mz72 Eur – scadenza 2072 secondo me non è conveniente.

Abbiamo visto i rischi a cui sono esposte le obbligazioni con le scadenze più lontane.

Ritengo che acquistare questo BTP sia un azzardo, nonostante il prezzo basso.

Se intendo comprare ora il BTP 2072 per tenerlo fino a scadenza, devo chiedermi se un rendimento netto intorno al 3,65% annuo nominale riuscirà a battere l’inflazione.

La risposta è molto incerta.

C’è anche un altro problema. Se acquisto oggi il titolo, il grosso del guadagno avverrà al rimborso, tra 50 anni.

Il denaro con cui sarò ripagato sarà molto svalutato. In sostanza, aspetto 50 anni per ottenere un guadagno reale negativo.

Questo BTP paga inoltre cedole molto piccole, ben inferiori al 3,65% annuo.

Se invece voglio comprare questo titolo per rivenderlo più avanti, allora sto facendo una scommessa.

Ho il vantaggio del prezzo basso, ma nulla vieta che questo prezzo diventi ancora più basso se:

- I tassi salgono ancora

- L’italia viene declassata a un rating più basso

Abbiamo visto che questi due rischi sono reali.

Io non comprerei questo BTP nemmeno nell’ottica di venderlo in futuro.

Migliori BTP a breve scadenza (2024)

Ecco i tre migliori BTP per rendimento, a breve scadenza:

- BTP Tf 1.75% Mg24 (IT0005499311) con scadenza 30 Maggio 2024 e rendimento netto annuo a scadenza del 3.44%

- BTP Tf 4.50% Mz24 (IT0004953417) con scadenza 1 Marzo 2024 e rendimento netto annuo a scadenza del 3.44%

- BTP Tf 1.85% Mg24 (IT0005246340) con scadenza 15 Maggio 2024 e rendimento netto annuo a scadenza del 3.43%

ISIN | Nome | Scadenza | Prezzo di mercato | Tasso lordo | Rendimento lordo | Rendimento netto |

30 Mag 2024 | 99.38€ | 1.75% | 3.94% | 3.44% | ||

1 Mar 2024 | 100.02€ | 4.50% | 3.93% | 3.44% | ||

15 Mag 2024 | 99.50€ | 1.85% | 3.93% | 3.43% |

Attenzione!

Il rendimento netto è sempre espresso come rendimento annuo.

I migliori BTP a breve scadenza tuttavia, scadono tra pochi mesi. Il guadagno reale che percepirai darà dunque più basso e proporzionato alla durata residua del titolo.

Miglior BTP a 5 anni (per rendimento)

Il miglior BTP con scadenza tra 5 anni è BTP Tf 4.10% Fb29 (IT0005566408).

Ecco le sue caratteristiche:

Rendimento netto annuo a scadenza | 2.98% |

Data di scadenza | 1 Febbraio 2029 |

ISIN | IT0005566408 |

È rischioso investire in un BTP a 5 anni?

Ancora una volta, dobbiamo fare un confronto tra il rendimento del miglior BTP a 5 anni con quello offerto da altri titoli di stato.

Come sempre, il riferimento è il bund tedesco a 5 anni.

Includiamo anche il titolo greco a 5 anni.

Ecco il confronto:

Come vedi, ad oggi (riquadro blu) il rendimento del BTP a 5 anni è più alto del rendimento del bund tedesco e anche del titolo greco a 5 anni.

Significa che secondo il mercato è più sicuro investire nel titolo di stato greco a 5 anni che non nei BTP italiani sulla stessa scadenza.

Fino a pochi anni fa, però, non era così.

Guarda il riquadro rosso dell’immagine precedente.

Nel 2019, il titolo di stato greco a 5 anni era percepito come più rischioso del BTP italiano a 5 anni.

Negli ultimi anni, dunque, la credibilità della Grecia è migliorata molto, più velocemente di quella dell’Italia.

Miglior BTP a 10 anni (per rendimento)

Il miglior BTP con scadenza tra 10 anni è BTP Tf 4.20% Mz34. Ecco le sue caratteristiche:

Rendimento netto annuo a scadenza | 3.43% |

Data di scadenza | 1 Marzo 2034 |

ISIN | IT0005560948 |

Psss!

Stai trovando valore?

Oltre 1.500 lettori seguono questo blog. Ti unisci a noi?

BTP migliori da acquistare oggi 2024

Quali sono i migliori BTP da comprare nel 2023?

Io distinguo tre situazioni.

#1 - BTP a breve scadenza per un rendimento sicuro

Se voglio un posto sicuro dove parcheggiare i miei soldi e ottenere un po’ di rendimento, sceglierei un BTP breve scadenza.

Se sto cercando un investimento a basso rischio, i BTP italiani sono infatti una buona scelta, nonostante il rating BBB.

Questo perché la probabilità di non essere rimborsato nel breve periodo è quasi inesistente.

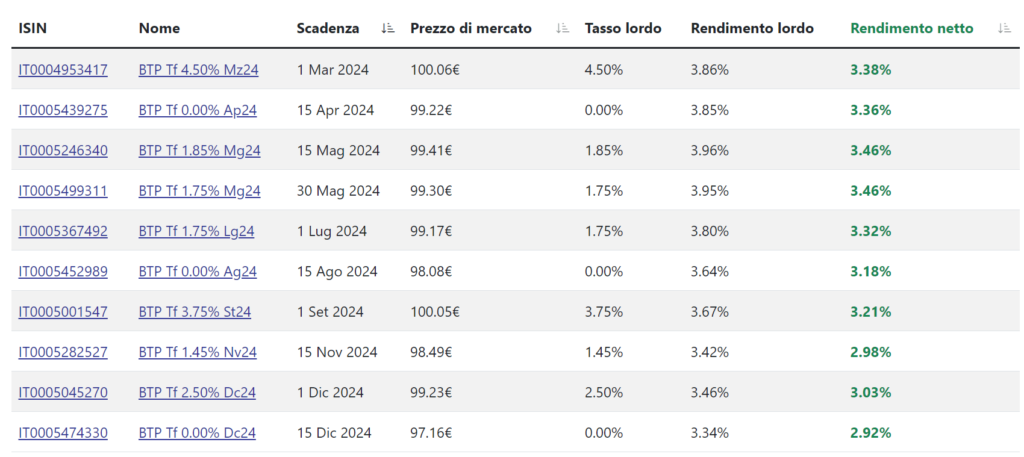

A questo punto, posso trovare delle buone occasioni per i BTP in scadenza nel 2024.

Ecco una lista:

In alternativa, posso comprare un BOT in emissione con scadenza 6 mesi o 1 anno.

Nell’ asta del 9 febbraio 2024, i BOT con scadenza 1 anno hanno offerto un rendimento del 3,52% lordo (circa 2,9% al netto di bollo, tasse, commissioni di collocamento).

Dove trovo i risultati delle aste dei titoli di stato, dici?

Sul sito del Ministero delle Finanze.

Ecco qui:

#2 - Conviene comprare BTP a media scadenza? (sicurezza o speculazione?)

Ecco qui i migliori BTP a media scadenza:

Se decido di investire su un BTP con scadenza pari o superiore a 5 anni, allora sto ipotizzando due cose.

Vediamole qui sotto.

BTP contro inflazione

Supponiamo di investire in un BTP a media scadenza e di tenerlo fino alla fine.

In questo caso, sto sperando che durante la vita del titolo si realizzerà un’inflazione inferiore al rendimento offerto da quello stesso BTP.

Per esempio, se scelgo di investire nel Btp Tf 0,25% Mz28 Eur (scadenza marzo 2028 e rendimento annuo a scadenza 2,65% a gennaio 2024), mi piacerebbe che l’inflazione media che si avrà da qui al 2028 sia inferiore al 2,65% annuo.

In questo modo otterrò un rendimento reale positivo.

Non è esattamente corretto, ma è per farti capire il ragionamento.

Secondo le stime della BCE per il 2024, l’inflazione dovrebbe riportarsi al 2,7% nel 2024, e poi al 2,1% nel 2025.

Non ti nascondo che politici ed economisti sbagliano molto spesso le previsioni economiche. Il punto è che è molto difficile. Il contesto è sempre incerto.

Per esempio, nel 2021, quando l’inflazione aveva da poco superato il 2%, gli esperti parlavano di inflazione transitoria. Poi siamo arrivati al 10% in un batter d’occhio ed è diventata un problema.

Morale: non so se il mio BTP a 5 anni batterà l’inflazione. Il rendimento è abbastanza sicuro, ma sarà davvero positivo?

Un quadro completo sulla convenienza dei BTP a 5 anni passa infine anche dalla valutazione di un BTP Italia sulla stessa scadenza.

Leggi anche:

BTP e speculazione

Quanto più mi allontano con le scadenze, tanto più devo abbandonare l’idea di un rendimento reale positivo (nell’ipotesi di portare a scadenza il titolo).

Se allungo le scadenze a 5-10 anni e decido di comprare un BTP, allora:

- Se lo tengo fino alla fine vado incontro a un rendimento reale negativo con alta probabilità. I rendimenti offerti dalle scadenze più alte secondo me non sono sufficientemente alti per coprire il rischio inflazione.

- Se voglio rivenderlo, allora sto sperando di guadagnarci prima del tempo di maturazione. Nulla di male, si chiama speculazione e ha le sue regole.

Io non consiglio a nessuno di speculare se non comprende fino in fondo i rischi.

#3 - Conviene comprare BTP a lunga scadenza (solo per speculazione)?

Secondo me comprare BTP a lunga scadenza non conviene se intendi tenerlo fino alla fine, mentre potrebbe essere un’occasione per guadagnare se intendi rivenderlo prima della scadenza.

Per entrambi i casi, però, si tratta di una scommessa sotto tutti i punti di vista.

Ritengo che non abbia molto senso comprare un BTP con scadenza a 30 anni e aspettare la naturale maturazione. Sto scommettendo sul fatto che

- il mio BTP batterà l’inflazione (alta probabilità di perdere la scommessa)

- l’Italia sarà in grado di ripagare il suo debito anche in un futuro lontano (non so esprimermi al riguardo)

L’unico motivo per cui potrei comprare un BTP a lunga scadenza è quindi per guadagnare dalla speculazione sul prezzo.

Anche questa è una scommessa. Come dicevo, si tratta di uno sport diverso dall’investimento.

Presta attenzione alle scelte che fai.

Acquistare un BTP a lunga scadenza offre infatti ai suoi investitori chance di guadagnare denaro solo se indovino l’andamento dei tassi di interesse.

Alternative ai BTP nel 2024

Oggi ci sono diverse alternative all’acquisto di BTP.

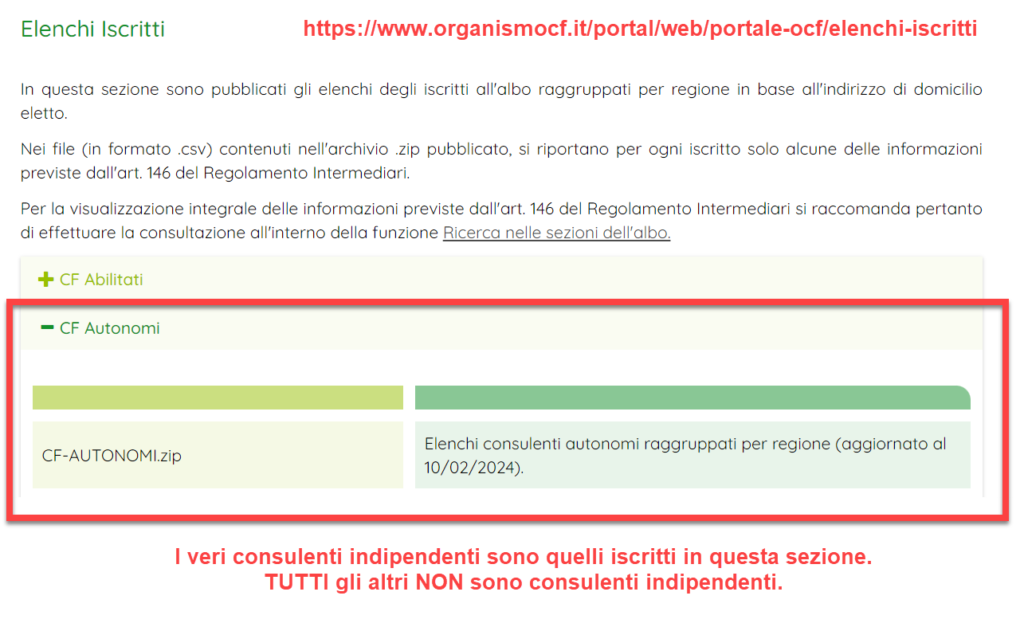

Consulente finanziario autonomo

Se non so che pesci pigliare vado sul sito di Organismo OCF – Elenco iscritti e cerco il consulente finanziario indipendente che mi piace di più.

Il consulente indipendente (detto “autonomo”) mi darà dei consigli nel mio esclusivo interesse, perché lo pago io e io soltanto.

Se vado in banca o in Assicurazione, il consulente di banca/assicurativo, nell’ordine:

- Prima fa gli interessi di chi lo paga (cioè della banca o assicurazione che gli danno lo stipendio)

- Poi fa i suoi interessi (perché riceve provvigioni in base a quello che vende)

- Infine, se avanza qualcosa, proverà a fare i miei interessi (ma pescando dal ventaglio prodotti della banca/assicurazione per cui lavora)

Il consulente autonomo valuterà invece per me le migliori alternative ai BTP presenti sul mercato e sono sicuro che farà i miei interessi, perchè lo pago solo io.

Attenzione! Molti consulenti che vendono prodotti di investimento per conto di più mandanti, si spacciano come autonomi o indipendenti, ma non lo sono.

Gli unici e veri consulenti indipendenti sono quelli iscritti all’albo OCF, nella sezione “CF Autonomi”:

Consulente finanziario robo-advisor

Se non voglio un consulente autonomo posso affidarmi a un robo-advisor.

Uno dei più famosi è senza dubbio Moneyfarm.

Con Moneyfarm posso valutare un piano di accumulo, una gestione patrimoniale o un fondo pensione.

Non devo fare nulla, se non scegliere il profilo di rischio. Il robo-advisor è una soluzione comoda, non devo nemmeno preoccuparmi di ribilanciare il portafoglio.

Con un robo-advisor pago il servizio di gestione di portafoglio e mi levo il problema di non sapere su cosa investire.

I robo-advisor investono soprattutto in ETF, ma i costi di gestione che applicano rendono l’investimento costoso.

Talvolta non c’è molta differenza tra un robo-advisor e un fondo attivo che ti propone la banca. Molte scelte di investimento di un robo-advisor sono infatti prese da una persona fisica, non c’è molto di “robotizzato”.

Presta anche attenzione alla fiscalità. Le gestioni dei robo advisor pagano tasse sulle plusvalenze tutti gli anni e rischiano di ridurre l’effetto dell’interesse composto.

In sostanza, in tutti gli anni in cui i risultati della gestione sono positivi, il fisco viene a battere cassa sulle plusvalenze che hai maturato sulla carta (virtuali), ma che non hai realizzato (cioè non hai incassato davvero, i tuoi soldi sono ancora tutti investiti e a rischio).

Un bel modo per stroncare l’effetto valanga dell’interesse composto, non trovi?

Se vuoi sfruttare al meglio l’interesse composto, non devi fare così. Cerca invece di rimandare il più possibile il pagamento delle tasse sui tuoi investimenti.

Per fare questo, dai un’occhiata ai migliori ETF ad accumulo.

Investire in azioni ad alto dividendo

Se voglio avere una cosa simile ai BTP in termini di flusso cedolare, posso decidere di investire in azioni ad alto dividendo.

Quelle azioni pagheranno un dividendo periodico. In questo modo simulo quello che avverrebbe con le cedole dei BTP.

Ho più modi di investire in azioni ad alto dividendo.

Il primo è selezionare io stesso le azioni. Se sono in grado di farlo, posso mettere insieme un po’ di azioni e creare un portafoglio.

Se non sono in grado di fare questo, posso comprare un ETF che investe in azioni ad alto dividendo.

Ci sono molte considerazioni da fare.

La prima è che le azioni non hanno una “scadenza” come i BTP. Non esiste una data in cui mi rimborseranno.

Inoltre, non esiste nessuna promessa che venderò le azioni a un prezzo uguale o superiore all’acquisto. Le azioni seguiranno il loro corso e potranno andare anche male.

Un’altra considerazione riguarda il fatto che la tassazione dei dividendi è al 26% e non al 12,5% come accade invece per le cedole dei BTP.

Con le azioni ad alto dividendo ho in compenso la prospettiva possibile di battere l’inflazione nel lungo periodo.

ETF globali

Gli ETF globali offrono la migliore alternativa ai BTP a lunga scadenza.

I mercati azionari globali hanno dimostrato su lunghi periodi di tempo di battere l’inflazione.

Ecco un contenuto al riguardo:

Anche gli ETF obbligazionari globali sono complessivamente una buona alternativa ai BTP, in quanto eliminano il rischio specifico dell’emittente.

Attenzione alla duration selezionata e soprattutto alla decisione di esporsi o meno al rischio di cambio.

Ti ricordo che gli ETF obbligazionari non hanno una scadenza. La duration rimane costante. Questo è uno dei motivi che condotto molti fondi obbligazionari in perdita nel 2022 e nel 2023.

Se compri un BTP come titolo singolo, la sua duration diminuisce nel tempo.

In alternativa, per la parte obbligazionaria posso selezionare un ETF obbligazionario governativo Europa.

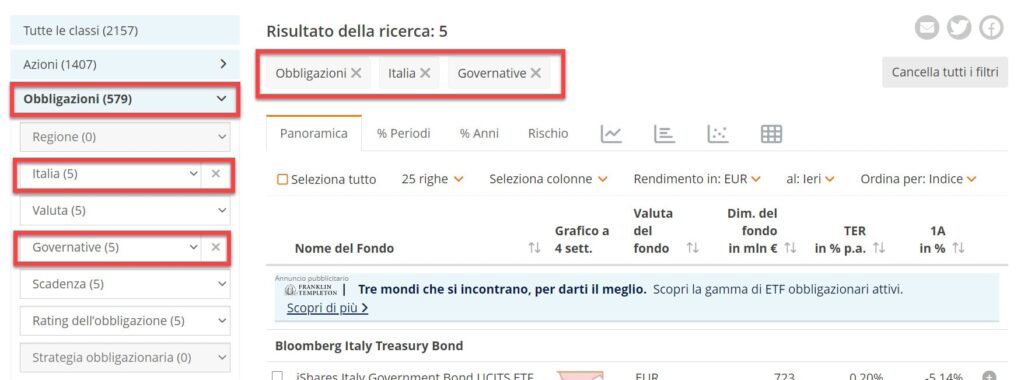

ETF di BTP

Se voglio rimanere sui miei amati BTP e non so scegliere quale comprare, posso usare un ETF di BTP italiani.

Ecco come trovarli:

- Vado su justetf.com

- Imposto i filtri (Obbligazioni → Italia → Governative)

Scopro così che ci sono 5 ETF che investono in obbligazioni governative italiane, alias in BTP.

Dopo un’analisi potrò selezionare un ETF ad accumulazione o a distribuzione, con duration più corte o più lunghe, eccetera.

Al momento, l’ETF più grosso sui BTP italiani è il seguente:

Come comprare BTP?

Come puoi comprare i migliori BTP che hai scelto?

Ci sono due modi.

Acquisto BTP già emessi (mercato secondario)

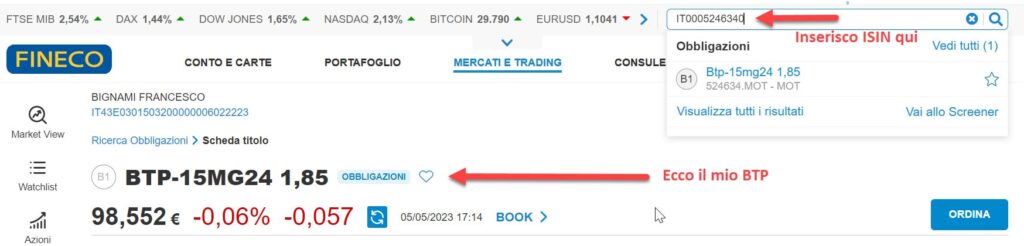

Se il BTP è già stato emesso, allora dovrai inserire il suo codice ISIN nella barra di ricerca del tuo conto di trading online.

Puoi usare la tua banca, se hai un conto titoli aperto. Moltissime banche oggi offrono infatti la possibilità di acquistare strumenti finanziari in autonomia.

Vuoi sapere se la tua banca o broker sia conveniente o meno per acquistare titoli quotati?

Nell’articolo qui sotto ti mostro per filo e per segno come selezionare i migliori broker online:

Comunque, ecco un esempio con FINECO:

Ora che ho inserito il codice ISIN e selezionato il mio BTP, passo all’acquisto.

I BTP si comprano sempre in lotti da 1.000.

Se voglio scoprire in fretta quanto costa un lotto da 1.000, allora dovrò moltiplicare 1.000 per il prezzo del titolo, e poi dividere per 100.

Questo prezzo si chiama prezzo secco.

Esempio:

- Prezzo del titolo: 98,552

- Costo di un lotto da 1.000: (1.000 x 98,552) / 100 = 985,52 euro (prezzo secco)

Se compro un lotto da 1.000 spenderò circa 985,52 euro (in realtà spenderò un po’ di più in base alla maturazione della cedola e allo spread bid-ask).

Al momento del rimborso, quel lotto da 1.000 mi verrà rimborsato al 100%, ovvero otterrò 1.000 euro.

Acquisto BTP nuova emissione (mercato primario)

Se intendo acquistare un BTP di nuova emissione, dovrò prima guardare il calendario delle emissioni.

I BTP vengono emessi in asta mese per mese.

Il giorno prima dell’asta dovrò comunicare alla mia banca il tipo di BTP che voglio acquistare e il numero di lotti.

Poi non devo fare più nulla.

Il giorno dell’asta la banca mi manderà un comunicato in cui mi informa dell’avvenuto acquisto dei miei lotti di BTP.

Qui sotto ti lascio il link alla pagina di Banca d’Italia in cui puoi controllare i vari comunicati relativi ai rendimenti offerti dai BTP man mano che vengono emessi:

Hai letto fino a qui?

Vieni con me. Ho tanto da dare.

In azione

Oggi abbiamo visto nel dettaglio se conviene acquistare i BTP italiani.

Abbiamo selezionato i BTP migliori in base alla scadenza.

Abbiamo compreso che i BTP hanno diversi rischi, alcuni dei quali nascosti.

Quando si parla di BTP bisogna essere un po’ prudenti, soprattutto sulle scadenze più lunghe.

Le migliori chance di successo di acquisto di BTP oggi si hanno sulle scadenze corte, perchè al momento offrono rendimenti pari o superiori alle scadenze più elevate ma hanno molto meno rischio.

Quando decido di investire in BTP dovrò valutare a 360° tutte le alternative possibili e chiedermi il motivo per cui voglio investire nel debito pubblico italiano.

E tu, hai investito in BTP?

A presto,

Francesco

28 risposte

Grazie, ho appreso molte cose che non sapevo. Mi è stato molto utile.

Ciao Leonardo, felice di averti come lettore!

Buonasera.

Ho letto con interesse. Il tutto viene spiegato in modo semplice,chiaro e preciso.

Veramente ben fatto.

Complimenti.

Buonasera Enrico, grazie del complimento!

Veramente chiaro ed esaustivo, una guida semplice nel mondo dei BTP, e non solo. I miei complimenti! Una considerazione: il piccolo investitore raramente si pone l’obiettivo di battere l’inflazione, si accontenta di vedere il proprio capitale che, dopo anni di interesse 0, si muove un po’, recupera l’imposta di bollo e guadagna qualcosa.

Ciao Marco, grazie del complimento, sono felice che l’articolo ti sia piaciuto! E’ vero, molti investitori non si pongono il problema inflazione. Tra l’altro battere l’inflazione non è sempre così semplice. Se poi l’orizzonte di investimento è di breve periodo, a volte è pure impossiile. Purtroppo però l’inflazione è una tassa invisibile che erode la nostra ricchezza, soprattutto con il passare del tempo. Per questo motivo, io penso che almeno sugli investimenti più di lungo periodo valga la pena rifletterci su. Non trovi?

Penso che a qualcuno bisogna dare fiducia ed io spero di non sbagliare nel darla alla BCE che ha promesso di abbassare l’inflazione sotto il 2%. A questo punto penso che anche le lunghe scadenze dei BTP possano dare un gain considerevole.

Ciao Stefano, grazie del tuo pensiero. Quello che dici è corretto. Se l’inflazione e poi i tassi scenderanno, i titoli con scadenza più lunga con ogni probabilità saliranno di prezzo rispetto a quanto quotano oggi.

Bravo complimenti, ti leggo con piacere e poi sto imparando tanto!

Ciao Lucia, grazie del tuo pensiero! Felice di averti come lettrice!

Ciao e grazie peri tuoi chiarimenti. L’anno scorso ho acquistato dei BTP a 15 anni e stanno perdendo il 18%. Mi conviene venderli ? forse è più saggio aspettare?non ho urgenza di prelevarli…..

Ciao Angela, felice di esserti stato d’aiuto. Purtroppo non posso dirti cosa è meglio per te. Per decidere, io partirei dal motivo per cui hai acquistato quel titolo. Se hai comprato in asta e intendi tenere il titolo fino alla scadenza, il rendimento annuo è dato di fatto dal tasso cedolare (al netto di eventuali disaggi ecc). In questa circostanza, ti interessa 1) che il BTP ti venga rimborsato più che le variazioni momentanee di prezzo (anche se un -18% nel frattempo fa venire qualche mal di pancia) e 2) cosa farà l’inflazione da qui alla scadenza. Se hai acquistato un BTP che era già circolante e pensavi di rivenderlo, allora dipende anche dal prezzo di acquisto e da cosa faranno i tassi di interesse.

Sei stato chiarissimo nel spiegare i BTP, una domanda penso che sia il frutto della nuova legge passata sulla tassazione del 40% sugli extra guadagni bancari, secondo voi può incidere direttamente poi su noi azionisti e come sul lungo e breve periodo? E potrebbe influire sull’inflazione?

Ciao Andrea, credo che questa legge colpisca di più le banche che hanno un business “tradizionale”, perchè la tassa sugli extra porfitti va ad incidere sul margine di interesse. Non so dirti se questo abbia un impatto sugli azionisti di quelle banche. Sul tema inflazione, non credo che questa legge abbia un qualche legame.

Ciao Francesco,mi puoi svelare un mistero? Ho letto che la cedola semestrale del btp italia pagata il prossimo 14 settembre sara pari al 1,432%…ma come e possibile se l inflazione attuale e ancora oltre il 5%….questo btp non doveva forse proteggere il risparmiatore dall inflazione?

Buon ferragosto

Ciao Sergio, rientro ora dalle ferie. Probabilmente stai parlando del BTP ITALIA marzo 2028. Attenzione a non confondersi: se l’inflazione anno/anno è al 5%, e questo BTP Italia paga un tasso cedolare reale del 2% annuo, non prendi una cedola del 7%. Il concetto di fondo è: il tuo capitale viene rivalutato di un certo coefficiente di indicizzazione (calcolato in un certo modo e che peraltro è “indietro” di qualche mese) e su questo nuovo capitale rivalutato ti viene corrisposta la cedola reale promessa (dell’1%, visto che è semestrale). Non dimenticarti che, inoltre, ti verrà corrisposta semestralmente anche la rivalutazione del capitale. Questa scheda di approfondimento del MEF ti chiarirà le idee: BTP Italia_Scheda di approfondimento

Ciao Francesco, in banca mi hanno proposto il BTP 4,75. scadenza 2044. con una cedola semestrale del 2,37% mi rendo conto che la scadenza è tra 21 anni, sembrerebbe un ottimo BTP acquistato a meno del suo valore e con tassi inflazione BCE al 4% anche se è a lunga scadenza. potrei avere un tuo parere?

Grazie mille

Ciao Nicola, purtroppo non posso darti un parere per la tua situazione personale. Quello che posso dirti è che il BTP 4,75 ST44 offre oggi un rendimento annuo a scadenza netto del 4,7% (che non è la cedola). Questo BTP quota oggi poco sotto la pari (il prezzo è 94,03 in questo momento). Quindi il rendimento è dato per la maggior parte proprio dal flusso cedolare. I tuoi nemici sono l’inflazione (un rendimento prefissato del 4,7% annuo batterà l’inflazione a 20 anni? Non si sa) e il rischio di credito, cioè la remota (ma non trascurabile) eventualità che lo stato Italia non sia in grado di corrisponderti quanto dovuto alla fine del periodo.

Grazie per le delucidazioni, non avevo mai trovato nessuno che chiarisse cosi bene le obbligazioni.

Ciao Edoardo, felice di esserti stato d’aiuto.

Ciao Francesco, cosa ne pensi dei BTP Valore? chiudono fra pochi giorni.. è un investimento che un piccolo risparmiatore potrebbe valutare? Grazie

Ciao Giovanna, ho scritto tutto quello che penso sul BTP Valore proprio qui: BTP Valore: conviene? Opinioni pro e contro [Ottobre 2023]

Davvero ben fatto, complimenti.

Mi rimane comunque un dubbio alla fine: tu dici che è meglio andare su BTP che scadono tra un anno piuttosto che tra 5/10 anni. Ma in questo caso, se ne compro uno che ora è quotato 98 (se va bene), quale è il mio guadagno in un anno, considerando l’1% che spendi tra acquisto e cederlo alla fine?

Se ho capito bene, il guadagno sarebbe il restante 1% più la cedola che viene maturata in un anno.

Ciao Manuel, grazie del tuo pensiero. Ho provato a rileggere l’articolo ma non riesco a trovare un punto in cui dico che sia meglio comprare un BTP in scadenza tra un anno rispetto a uno in scadenza tra 5-10 anni. In effetti, la convenienza o meno di un investimento è sempre da valutare rispetto alla situazione personale e ai propri obiettivi, per cui non si può dire cosa sia meglio o peggio per un lettore generico. Quello che ho cercato di dire in chiusura è che ad oggi, analizzando il solo rendimento rapportato al rischio, i BTP con scadenza più corta offrono di più, perchè hanno rendimenti analoghi a quelli su scadenze più lunghe ma meno rischio. Tuttavia, non sappiamo quali saranno i nuovi rendimenti a cui potremo reinvestire il denaro quando scadranno questi BTP con scadenza più corta. Tornando alla tua domanda specifica, i costi di acquisto dipendono dal broker, mentre non ci sono costi “per cederlo alla fine” (a meno di condizioni imposte dal broker), perchè viene rimborsato. Un investitore che compra un BTP, inoltre, incasserà tutta la cedola qando verrà staccata, ma al momento dell’acquisto paga la quota di cedola maturata dal possessore precedente fino a quel momento. Infine, c’è l’impatto delle tasse.

Ciao, ottimo articolo. Ma il guadagno dei BTP a breve periodo sono solo le cedole alla fine, giusto?

Ciao Manuel, grazie del commento. Dipende. Potresti avere un ulteriore guadagno se compri il BTP sotto 100, perchè poi verrà rimborsato a 100. Quando compri un BTP, inoltre, ricorda che al prezzo a cui viene quotato (detto “prezzo secco”) verrà automaticamente aggiunto come costo a tuo carico anche la quota di cedola che è stata maturata fino a quel momento dal possessore (perchè poi tu incasserai la cedola per intero, ma non l’hai maturata tutta tu).

Grazie per l’articolo che mi ha consentito di approfondire alcuni aspetti tecnici dell’argomento

Ciao Mari, felice di esserti stato d’aiuto!