Cosa sono le obbligazioni? Ti hanno convinto che sono una roba super sicura su cui investire?

“Con i bond corri dei rischi molto bassi”, era la frase che sentivo io.

Forse lo pensava anche chi comprava le obbligazioni argentine a fine anni ’90. Poi però è saltato per aria.

In questo articolo ti spiego:

- cosa sono le obbligazioni

- come funzionano

- quali tipi esistono

- e, come sempre, come NON farti del male

Obbligazioni: cosa sono

Vuoi mettere in piedi un bar.

Ti servono soldi, ma non li hai. Vai in banca e ti sparano un tasso di interesse insostenibile. Tipo del 10%.

Che fai?

Potresti contattare qualche amico e dirgli

Senti, prestami tu il grano. Te lo restituisco tra 3 anni. E intanto ti do un interesse del 5% all’anno.

Per te è vantaggioso.

E poi il tuo amico crede in te. Pensa che riuscirai a restituirli perché sei uno di parola.

Quindi anche per lui il 5% è vantaggioso: per avere lo stesso rendimento con altri investimenti dovrebbe infatti assumersi dei rischi più grandi.

Così ti presta i soldi. Cioè il suo capitale. Mettete su carta il vostro accordo e fine della storia.

Le cose stanno così:

Ora sei debitore verso il tuo amico.

Il vostro accordo si basa su una PROMESSA: tra 3 anni gli restituirai i soldi con un certo interesse. Sei obbligato a farlo, è scritto. Hai una scadenza.

Questa è un’obbligazione.

Obbligazioni: come funzionano

L’obbligazione è quindi:

- un titolo di debito, per te

- un titolo di credito, per il tuo amico

E’ la stessa cosa con nomi diversi. Le obbligazioni vengono anche chiamate bond.

Il tuo amico è un tuo investitore. Ti fa credito e gli hai promesso degli interessi.

Potrebbe essere comodo per entrambi fare così:

- il capitale glielo ridai tutto alla fine

- mentre gli interessi un po’ per volta. Tipo ogni 3 o 6 mesi.

Una cosa del genere:

Prendiamoli separatamente.

Il capitale

Se il tuo amico ti aveva prestato 20.000 € per 3 anni, tra 3 anni glieli devi ridare tutti.

Il rimborso avviene alla pari. Si dice anche che avviene “a 100”.

Nella pratica infatti i bond hanno come valore di riferimento 100 €, e vengono dati in lotti da 1.000 €. Cioè il tuo amico ha comprato 20 lotti da 1.000 € l’uno.

Domanda: in questo caso hai emesso tu l’obbligazione. Ma chi altri lo fa?

- gli Stati. Emettono titoli di Stato (bond governativi) per finanziare il debito pubblico

- le altre aziende. Si chiamano obbligazioni societarie. Fanno come te: raccolgono soldi per portare avanti investimenti, progetti, pagare fornitori eccetera.

E il capitale da dove arriva?

Da chiunque:

- altri Stati

- altre aziende

- fondi pensionistici

- fondi comuni di investimento

- e da te, ovviamente (come quando compri BOT e CCT)

Tasso di interesse

Viene erogato periodicamente sottoforma di cedole.

Se il tuo amico:

- ti aveva prestato 20.000 €

- per 3 anni

- con interesse al 5% (in totale sono 1.000 € di interessi all’anno)

- e vi siete accordati su cedole trimestrali

allora ogni 3 mesi gli spari un bonifico di 250 €. Per lui questo è un reddito fisso.

A volte gli interessi si pagano tutti alla fine, senza cedole in mezzo. L’obbligazione allora si chiama 0 coupon, appunto perché non c’è nessuna cedola periodica.

Un esempio di obbligazione 0 coupon sono i BOT emessi dallo Stato Italiano. Hanno scadenza breve: 3, 6 o 12 mesi.

Siccome vengono rimborsati alla pari (al valore nominale di 100 €), questi bond sono acquistati in sconto, se li compri all’emissione.

In pratica lo sconto rappresenta il tasso di interesse che ti metti in tasca.

Obbligazioni: i rischi

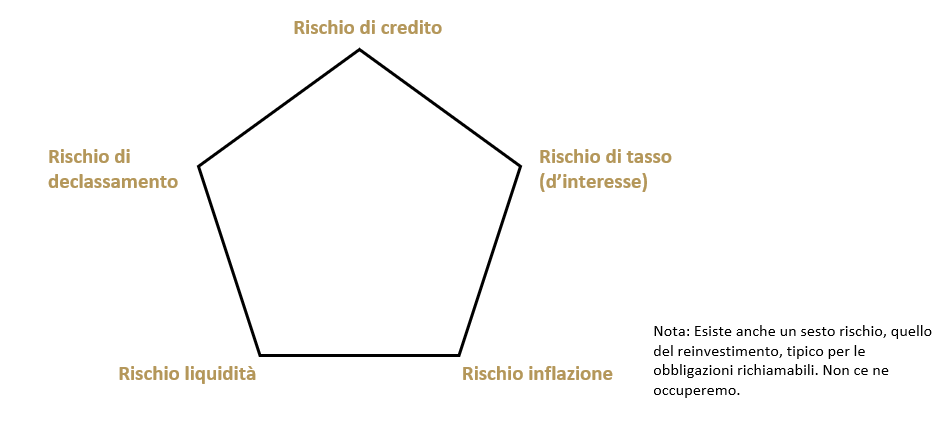

Le obbligazioni hanno 5 maggiori tipi di rischi. Il pentagono qui sotto ti aiuta a vederli.

Rischio di credito

È il rischio principale per il tuo amico.

Cioè che non gli paghi le cedole. O peggio, non lo rimborsi alla scadenza. Se le cose al bar vanno male, lui non becca un quattrino.

Quando investi in obbligazioni ricordati: stai comprando il debito di qualcun altro.

Cioè, sei in uno di questi due casi:

- hai comprato un pezzo di debito di uno Stato

- oppure hai comprato un pezzo di debito di una società

Se non vuoi farti male, devi accertarti della loro capacità di ripagare il debito. Devono mantenere fede alla promessa di rimborsarti.

Come fai a sapere se lo faranno?

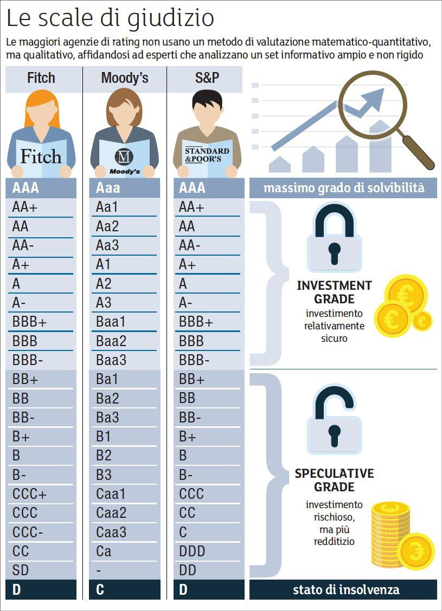

Alcune agenzie di rating come Standard and Poor’s o Moody’s valutano in modo qualitativo com’è messo l’emittente delle obbligazioni.

Gli danno un punteggio all’interno di una classifica.

Come questa qui sotto.

Il rating delle obbligazioni

Se compri un’obbligazione in tripla A, sei praticamente certo che verrai rimborsato. L’emittente è solido. Il rischio è molto basso. E il rendimento pure.

Al contrario, se acquisti in tripla D compri il debito di gente a rischio fallimento. Sono i cosiddetti junk bonds o obbligazioni high yield.

Siccome la gente ci sta lontano, per attirare soldi questi emittenti offrono rendimenti alti. Ma sono anche molto incerti, la promessa non è solida. E forse non rivedi più nemmeno i soldi che hai messo all’inizio. Il rischio di saltare per aria è concreto. Ma se va tutto liscio, puoi guadagnare bene.

I bond argentini di fine anni ’90 erano nella scala bassa. E anche quelli di oggi.

E l’Italia dove sta?

Guarda.

OOOPS!!

Non ce la caviamo benissimo. Abbiamo lo stesso rating della Bulgaria. Cioè comprare il debito pubblico italiano (BOT, CCT, BTP eccetera) o quello bulgaro non è molo differente, in termini di rischio. La qualità della promessa di ripagarti è circa la stessa.

È molto più sicuro comprare il debito della Repubblica Ceca o dell’Arabia Saudita.

Non te l’aspettavi, vero?

Rischio di tasso

Il tuo bar sta andando alla grande.

Cerchi altri soldi, e siccome vai bene è sempre meno rischioso prestarteli.

Trovi un secondo amico che ti dà altri 20.000 €. Ma stavolta gli offri un tasso più basso. Tipo del 3%.

Che succede all’obbligazione del tuo primo amico, che si stava beccando il 5%?

Sale di valore. Il suo 5% è decisamente attraente rispetto al 3%. Il secondo amico potrebbe andare da lui e dirgli:

Ehi, voglio la tua obbligazione che ti dà il 5%. Te la pago più di 100 €.

Così il tuo primo amico ha due opzioni:

- non fare nulla. L’ha comprata quando l’hai emessa e se la tiene fino alla fine. Non gli importa nulla dei nuovi tassi che offri. Vuole i suoi 250 € ogni trimestre e riprendersi i suoi 20.000 € alla fine. Punto.

- oppure potrebbe venderla all’altro amico a un prezzo più alto. Così realizza subito un profitto. Rinuncia alle cedole, che passano all’altro, porta a casa più di 20.000 € e fine. Il secondo amico pagherà più di 20.000€ ma occhio: alla scadenza, gli darai sempre 20.000 €, non di più.

Se i tassi cambiano il valore delle obbligazioni varia:

- se i tassi salgono, il loro valore scende

- se i tassi scendono, il loro valore sale

Ma di quanto possono cambiare?

Guarda questo esempio reale

Questa qui sotto è un’obbligazione emessa dallo Stato Italiano. Dura 10 anni e scade nel 2026. È un BTP che offre un tasso dell’1,25%. La puoi trovare su Borsa Italiana, da dove l’ho presa.

Alla fine del 2018 ha toccato quota 86,5 (-13,5% rispetto al valore nominale 100 €). Poi è risalita del 23,5% e a febbraio 2021 valeva 107 €.

In qualche mese i tuoi 20.000 € sarebbero diventati prima 17.300 € e poi 21.400 €.

Ti sembrano così “stabili” e sicure le obbligazioni ora? Non lo sono.

Perché oscilla così tanto?

Perché nel frattempo sono cambiati i tassi! Tassi su, obbligazioni giù. E viceversa.

Questo discorso merita un approfondimento in un altro articolo.

A te deve rimanere che se compri i bond, non stupirti se li vedi oscillare come fossero azioni.

E devi sceglierlo all’inizio se vuoi tenerli fino alla scadenza o rivenderli a una certa.

Rischio inflazione

Il BTP qui sopra ti dà una cedola del 1,25%.

Ma se nel frattempo il costo della vita aumenta del 3%, ti ritrovi a incassare un tasso reale del -1,75%.

Cioè ci stai perdendo.

Quel bond scade nel 2026. Ora metti questa possibilità:

- il costo della vita aumenta del 2% ogni anno

- ma lui ti offre sempre 1,25% di rendimento

Morale: ci perdi sempre di più.

Quel bond non tiene il passo dell’inflazione. Questo è un problema: ti sta impoverendo.

O comunque non ti sta adeguatamente proteggendo.

Ah.

Non ho detto 3% a caso. L’Istat ha comunicato che a ottobre 2021 il tasso di inflazione in Italia è salito al 3%.

Se la cedola è sempre la stessa, sei esposto al rischio inflazione.

E quanto più si allunga il tempo, tanto meno varranno le cedole, se c’è inflazione.

Ti mostro delle alternative:

- Obbligazioni a tasso variabile: offrono cedole che hanno una correlazione positiva con i tassi di inflazione

- Obbligazioni indicizzate all’inflazione: sia il capitale che i tassi si rivalutano con l’inflazione

Anche queste due categorie meritano un approfondimento separato.

Rischio liquidità

L’abbiamo già incontrato con gli ETF, qui.

I mercati poco liquidi non vanno bene. Non girano soldi. Si compra e si vende sempre male.

Perché?

Perché non ci sono scambi.

Il broker deve far incontrare domanda e offerta. Se tu gli vendi della roba e lui non sa a chi darla, te la compra a un po’ meno del valore di mercato.

E se cerchi di comprarla, te la fa pagare un po’ di più. Si copre dal rischio.

Per le obbligazioni hai due categorie:

- I titoli di Stato. Soffrono meno il rischio liquidità. Vengono scambiati di brutto. Il mercato è in grado di assorbire velocemente domanda e offerta.

- Obbligazioni societarie: non è affatto scontato che ci siano molti compratori. Il rischio è quello di non riuscire a venderle. Conviene sempre consultare il book di negoziazione e vedere se ci sono scambi.

Rischio declassamento

Cosa diresti se

- hai comprato obbligazioni (metti di qualche azienda)

- del tipo BBB

- e domani Moody’s le declassa a BB?

Sei contento?

Potresti ritrovarvi tra le mani i cosiddetti fallen angels, obbligazioni societarie che una volta erano investment grade e di colpo diventano dei junk bonds. Titoli spazzatura.

Magari qualche speculatore è attirato dall’occasione. Oppure scappano tutti e non le vuole più nessuno. Non puoi saperlo.

Quello che devi sapere, però, è che esiste questo rischio. Se non lo consideri rischi di farti male.

In azione

In questo articolo hai visto cosa sono le obbligazioni e come funzionano.

Ricordati i punti fondamentali:

- Quando compri obbligazioni, compri il debito di qualcuno

- Questo qualcuno è un qualche Stato oppure una qualche azienda

- Le obbligazioni non sono a rischio 0. Hanno ben 5 categorie di rischio

- Il rischio principale è che non ti ripagano. Per valutarlo usa i dati pubblici di agenzie come Moody’s o Standard&Poors

- Puoi comprare obbligazioni usando un ETF.

Un abbraccio,

Francesco