Il Value Averaging (VA) è una strategia di investimento associata a un Piano di Accumulo Capitale – PAC.

Il PAC più tradizionale è quello in cui investi una cifra fissa a scadenze regolari:

PAC tradizionale = Investo 100€ al mese nel mio fondo preferito, qualunque siano le condizioni del mercato.

Il PAC eseguito in questo modo viene chiamato Dollar Cost Averaging (DCA).

Si tratta di una strategia di investimento molto comune. Viene utilizzata sia da investitori retail che da professionisti.

Per esempio, il tuo fondo pensione è un Piano di Accumulo (PAC) basato sul Dollar Cost Averaging. Ogni mese, una cifra fissa viene investita nel fondo.

Ora introduciamo una variante.

Anzichè investire una cifra fissa ogni mese, potresti ragionare con un target.

Potresti cioè costruire un PAC in modo che il valore del tuo investimento salga di una cifra fissa ogni mese.

Questa variante di PAC viene chiamata Value Averaging.

PAC Value Averaging = Investo una cifra (variabile) ogni mese in modo che il valore del mio investimento salga di 100€ al mese.

Un esempio ti aiuterà a capire.

Value Averaging vs Dollar Cost Averaging

Vuoi comprare le quote di un ETF ogni mese e costruire così il tuo PAC.

Eseguiamo la simulazione di due PAC.

Il primo è basato sul classico Dollar Cost Averaging.

Il secondo, sarà proprio un PAC Value Averaging.

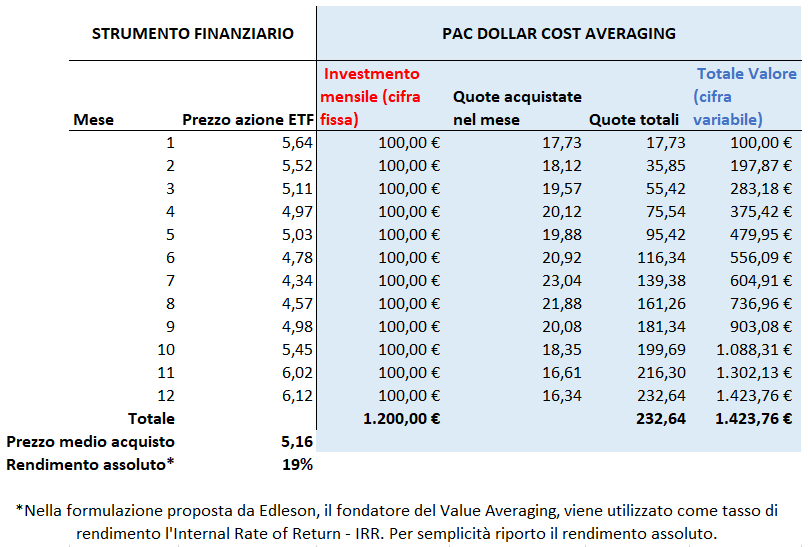

Ecco lo scenario per il PAC tradizionale:

Per semplicità di calcoli lascio il numero di quote in decimali.

Come puoi vedere, il PAC basato su Cost Averaging prevede un investimento costante di 100€ al mese. Alla fine di 12 mesi avrai investito 1.200€.

Il valore totale del portafoglio dipenderà invece dal prezzo dell’azione ETF al 12esimo mese: 6,12€. Essendo superiore al prezzo medio di acquisto di 5,16€, hai guadagnato 223,76€ (1.423,76€ – 1.200 €)

Di conseguenza:

- input: versamento costante di 100€ al mese

- output: valore del portafoglio, che cambia in base al valore della quota ETF

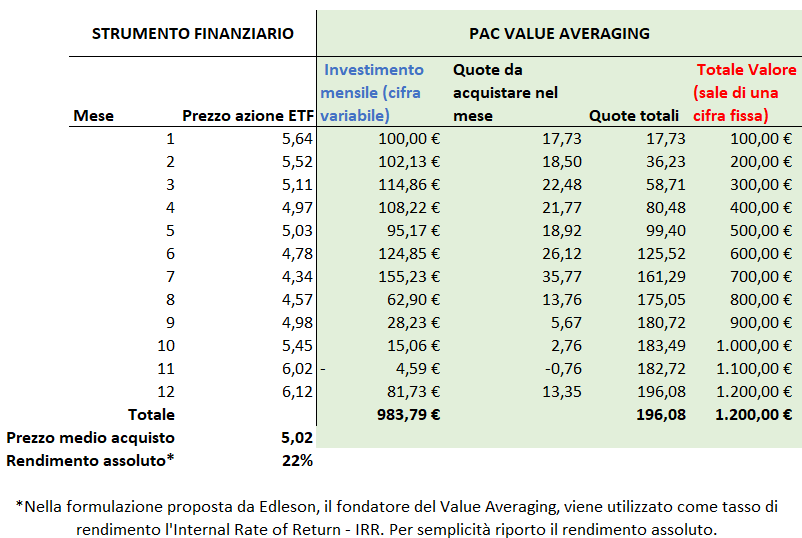

Nel PAC basato sul Value Averaging, la situazione è differente.

Il valore del portafoglio sale di una cifra fissa al mese. Sempre 100€, nel nostro esempio.

Ciò che varia è la quantità di denaro investito.

Ecco come risulta:

Value Averaging e Dollar Cost Averaging: esempio differenze

I due piani di accumulo si assomigliano, ma hanno alcune importanti differenze.

Nel PAC Value Averaging, investi più soldi quando il mercato scende, e investi meno soldi quando sale.

Per esempio, nel nostro esempio precedente:

- nei mesi di maggior ribasso (mesi 2-3-4-6-7) il PAC Value Averaging prevede un investimento maggiore di 100€. Questo perché devi “rimpiazzare” il valore del portafoglio che stai perdendo proprio a causa dei ribassi.

- nei mesi rialzisti (5-8-9-10-11-12) il PAC prevede un investimento inferiore a 100€. Il tuo portafoglio sta infatti guadagnando valore dalle quote che hai comprato in precedenza. Dunque, il tuo impegno mensile diminuisce, e investirai meno di 100€.

- Nota che nel mese 11 è comparso un segno negativo. La strategia prevede una vendita, che nel PAC tradizionale è sempre assente. La vendita è dovuta al fatto che i rialzi sono stati molto consistenti. In questo caso, abbiamo raggiunto il target senza l’aggiunta di altro denaro. Addirittura, siamo in surplus di 4,59€. Dovremmo tecnicamente liquidare questa piccola parte del tuo portafoglio per riallinearlo al valore di 1.100€.

Nel PAC Value Averaging, quindi, input e output si scambiano di posto rispetto al PAC tradizionale:

- input: valore del portafoglio (crescerà di 100€ al mese)

- output: versamento mensile, che cambia in continuazione

L’ho evidenziato anche con i colori rosso e blu in tabella.

Value Averaging e Dollar Cost Averaging: confronto grafico

Puoi vedere anche graficamente la differenza tra un PAC basato sul Cost Averaging e uno sul Value Averaging.

I due grafici che seguono esprimono visivamente i risultati di ciascuna strategia.

Li ho estratti direttamente dal libro di Edleson, Value Averaging: The Safe and Easy Strategy for Higher Investment Returns.

Entrambi si riferiscono a uno strumento in dollari selezionato dall’autore – un altro fondo, che non è il nostro ETF – ma il concetto non cambia.

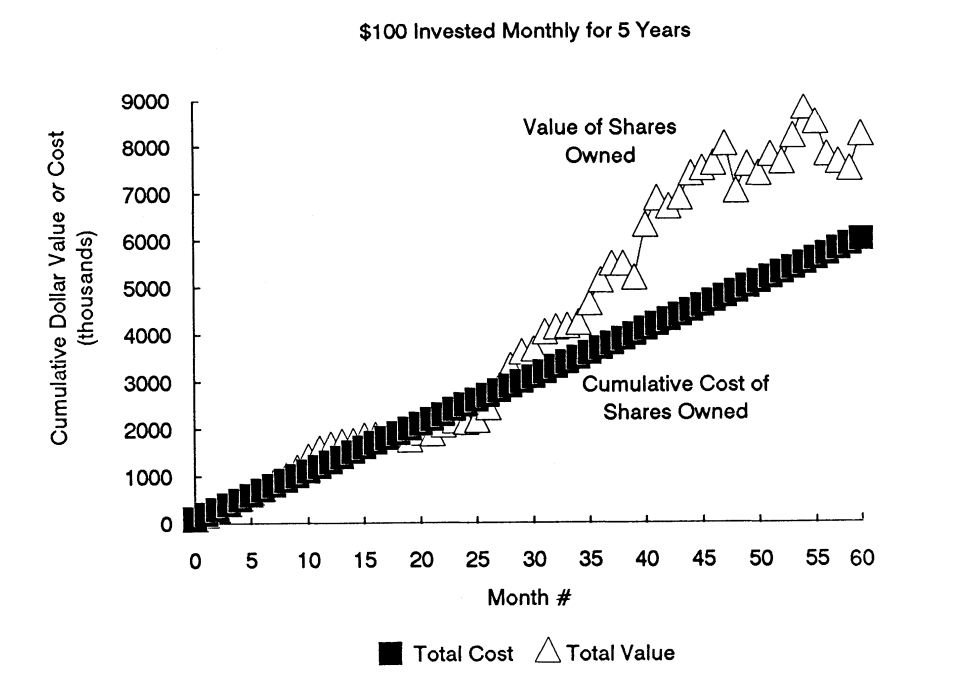

Per il PAC Cost Averaging, la situazione è questa:

La linea fatta dai quadrati neri rappresenta la quantità totale di denaro investita (Cumulative Cost).

È una linea retta perché il versamento mensile è costante (100$). Dunque, il totale investito sale gradualmente, 100$ per volta.

I triangoli individuano invece il controvalore dell’investimento, che cambia al variare del valore dello strumento finanziario – che in questo caso è salito.

Su questo tipo di variabile non hai nessun controllo: è l’output della tua strategia, cioè quanti soldi otterrai.

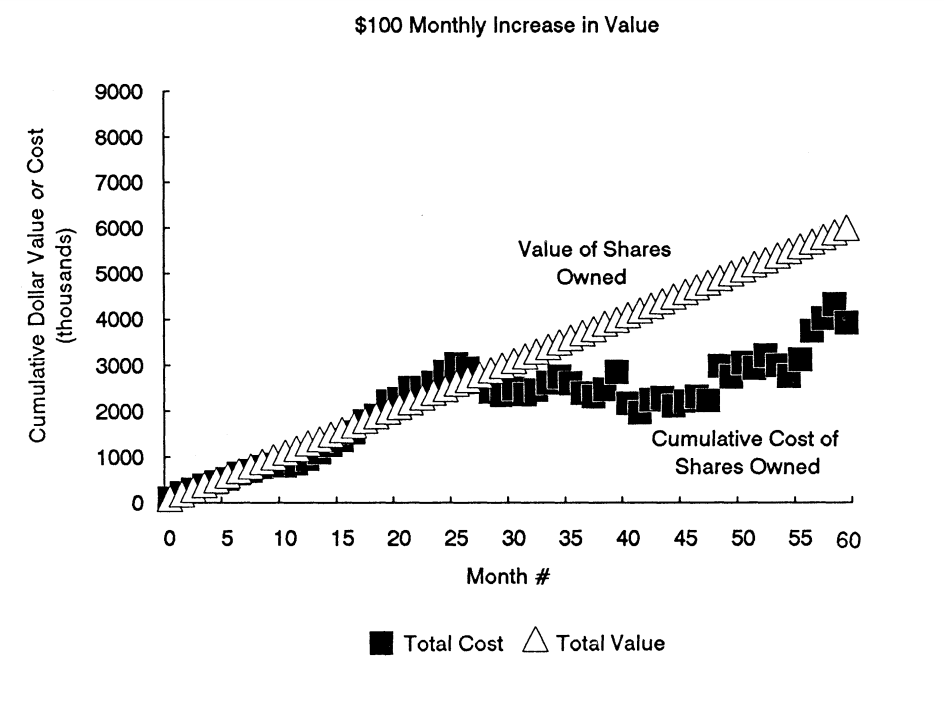

Per il Value Averaging, la situazione è ben diversa.

Ecco il grafico tipo:

Come puoi vedere, stavolta sono i triangoli bianchi a disegnare una linea retta. Quello è il valore dell’investimento, che sale gradualmente di un importo prefissato – sempre 100$.

Conoscerai quindi a priori quanti soldi otterrai.

Dopo 10 mesi, avrai 1.000$.

Dopo 20 mesi, avrai 2.000$, e così via.

Il valore dell’investimento è sotto il tuo controllo ed è l’input della tua strategia.

Questo è molto utile se vuoi pianificare di avere una cifra predeterminata nel tuo futuro.

Ciò di cui non hai il controllo è la quantità totale di denaro da investire. Quello è il tuo output. Questa somma varia in base al valore delle quote, come visto prima.

Allo scendere del valore, l’importo da investire sale.

Al salire del valore delle quote, l’importo da investire scende.

Addirittura, potresti dover vendere.

Value Averaging: fattori da considerare

Come ogni strategia di investimento, il Value Averaging ha punti di forza e di debolezza.

Per iniziare, nota una cosa.

Nel Value Averaging, generalmente

- investirai meno soldi

- e avrai un capitale finale inferiore

rispetto al Cost Averaging fatto sullo stesso periodo.

Questo è abbastanza intuitivo: siccome il valore dell’investimento sale seguendo una retta (i triangoli bianchi), non terrai il passo con la tendenza del mercato azionario a crescere di più – su archi di tempo sufficientemente lunghi.

In cambio, però, avrai un rendimento percentuale generalmente più alto.

Questo perché avrai accumulato più quote nei periodi ribassisti, investendo più denaro rispetto a un tradizionale PAC Cost Averaging.

Il tuo prezzo medio di carico sarà più basso, e nel complesso la strategia VA risulta meno rischiosa.

Il Value Averaging ti permette dunque di accumulare di più sui ribassi di prezzo e accumulare meno – o appunto vendere – sui rialzi. Questo rispecchia il sogno di ogni investitore: comprare basso e vendere alto, perchè stai ribilanciando il tuo portafoglio di continuo.

La forza di questa strategia è che ti permette ottenere questo risultato senza usare pericolose strategie di market timing.

Ti spiegavo in

che il market timing non produce risultati per gli investitori nel loro insieme. Indovinare i punti di massimo e di minimo del mercato è semplicemente impossibile.

Di più.

Siccome conosci già il capitale a termine dell’investimento, potresti sfruttare questa strategia nella pianificazione per obiettivi.

Immagina di voler costruire un gruzzolo di 50.000€ tra 10 anni. Con un PAC tradizionale di 5.000 € all’anno in un portafoglio globale diversificato, è facile che tra tra 10 anni ti ritroverai con una cifra più alta di 50.000€.

Al contrario, con un PAC Value Averaging ti ritroverai esattamente con 50.000€, e avrai investito meno denaro.

Gestione operativa

Il Value Averaging richiede una gestione un po’ più complessa del tradizionale PAC Cost Averaging.

Come hai visto, è necessario fare il calcolo dell’importo mensile da investire. Non tutti hanno la pazienza e la costanza di eseguirlo.

In questo senso, il Cost Averaging offre un vantaggio operativo. Investire una somma costante ogni mese è di certo più facile.

C’è anche un altro punto da segnalare.

Molte piattaforme online permettono di eseguire dei PAC automatizzati stile Cost Averaging. Basta impostare la quantità di denaro da investire e gli ordini vengono eseguiti in automatico.

Ad oggi, non ho trovato una piattaforma che permetta di fare un PAC Value Averaging automatizzato. Devi fare i calcoli tu. Oppure farti supportare da un consulente indipendente.

Gestione della liquidità

Se da un lato il Value Averaging ti permette di accumulare sui ribassi, dall’altro devi essere preparato per farlo.

Devi cioè avere fisicamente il denaro da parte, pronto all’uso. Il rischio è infatti che la strategia salti per aria: gli accumuli sui ribassi sono il suo punto di forza, e se non hai i soldi da parte non ha senso eseguirla.

Come visto, la quantità da investire è incerta e variabile. Quanto più è volatile il sottostante, tanto più grande dovrà essere il fondo liquido per sfruttare le occasioni di acquisto. I ribassi improvvisi di prezzo possono costringerti infatti a investire in un colpo solo un multiplo della tua quota di riferimento.

Avere della liquidità da parte sarà un costo per te, chiaro. Quel denaro non è investito e non lavora. Questo aspetto andrà considerato in rapporto all’opportunità di generare extra-rendimenti dovuti ad acquisti massicci nei periodi ribassisti.

Gestione delle vendite

Gli investitori pazienti e accumulatori non amano vendere con frequenza.

Se il tuo piano di accumulo è di lungo periodo, potresti non voler vendere mai.

Il Value Averaging – come visto – può prevedere delle liquidazioni parziali di portafoglio.

Questo da un lato migliora il rapporto rischio/rendimento, ma dall’altro peggiora le performance di lungo periodo in termini di guadagni assoluti.

Non solo.

Ci sono alcuni problemi nella vendita durante un bull market. La strategia ti costringe a ridurre sempre più la tua esposizione, impedendoti di sfruttare appieno il rialzo. Il valore del tuo investimento è prefissato dai triangoli bianchi, ricordi?

Questo potrebbe essere sconveniente nel caso di bull market prolungati. Rischierai di liquidare il portafoglio in modo “prematuro”: dovendo stare ancorato alla retta dei triangoli, ti perderai buona parte dei profitti generati dal rialzo.

Infine, le vendite generano almeno altri due inconvenienti:

- Costi di transazione: ricordati che ogni operazione sui mercati richiede dei costi. Quando vendi, parte dei tuoi guadagni se ne va in commissioni varie. Leggi Quanto costa investire: ecco cosa devi guardare

- Tassazione: le plusvalenze vengono tassate. Potrebbe essere un peccato dover vendere in concomitanza di un rialzo improvviso, pagare le tasse, e ricomprare le stesse quote il mese dopo.

Per questi motivi, lo stesso Edleson ha proposto una variante No Sell del value averaging.

Nei periodi in cui la strategia prevede una vendita, in questa variante non dovrai fare nulla. Né vendere né comprare.

La variante No Sell semplifica la gestione del PAC. Elimina i problemi di tassazione sulle plusvalenze e i costi operativi delle vendite.

Value Averaging e inflazione

Nel 1913 con un dollaro compravi 30 barrette di cioccolato.

Supponi di aver iniziato un PAC Value Averaging di un dollaro al mese nel 1913. La cifra era bassa anche allora, ma poteva avere un senso.

Da allora, sono passati 108 anni e alcuni mesi. 1.302 mesi, per l’esattezza.

Quindi a distanza di 108 anni avresti con un capitale di 1.302 dollari. Insignificante ai giorni nostri.

Nel tempo, il denaro si è svalutato. E si svaluterà ancora:

Se intendi procedere con un PAC di lungo periodo (sia Cost Averaging che Value Averaging), dovrai tenere conto di questo. Se oggi cominci con 100€ al mese, nel corso del tempo dovrai aumentarli, altrimenti i contributi investiti verso la fine del PAC saranno insignificanti.

Dovrai aggiustare la tua rata mensile per l’inflazione. O comunque, di un certo fattore di correzione.

Per farlo, puoi considerare di incrementare il valore target di una percentuale fissa, come ad esempio lo 0,25% al mese.

Dedaloinvest ha prodotto una guida molto approfondita sul Value Averaging spiegando nel dettaglio questo meccanismo.

L’incremento del target ha tuttavia altre implicazioni. Più avanzerai nel tempo, e più gli importi da investire nei periodi di ribasso saranno impegnativi. Per questo motivo, sarà fondamentale avere a disposizione il fondo di liquidità visto in precedenza.

Per far fronte a questa esigenza, è possibile utilizzare il filtro anti-Hayley.

Il filtro anti-Hayley

Questo filtro prevede un importo massimo ai limiti di versamento nel PAC Value Averaging.

Semplificherà la gestione delle maxi-rate. Così facendo, ogni maxi-rata viene scorporata in più versamenti di importo limitato.

Questo ha più vantaggi:

- è più semplice gestire l’emotività nelle fasi di forte volatilità: più di un tot non potrai comunque investire. Questo ti aiuterà a controllare meglio la paura durante i forti ribassi.

- la gestione della liquidità è più semplice. Non avrai bisogno di maxi-fondi a portata di mano, e il PAC diventa più sostenibile

Altre tipologie di Value Averaging

Non esiste solo la variante No Sell. È possibile personalizzare il PAC Value Averaging in diversi modi.

Vediamone alcuni.

Variante 1: Acquisto minimo a prescindere

Una delle critiche mosse al Value Averaging è la potenziale assenza di investimenti per lunghi periodi. Soprattutto quelli rialzisti.

Per alcuni investitori, questo può essere un limite. È un po’ come “tarpare le ali” a un uccello che sta per spiccare il volo.

Puoi quindi considerare di fare un acquisto minimo a prescindere. In questo modo, anche quando il Value Averaging prevede una vendita, tu acquisterai una quantità minima di quote del tuo fondo.

Così facendo, ti avvicinerai al concetto di PAC Cost Averaging.

Variante 2: Vendita massima nei periodi di selling

Supponi di voler rimanere più “fedele” al Value Averaging originale. Accetti quindi di vendere sui rialzi.

Così come puoi pensare ad un acquisto minimo, puoi anche pensare a una vendita massima.

Nei periodi di bull market venderai, come previsto dalla strategia, ma non troppo: i rialzi possono durare anni e anni, e tu vuoi partecipare a questa occasione.

Potresti così mettere un limite alla vendita.

In questo modo eviterai di “prosciugare” troppo il tuo portafoglio.

Value Averaging: vantaggi e svantaggi

In questo articolo ti ho mostrato una strategia PAC differente dal solito: il Value Averaging.

Il Value Averaging permette di accumulare capitale a un tasso di crescita costante.

In questo modo potrai prevedere il montante del tuo investimento al termine del periodo.

Il Value Averaging è una strategia controversa.

Svantaggi del Value Averaging

Tra i principali svantaggi:

- le somme investite sono generalmente inferiori rispetto al PAC tradizionale. Il guadagno percentuale è di solito superiore, ma in termini assoluti è inferiore

- in presenza di mercati rialzisti per molto tempo, il PAC Value Averaging tenderà – in linea di massima – a guadagnare meno denaro di un tradizionale Cost Averaging

- il Value Averaging richiede costanza, disciplina e qualche calcolo in autonomia

- le rate possono diventare molto impegnative. Per questo motivo, è consigliabile avere un fondo di liquidità pronto all’uso.

- nelle fasi rialziste tende a spingerti fori dal mercato, facendoti accumulare liquidità. Potrebbe essere sia uno svantaggio che un vantaggio. In genere gli accumulatori di capitale lo vedono come uno svantaggio.

- Può essere una strategia distruttiva se applicata su singoli titoli azionari. Potresti perdere tutto il capitale se l’azienda fallisce. È rischiosa anche se applicata su strumenti con sottostanti troppo volatili, perché potrebbe volerci molto tempo prima di risalire da una forte crisi economica.

Vantaggi del Value Averaging

Tra i vantaggi:

- rispetto al PAC tradizionale, in genere permette di migliorare il rapporto rischio/rendimento

- presenta diverse varianti per risolvere il problema della gestione delle vendite, della liquidità non investita e della variabilità dell’importo dei versamenti

- puoi risolvere il problema della svalutazione da inflazione incrementando man mano il target del tuo investimento

- migliore tenuta psicologica dell’investitore: se applicati alcuni filtri, questo PAC permette di gestire con meno ansia le fasi volatili dei mercati

- pianificazione per obiettivi: il Value Averaging permette di programmare la quantità di denaro che avrai al termine dell’investimento.

Tu hai un PAC? Avevi mai considerato il Value Averaging?

Un abbraccio,

Francesco