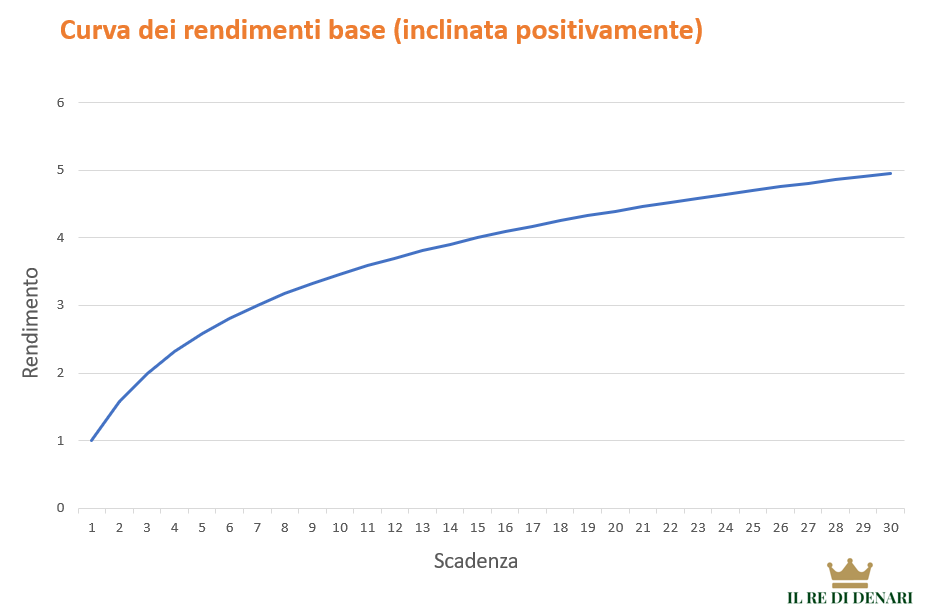

La curva dei rendimenti esprime la relazione tra la durata dei bond di un determinato emittente e il loro rendimento.

Di solito, le obbligazioni più lunghe offrono rendimenti più elevati.

Per questo motivo, si dice che la curva è inclinata positivamente:

Per comprendere al meglio il significato della curva dei rendimenti, conviene capire prima il concetto di rendimento.

Il rendimento è il guadagno annuale che percepisco su un investimento.

Nel mondo delle obbligazioni, il rendimento si basa su due fattori:

- Prezzo di acquisto del bond

- Cedole ricevute

Per paragonare le obbligazioni tra di loro, gli investitori combinano i due elementi tra di loro.

In questo modo, si ottiene un unico parametro di riferimento. Si chiama “rendimento a scadenza”.

Il rendimento a scadenza mi dice quanto guadagnerò nel complesso se compro oggi una certa obbligazione e la tengo fino alla scadenza.

Il rendimento a scadenza tiene conto della differenza tra il prezzo di acquisto e di rimborso, oltre a tutti i flussi cedolari che mi arriveranno.

Posso quindi paragonare obbligazioni con diverso prezzo e tasso cedolare guardando al rendimento a scadenza che offrono.

Ti ho parlato di questo in:

Come funziona la curva dei rendimenti?

La curva dei rendimenti non rimane ferma. Evolve nel tempo.

In che modo?

Ecco un paio di cose utili da sapere.

Parte breve della curva dei tassi

La parte a breve della curva dei tassi (fino a 2-3 anni circa) è guidata soprattutto dalle decisioni sui tassi ufficiali delle banche centrali.

Infatti, quando aumentano i tassi ufficiali, salgono anche i rendimenti delle obbligazioni di breve termine. E viceversa.

Le banche centrali controllano dunque la parte a breve della curva dei rendimenti dei titoli obbligazionari.

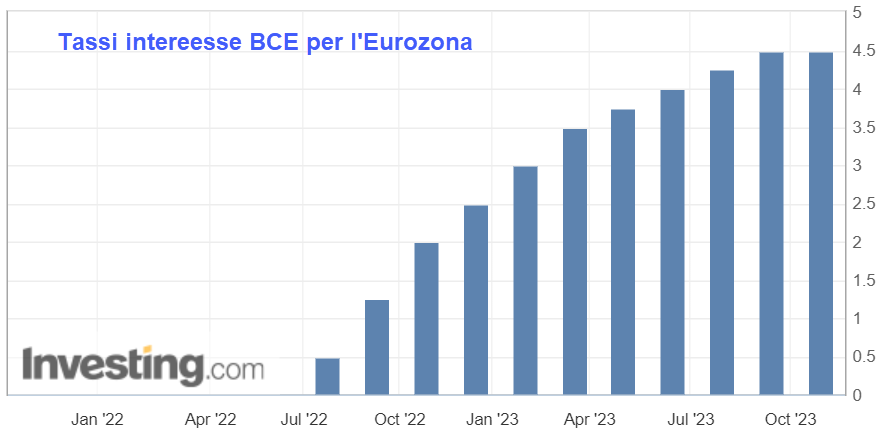

Per esempio, guarda qui sotto cosa è successo da luglio 2022, quando la BCE ha iniziato ad aumentare i tassi, fino a ottobre 2023.

I tassi di interesse per l’area Euro decisi dalla BCE sono saliti dallo 0% fino al 4,5%:

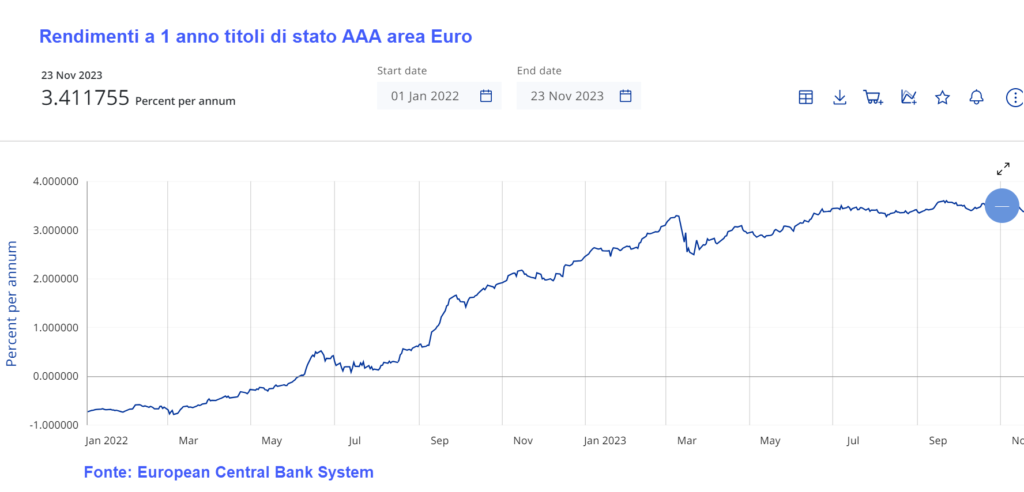

Nel frattempo, anche i rendimenti dei titoli di stato a breve termine dell’area Euro sono saliti.

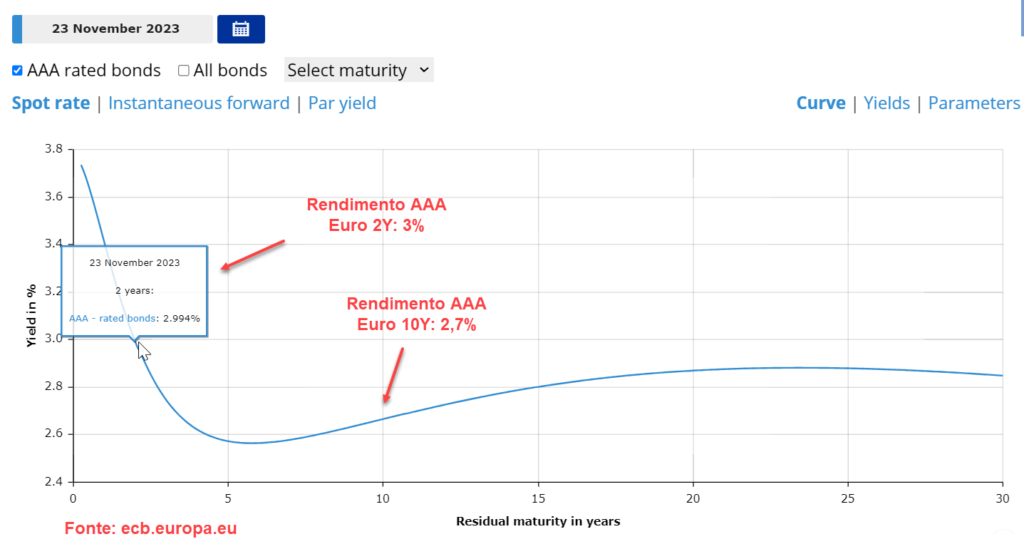

Qui sotto vedi un esempio per il titolo AAA (esempio Germania o Olanda):

Ho ricavato i dati direttamente dal sito della BCE:

Lo stesso è accaduto sui BOT a 1 anno di casa nostra.

Da luglio 2022 il rendimento è passato dall’ 1% al 4% circa in un solo anno:

I rendimenti a scadenza delle obbligazioni di breve termine dipendono dunque dalle decisioni politiche prese dalle banche centrali.

Parte lunga della curva dei tassi

La parte lunga della curva dei tassi è invece determinata da domanda e offerta di titoli.

Questo avviene sulla base delle attese riguardo a crescita economica e inflazione.

In particolare, il rendimento di un titolo a lungo termine (per esempio a 10 anni) può essere pensato come una somma di tre contributi:

- Rendimenti reali medi a breve termine attesi nei prossimi 10 anni

- Inflazione media attesa

- Bond risk premium richiesto dal mercato

Non entriamo nel dettaglio, ma voglio farti vedere una cosa.

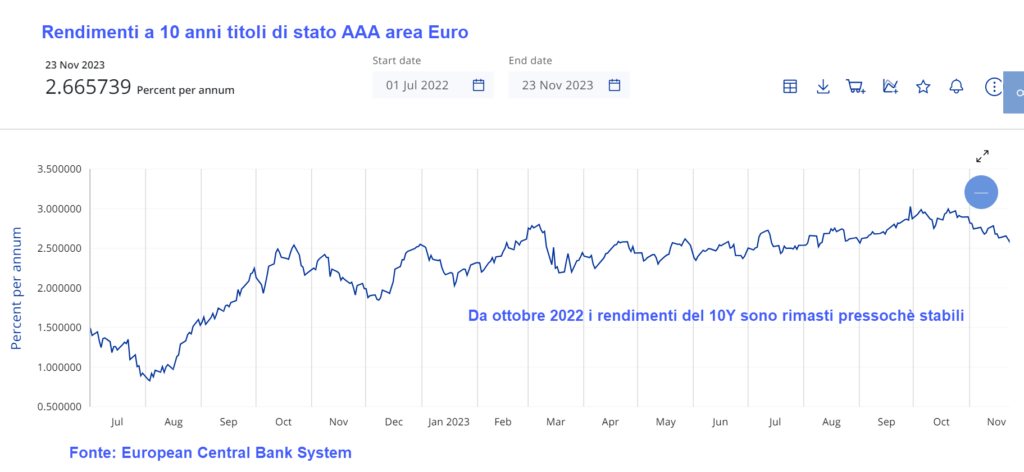

Guarda come sono evoluti i rendimenti dei titoli a 10 anni AAA area Euro da luglio 2022, lo stesso periodo in cui i tassi sono saliti:

Dopo una prima salita estiva, osservo che da ottobre 2022 a novembre 2023 il rendimento del titolo di stato AAA a 10 anni è rimasto stabile, anche se i tassi stavano salendo.

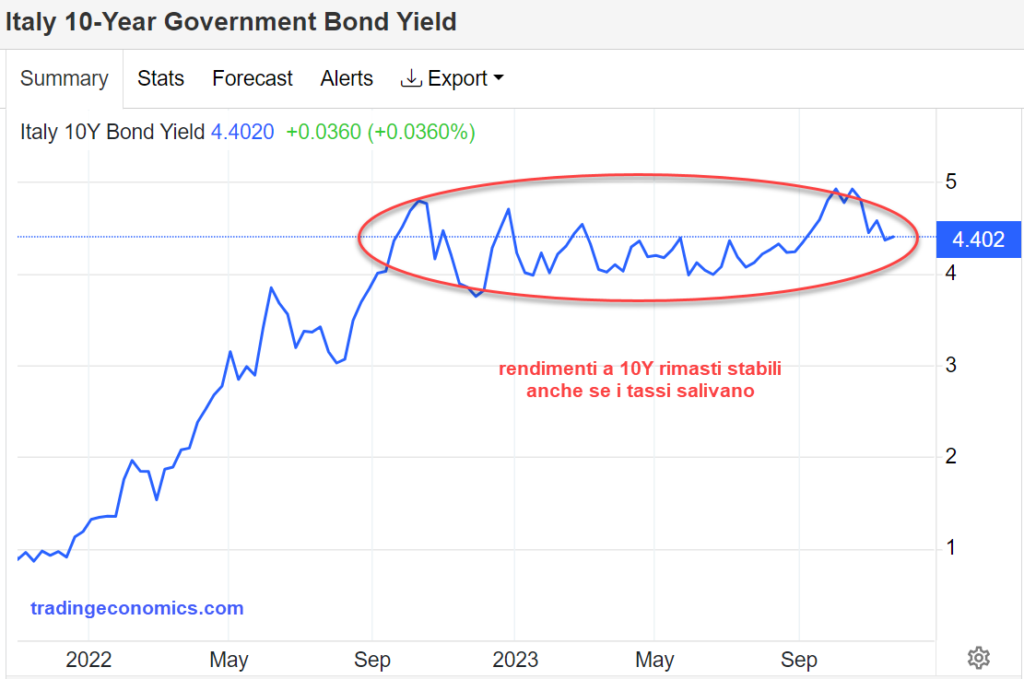

Lo stesso è accaduto anche per i BTP con scadenza 10 anni.

Da settembre 2022, il rendimento dei BTP a 10 anni non si è mosso più di tanto:

Bear flattening

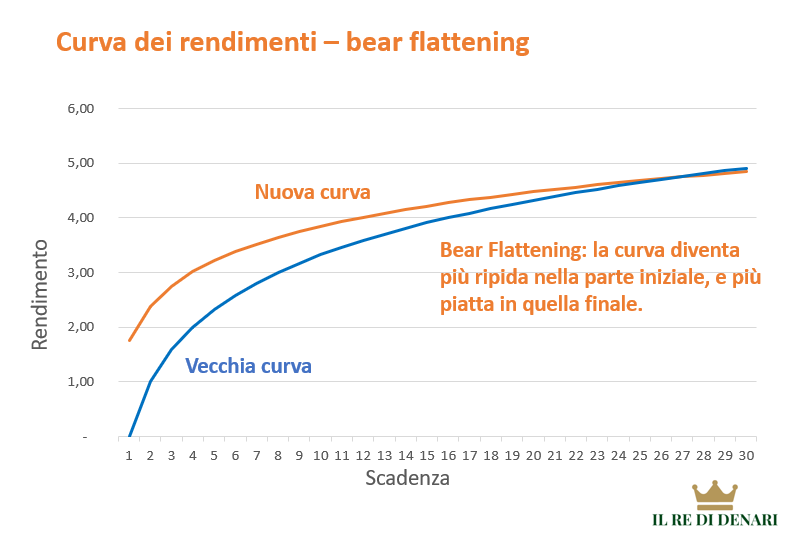

Concludo che mentre i rendimenti di breve sono saliti, quelli di lungo periodo sono rimasti stabili.

Questa situazione si chiama bear flattening.

In sostanza, i rendimenti di breve sono saliti più velocemente di quanto non sia accaduto per i rendimenti di lungo periodo.

La curva dei rendimenti è diventata più ripida nel tratto iniziale, e più piatta nel tratto finale:

Che signifcato ha il bear flattening?

La parte iniziale della curva si è alzata per via dell’aumento dei tassi imposto dalla BCE.

La parte finale della curva è invece dominata dalla domanda-offerta, dall’inflazione attesa e dalle previsioni di crescita economiche.

I rendimenti sono saliti nel breve, ma restano “schiacciati” nel lungo.

Un’interpretazione del bear flattening potrebbe dunque essere che gli investitori non si aspettano grandi crescite economiche nel futuro.

Per questo motivo, nelle situazioni di bear flattening gli investitori potrebbero preferire di investire solo nella parte breve della curva, e destinare il resto a beni come l’oro o settori difensivi.

I movimenti della curva dei rendimenti

Voglio fare un passo oltre.

La curva dei rendimenti cambia nel tempo, ma in quanti modi può farlo?

Ci sono molteplici “forme”, e ora ti mostro le più comuni.

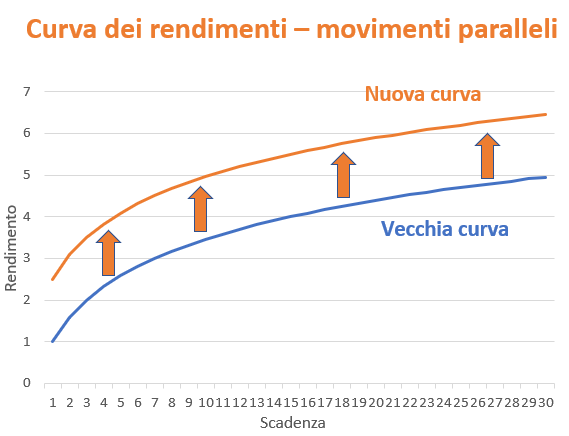

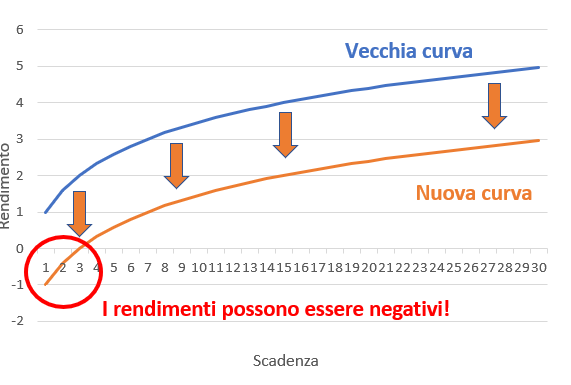

Movimenti paralleli

Può capitare che la curva si alzi o si abbassi in modo parallelo.

Per esempio, un rialzo dei tassi potrebbe far salire la curva dei rendimenti tutta insieme:

Al contrario, una politica monetaria espansiva può provocare una discesa dei rendimenti su tutta la curva:

In questo caso, le scadenze più brevi potrebbero perfino offrire rendimenti negativi.

Per esempio, durante le politiche monetarie espansive del Covid, i BOT emessi nel 2020 su tutte le scadenze hanno prodotto un rendimento negativo:

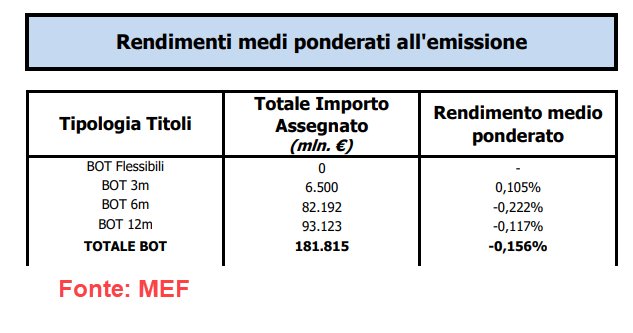

Cambi di pendenza

La curva dei rendimenti può anche cambiare pendenza.

Per esempio, succede anche che la curva si diventi più ripida. Cioè, “sale più in fretta”.

In questo caso, si parla di steepening:

Lo steepening potrebbe essere il ritratto di aspettative di economia forte.

Si parla di bull steepening se, nel frattempo, le banche centrali stanno perseguendo politiche accomodanti.

In questo caso, i tassi a breve termine scendono più velocemente di quelli a lungo termine. In genere, asset come l’azionario rispondono bene a queste condizioni.

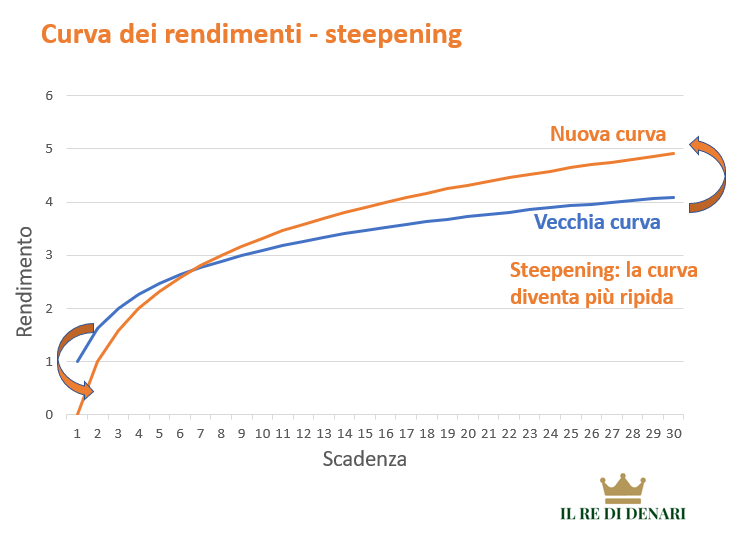

In altri casi, la curva si appiattisce.

Si parla di flattening:

In genere, il flattening è sinonimo di aspettative di economia debole nel lungo periodo.

Si parla di bear flattening se, nel frattempo, le banche centrali stanno perseguendo politiche monetarie restrittive.

In questo contesto, la parte breve della curva dei rendimenti sale più in fretta della parte lunga. In genere, gli asset che rispondono bene a questa situazione sono il cash e i difensivi.

Queste interpretazioni non sono univoche.

Effettua anche tu le tue ricerche e non considerare queste argomentazioni come un consiglio di investimento.

La curva dei rendimenti 2-10 Y

Per comprendere meglio le dinamiche della curva dei rendimenti, agli investitori piace confrontare i rendimenti dei titoli a lungo termine con quelli a breve termine.

In sostanza, vogliono vedere come cambia nel tempo la differenza tra i rendimenti del titolo a 10 anni rispetto a quelli offerti da un titolo a 2 anni.

Questa differenza viene chiamata curva 2-10 anni.

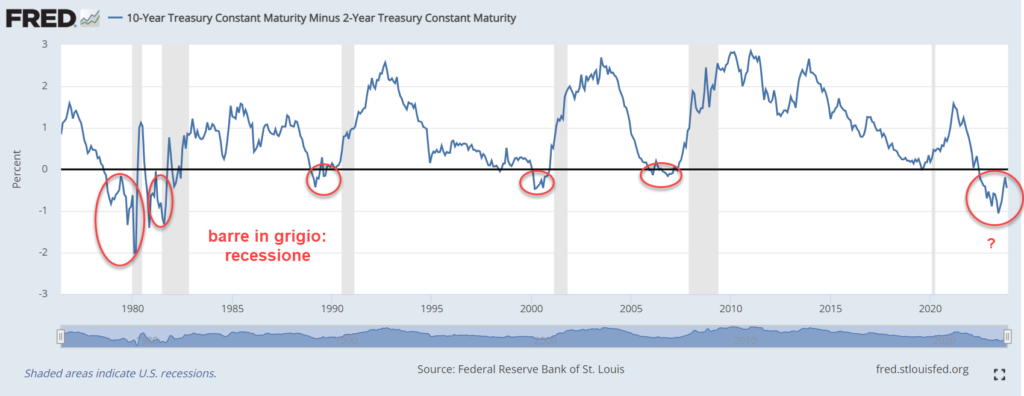

Per esempio, posso ottenere con rapidità questa curva per i treasury americani sul sito della FED (FRED):

Che cosa vedo?

Osservo che nel periodo dal 2008 al 2010 la differenza tra i rendimenti a 10 anni e quelli a due anni stava salendo.

Quando il grafico sale vuol dire che la curva dei rendimenti diventa più ripida. C’è stato quindi lo steepening della curva.

Nel periodo 2014-2019 la differenza dei rendimenti 10Y -2Y è invece scesa. Addirittura nel 2019 era proprio pari a 0.

Quando il grafico scende vuol dire che la curva dei rendimenti diventa meno ripida. C’è dunque stato un flattening della curva.

Dal 2014 al 2019, dunque, la curva dei rendimenti americani diventava sempre più piatta. Al punto che nel 2019 non c’era differenza tra i rendimenti di un decennale e quelli di un titolo a 2 anni.

Curva rendimenti invertita

Si parla di inversione della curva dei rendimenti quando la differenza tra il rendimento del titolo a 10 anni e quello del titolo a 2 anni è negativa.

Questo significa che investire in un titolo con scadenza 10 anni rende meno che investire in un titolo a 2 anni.

Abbiamo visto nell’immagine sopra che a partire dall’estate del 2022, la curva dei rendimenti USA è invertita.

Anche per i titoli AAA Euro è così:

Perchè la curva si inverte?

Un rialzo dei tassi ufficiali si ritiene possa ridurre l’inflazione nel lungo periodo e comprimere anche le aspettative di crescita dell’economia.

Si teme dunque che arrivi una recessione.

Da qui l’inversione delle curve.

Dal punto di vista storico, in genere un’inversione della curva ha effettivamente anticipato una recessione economica:

Talvolta, questa recessione è anche stata più o meno accompagnata (o anticipata…) da crolli dei mercati, come nel 1981, nel 1990, nel 2001 e nel 2008.

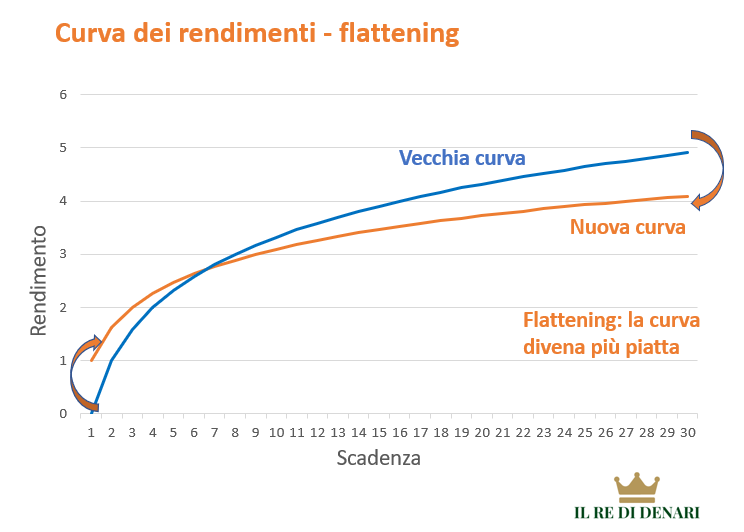

Curva rendimenti BTP [2023 vs 2022]

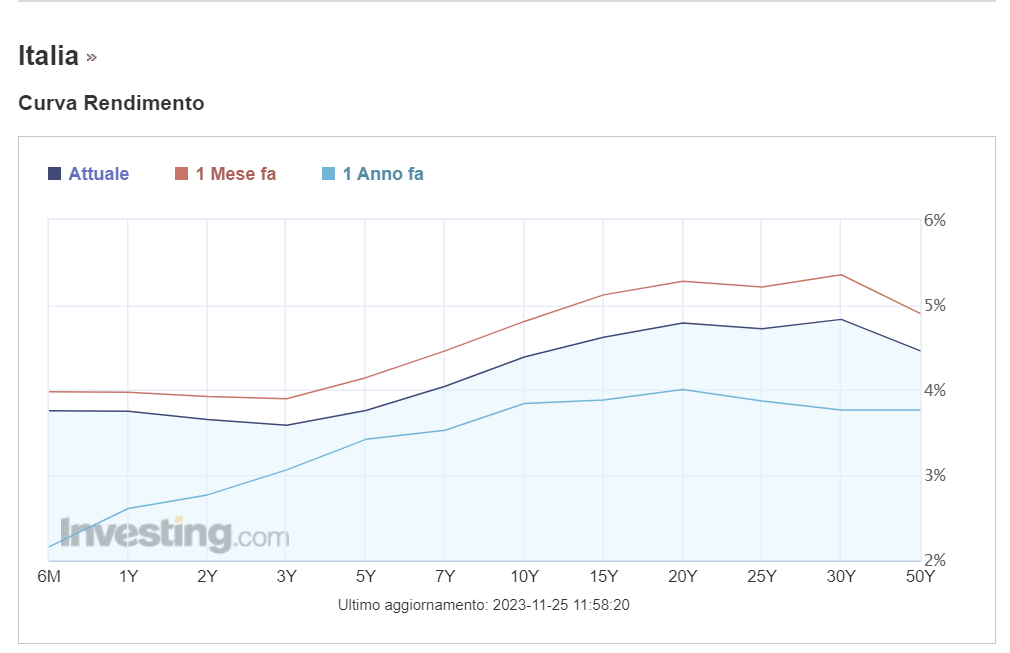

La curva dei rendimenti BTP ci fornisce la relazione tra la durata di un BTP e il suo rendimento a scadenza.

Vediamo dunque la forma della curva dei tassi sui BTP italiani ad oggi [2023] ed eseguiamo un confronto rispetto al 2022:

Abbiamo tutti gli ingredienti per fare alcuni commenti.

Dal 2022 al 2023, la curva dei tassi BTP ha subito un deciso rialzo nella parte a breve termine. Questo è dovuto principalmente all’effetto delle politiche monetarie restrittive della BCE.

La parte a breve termine della curva BTP è salita in fretta, mentre la parte a lungo termine è salita meno velocemente. Si è verificato bear flattening.

Questo è indicativo di aspettative di crescita economica debole accompagnate da una potenziale recessione.

Rispetto ad ottobre 2023 (linea rossa), la curva dei rendimenti BTP si è mossa parallelamente verso il basso (linea blu).

Conclusione

La curva dei rendimenti permette di avere un quadro del contesto economico e finanziario generale.

Pur non essendo una scienza esatta, i movimenti della curva dei rendimenti potrebbero fornire delle informazioni sull’atteggiamento generale degli investitori e sugli asset che meglio rispondono al contesto.

Io non consiglio di speculare sui movimenti della curva dei tassi.

Piuttosto, mi concentro sulle fondamenta della costruzione di un portafoglio globale ben diversificato.

Tuttavia, è utile conoscere le dinamiche dei tassi di interesse per poter elaborare ipotetici scenari futuri.

Per esempio, potrei usare le informazioni provenienti dalla curva dei rendimenti per controllare se il mio portafoglio è, almeno teoricamente, progettato per rispondere a diverse dinamiche di mercato.

A presto,

Francesco