Buoni fruttiferi postali: quale conviene comprare?

I buoni fruttiferi postali sono sicuri, oppure c’è un rischio default?

E come selezionare il miglior buono fruttifero postale?

Quando si parla di investimenti postali, il popolo italiano si accende.

Cosa c’è di più sicuro, stabile e remunerativo degli investimenti con Poste Italiane?

Tante cose, in realtà.

Poste italiane, infatti, non offre più investimenti competitivi e sicuri come una volta, e oggi scoprirai il perchè.

Al contrario, Poste Italiane è piena zeppa di investimenti postali da evitare.

Oggi facciamo un giro nel mondo dei buoni fruttiferi postali, che ancora rappresentano un caposaldo del risparmio sicuro in Italia.

Analizzeremo l’offerta, i rendimenti, i prodotti.

Ti darò le mie opinioni sui buoni fruttiferi postali, con pro e contro.

E alla fine, saprai rispondere a questa domanda: quali BFP convengono?

Andiamo.

Buoni fruttiferi postali: sono sicuri?

Le persone credono che i Buoni Fruttiferi Postali rientrino tra i migliori investimenti sicuri sempre e comunque.

È così?

Più o meno, secondo me.

Il punto è che in Italia c’è pochissima cultura finanziaria.

Per esempio, l’italiano medio crede che investire in un fondo azionario per 20 anni sia rischioso, mentre comprare un buono fruttifero postale con scadenza 20 anni non lo sia.

Non è vero.

I PAC azionari di lungo periodo hanno un’altissima probabilità di andare bene.

I buoni fruttiferi sono garantiti dallo Stato, è vero, ma quanto è solida questa garanzia?

Ti ricordo che il rating dell’Italia è BBB, giusto due gradini sopra i titoli spazzatura.

Questo significa che c’è un rischio emittente non trascurabile su periodi lunghi.

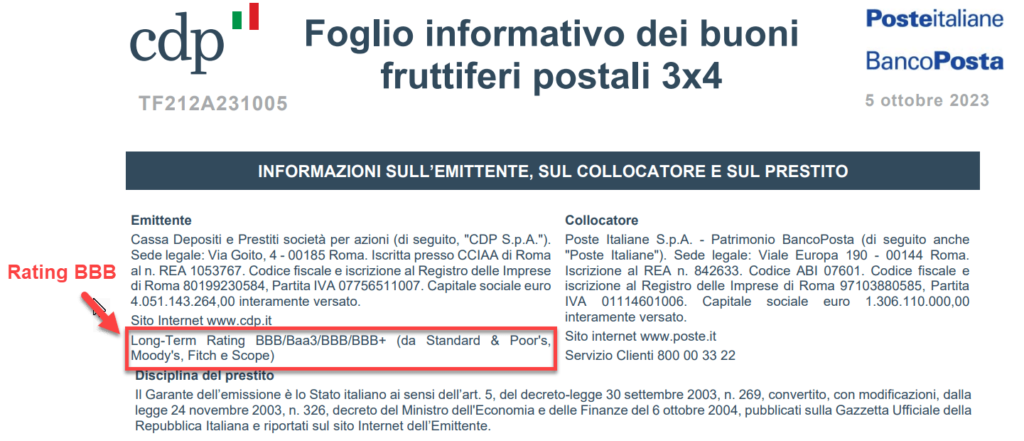

Apri il foglio informativo di un qualsiasi buono fruttifero.

Per esempio, per il buono 3×4 troverai il rating emittente BBB già nel primo paragrafo:

Io non credo che ci sia un reale rischio default sui Buoni fruttiferi postali, per ora.

Tuttavia, riconosco che il rischio emittente sull’Italia non è proprio trascurabile.

Infatti, la capacità dello Stato Italia di pagare tutti i suoi debiti potrebbe essere a rischio, in futuro.

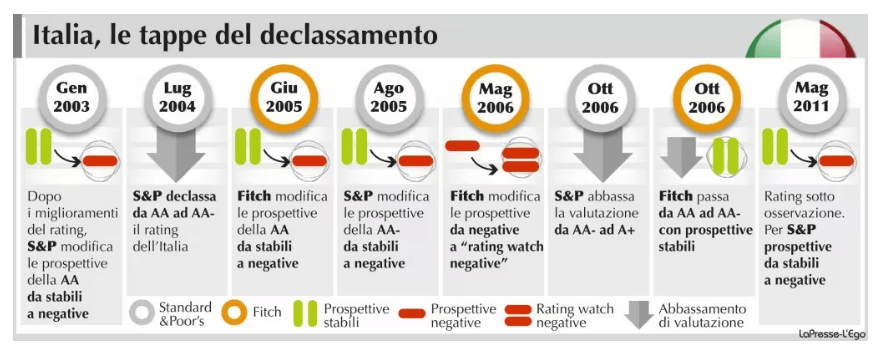

Il problema è che il rating dell’Italia non è che peggiorato negli ultimi 20 anni. E non sembrano esserci segnali migliorativi:

Ecco quindi la mia conclusione:

- Se si parla di un buono fruttifero a breve scadenza, il rischio è basso. Quindi confronterò i buoni fruttiferi con altri investimenti sicuri di pari scadenza.

- Se penso di investire in un buono fruttifero a lunga scadenza, allora faccio un confronto con altri investimenti di lungo periodo, anche rischiosi, perché i buoni fruttiferi postali a lunga scadenza non sono investimenti sicuri al 100%.

Buoni fruttiferi postali: pro e contro

I buoni fruttiferi postali hanno una serie di caratteristiche in comune.

Nella tabella qui sotto riassumo i pro e i contro dei BFP:

Pro | Contro |

Non ci sono costi di sottoscrizione, gestione o rimborso (a parte gli oneri fiscali) | Quasi sempre, perdi tutti gli interessi accumulati se vendi il buono prima della scadenza (rischioso per i buoni più lunghi) |

Tassazione agevolata 12,5% (come i titoli di stato) | Garanzia BBB stato Italia potenzialmente rischiosa sui buoni fruttiferi più lunghi. I buoni fruttiferi non sono più un investimento così sicuro nel lungo periodo |

No imposta di bollo per buoni dal valore nominale inferiore a 5.000 euro | Rendimenti in genere poco competitivi rispetto ai tassi di mercato. |

Esenti da imposta di successione | Limiti alla circolazione: i buoni fruttiferi non sono cedibili (tranne situazione di eredità) e non si possono dare in pegno |

Taglio minimo 50 euro, investimento in multipli di 50 euro | Intestabili solo a persone fisiche |

Puoi chiedere il rimborso del capitale in ogni momento, anche prima della scadenza e sempre entro il termine di prescrizione | |

Interessi calcolati in regime di capitalizzazione composta esentasse fino alla scadenza del buono. Paghi le tasse solo alla fine. | |

Garantiti dallo stato Italiano (vedi tu se è sempre un bene) | |

Si possono “duplicare” | |

Il buono non cambia di prezzo. Il suo valore nominale è costante nel tempo. | |

Emessi alla pari, rimborsati alla pari e con gli interessi maturati nel tempo. | |

Possibile cointestare i buoni fruttiferi fino a 4 persone fisiche |

Gamma buoni fruttiferi postali

Se voglio vedere la gamma dei buoni fruttiferi offerta da Poste Italiane mi collego a:

Nella tabella qui sotto riassumo la gamma di buoni fruttiferi postali in offerta:

Nome buono | Durata | Rendimento annuo lordo a scadenza |

Buono 4 anni Plus | 4 anni | 2,00% |

Buono 3×2 | Fino a 6 anni | 2,25% |

Buono Rinnova | Fino a 6 anni | 2,50% |

Buono Risparmio Sostenibile | Fino a 7 anni | 2,00% |

Buono 4 anni Risparmiosemplice | 4 anni | 1,50% (3,5% se tenuto 4 anni) |

Buono 3×4 | Fino a 12 anni | 2,50% |

Buono Ordinario | Fino a 20 anni | 2,75% |

Buono dedicato ai minori | Fino al compimento dei 18 anni da parte del minore a cui è intestato il buono | Fino al 6% |

Buono Soluzione Futuro | // | Rendita in 180 rate mensili tra i 65 e gli 80 anni |

Buono Soluzione Eredità | 4 anni | 3,25% |

Prima di addentrarci nell’analisi dei singoli BFP, vediamo subito quali buoni fruttiferi postali convengono, e quali invece offrono rendimenti poco interessanti.

Buoni fruttiferi postali: quale conviene?

In linea generale, i Buoni fruttiferi non convengono assolutamente se pensi di disinvestire prima della scadenza. In moltissimi casi, infatti, perdi gran parte degli interessi accumulati.

Tutti i buoni fruttiferi postali danno il meglio di sè solo se li tieni fino alla loro naturale scadenza, ma non tutti offrono rendimenti competitivi.

Ho deciso di dirti subito quali buoni fruttiferi postali convengono, e da quali è meglio invece stare alla larga.

Ecco quindi l’elenco dei Buoni fruttiferi postali che non convengono:

- Buono 4 anni Plus

- Buono 3×2

- Buono rinnova

- Buono 3×4

- Buono ordinario

Ed ecco la lista dei Buoni fruttiferi postali che convengono, o che comunque hanno caratteristiche apprezzabili:

- Buono dedicato ai minori

- Buono risparmio sostenibile

- Buono 4 anni risparmiosemplice

- Buono soluzione futuro

- Buono soluzione eredità

Il miglior buono fruttifero postale?

Il Buono dedicato ai minori, soprattutto se sottoscritto alla loro nascita.

Ora ti mostrerò tutte le analisi che mi hanno condotto a questa conclusione.

Vediamo quindi nel dettaglio le caratteristiche rischio-rendimento di tutti i buoni fruttiferi postali.

Buono 4 anni Plus: conviene?

Analizziamo il Buono 4 anni Plus.

Qui sotto ti lascio il foglio informativo:

Ecco il profilo del buono:

Nome buono | Durata | Rendimento annuo lordo a scadenza (interesse composto) |

Buono 4 anni Plus | 4 anni | 2,00% |

Conviene investire nel Buono 4 anni Plus?

Secondo me, no.

Il motivo è semplice: il rendimento di questo buono non è competitivo rispetto ad altri investimenti considerati sicuri su scadenze simili.

Basta fare due conti.

Per esempio, il conto deposito di Banca Progetto offre oggi il 4,65% lordo.

[PS: io non ho nessun legame con nessuna banca. Solo ti mostro cosa offre oggi il mercato. Puoi trovare i migliori conti deposito sul sito Confrontaconti.it, dove prendo i dati io, e fare le tue ricerche indipendenti].

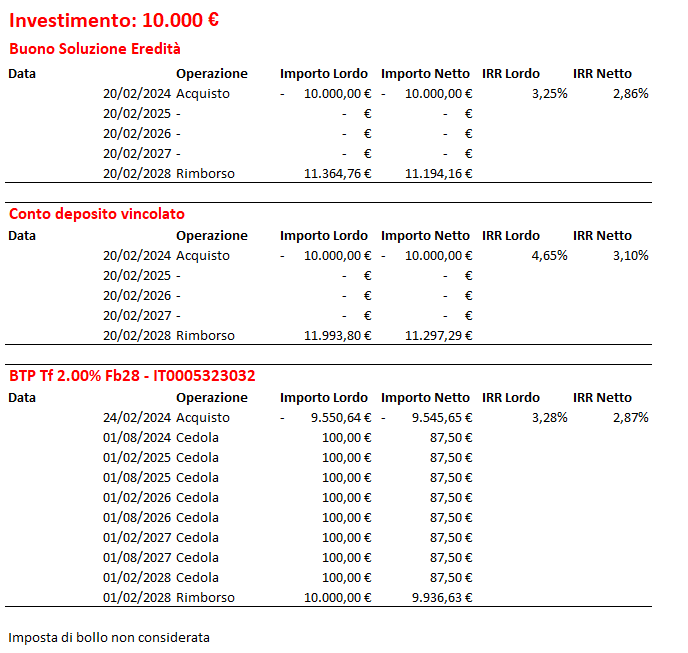

Faccio il confronto anche con un BTP che scade nel febbraio 2028, come il BTP Tf 2.00% Fb28.

Per confrontare i rendimenti netti di questi investimenti differenti uso il tasso di rendimento interno (TIR, o IRR).

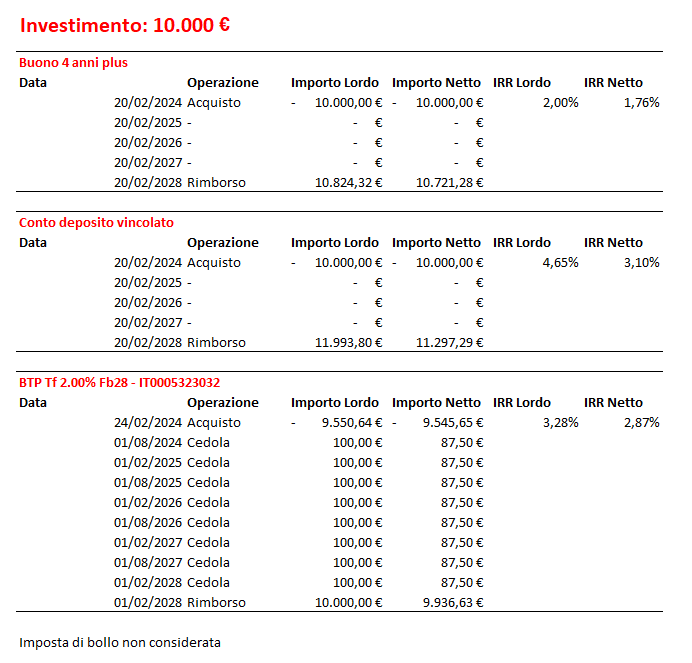

Ecco il risultato:

Come vedi, il Buono 4 anni Plus rende meno sia del conto deposito vincolato sia del BTP Tf 2.00% Fb28.

In effetti, il Buono 4 anni Plus è l’ultimo di questa piccola classifica:

Investimento | Durata | IRR netto |

Buono 4 anni Plus | 4 anni | 1,76% |

Conti deposito vincolato | 4 anni | 3,10% |

BTP Tf 2.00% Fb28 | 4 anni | 2,87% |

Conviene investire nel conto deposito o nel BTP?

Dipende.

I conti deposito sono più sicuri per cifre sotto i 100.000 euro, ma il vincolo di tempo potrebbe anche voler dire perdere tutti gli interessi se ritiri il capitale prima della scadenza (come nel caso del BFP).

Le cedole pagate dal BTP, invece, non tornano indietro. Una volta incassate, sono tue.

Il conto deposito (come il BFP) non oscilla di valore nel tempo, mentre il BTP si, anche se poi viene rimborsato sempre a 100.

Fai le tue valutazioni.

Buono 3x2: conviene?

Il Buono 3×2 ti permette di investire fino a 6 anni.

In tabella ti lascio il profilo dei rendimenti lordi:

Periodo di detenzione | Interesse lordo annuo corrisposto alla fine del periodo |

Al compimento del 3° anno | 1,25% |

Al compimento del 6° anno | 2,25% |

Vuoi rimborsare i buono 3×2 prima dei primi 3 anni? Il tuo guadagno è zero.

Se rimborsi il Buono dopo i primi tre anni, ma prima della scadenza del sesto anno, ti viene corrisposto il 1,25% composto (lordo) calcolato solo sui primi tre anni.

Ricevi il 2,25% annuo composto (lordo) solo se tieni il Buono 3×2 per 6 anni interi.

Anche in questo caso, possiamo fare dei confronti con altri investimenti.

Sulla scadenza dei tre anni, il Buono 3×2 non è competitivo e non conviene.

Per esempio, il BTP Tf 2,95% Fb27 in scadenza nel 2027 offre un rendimento netto più che doppio.

Su scadenze più lunghe, troviamo conti deposito vincolati a 60 mesi che offrono il 4,75% lordo, come il Conto Deposito di Banca Progetto.

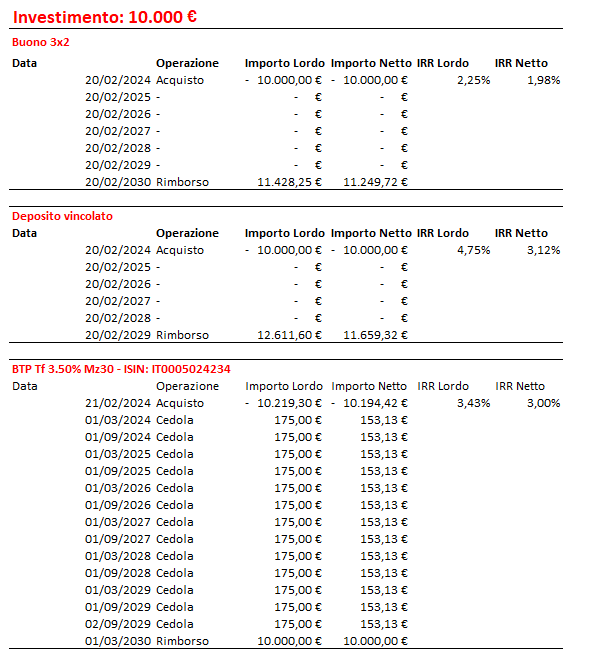

Come in precedenza, confrontiamo tra loro i rendimenti netti del Buono 3×2, di un conto deposito vincolato e di un BTP a 6 anni come il BTP Tf 3,50% Mz30.

Ecco il risultato:

Come nel caso precedente, il Buono 3×2 risulta non competitivo, nemmeno se lo tieni per 6 anni.

Sia il conto deposito vincolato a 5 anni che il BTP Tf 3,50% Mz30 offrono rendimenti più alti.

Nello specifico:

Investimento | Durata | IRR netto |

Buono 3×2 | 6 anni | 1,98% |

Conti deposito vincolato | 5 anni | 3,12% |

BTP Tf 3,50% Mz30 | 6 anni | 3,00% |

Valgono le stesse considerazioni del paragrafo precedente.

Buono Rinnova: conviene?

Puoi sottoscrivere il Buono Rinnova se hai rimborsato un Buono fruttifero postale scaduto dopo il 01/08/2023, e lo vuoi reinvestire.

In sostanza, si tratta di rinnovare un buono scaduto alle nuove condizioni di mercato.

Il Buono Rinnova assomiglia molto al Buono 3×2, ecco i rendimenti:

Periodo di detenzione | Interesse lordo annuo corrisposto alla fine del periodo |

3 anni | 1,75% |

6 anni | 2,50% |

Come nel caso del Buono 3×2, è facile intuire che anche il Buono Rinnova non conviene.

Un conto deposito vincolato o un semplice BTP a 6 anni come il BTP Tf 3,50% Mz30 rendono di più.

Buono risparmio sostenibile: conviene?

Il Buono Risparmio Sostenibile serve per investire fino a 7 anni.

Rispetto ai buoni tradizionali, ottieni un interesse minimo anche in caso di disinvestimento prima del previsto.

Ecco la tabella dei rendimenti offerti:

Periodo di detenzione | Interesse lordo annuo corrisposto alla fine del periodo |

Al compimento del 1° anno | 0,50% |

Al compimento del 2° anno | 0,60% |

Al compimento del 3° anno | 0,75% |

Al compimento del 4° anno | 1,00% |

Al compimento del 5° anno | 1,10% |

Al compimento del 6° anno | 1,25% |

Al compimento del 7° anno | 2,00% |

I rendimenti offerti dal Buono Risparmio Sostenibile sono pessimi.

Tuttavia, è previsto un premio nel caso in cui tieni il buono fino alla fine del 7° anno, e alla scadenza l’indice azionario STOXX EUROPE 600 ESG-X è salito rispetto a quando hai sottoscritto il buono.

In questo caso, otterrai un bonus di rendimento secondo le regole descritte dal foglio informativo del Buono Risparmio Sostenibile.

Il Buono Risparmio Sostenibile conviene?

Dipende.

Non ha nessun senso comprare il Buono Risparmio Sostenibile e disinvestire prima del 7° anno, perché i rendimenti sono bassissimi.

Se invece tieni il buono fino a scadenza, allora potresti avere un extra rendimento legato alle performance dell’indice azionario STOXX EUROPE 600 ESG-X, senza però esporti direttamente all’indice (e senza, quindi, sostenere i rischi).

Con il Buono Risparmio Sostenibile hai dunque un’asimmetria di rendimento a tuo favore alla scadenza del periodo:

- Se l’indice STOXX EUROPE 600 ESG-X performa bene, porti a casa una parte del suo rendimento.

- Se l’indice non performa, non succede nulla e guadagni solo il tasso lordo annuo previsto dal buono.

Da questo punto di vista, quindi, il Buono Risparmio Sostenibile può convenire a chi non intende esporsi ai rischi di un investimento azionario, ma al contempo vuole beneficiare degli eventuali rendimenti.

Buono 4 anni risparmiosemplice: conviene?

Il Buono 4 anni risparmiosemplice dura fino a 4 anni.

Il rendimento standard è basso, e cioè 1,50%.

Puoi sottoscrivere questi buoni solo nell’ambito del “Piano di Risparmio risparmiosemplice”.

Questo Piano di risparmio assomiglia a una sorta di PAC.

Infatti, puoi scegliere di risparmiare un po’ per volta e comprare il Buono 4 anni risparmiosemplice con una certa ricorrenza, per esempio mensile o bimestrale.

Per esempio, se vuoi accantonare 100 euro al mese, puoi comprare ogni mese un nuovo Buono 4 anni risparmiosemplice all’interno del tuo Piano.

La cifra minima per ogni buono è 50 euro, come per moltissimi BFP.

Se sottoscrivi almeno 24 Buoni 4 anni risparmiosemplice con cadenza periodica, Poste Italiane ti riconosce un rendimento premio.

Esempio:

Investimento una tantum (una sola sottoscrizione) | Scadenza Buono 4 anni Risparmiosemplice | Rendimento lordo riconosciuto al termine del periodo | Montante finale netto |

10.000 euro | 4 anni | 1,50% | 10.536 euro |

Investimento periodico (da 2 a 23 sottoscr.) | Scadenza Buono 4 anni Risparmiosemplice | Rend.lordo riconosciuto al termine del periodo | Montante finale netto per 23 sottoscr. |

450 euro/mese (tot. 10.350 euro per 23 sottoscrizioni) | 4 anni, alla scadenza ogni buono con i suoi interessi viene reinvestito nel Piano. Poi potrai vendere. | 1,50% | 10.906 euro |

Investimento periodico (minimo 24 sottoscr.) | Scadenza Buono 4 anni Risparmiosemplice | Rend.lordo riconosciuto al termine del periodo | Montante finale netto per 25 sottoscr. |

400 euro/mese (tot. 10.000 euro per 25 sottoscrizioni) | 4 anni per ogni buono, alla scadenza ogni buono con i suoi interessi viene reinvestito nel Piano. Poi potrai vendere. | 3,50% | 11.290 euro |

Se decidi di sottoscrivere il Buono 4 anni risparmiosemplice, allora conviene optare per la sottoscrizione periodica per almeno 24 buoni, altrimenti non conviene.

Il Piano di risparmio prevede inoltre il reinvestimento automatico dell’intera somma proveniente dalla scadenza di ciascun buono 4 anni risparmiosemplice (capitale e interessi al netto della ritenuta fiscale e dell’imposta di bollo).

Cosa ne penso io?

Io non sono un grande fan dei prodotti di Poste Italiane in generale. Questo PAC rende poco.

Tengo anche in considerazione che tra la prima e l’ultima sottoscrizione passano 2 anni (se sottoscrizione mensile), o addirittura 4 anni (se bimestrale).

Questo mi fa capire che anche tra il primo e l’ultimo rimborso ci sarà la stessa distanza temporale, ed è meglio non vendere in anticipo, a pena di perdere gli interessi accumulati.

Se devo scegliere un modo di accantonare i risparmi tramite PAC, io preferisco allungare l’orizzonte temporale e costruire un portafoglio globale diversificato utilizzando i migliori ETF ad accumulazione, e vendere quando ne ho voglia io senza rischiare di perdere gli interessi maturati.

Tuttavia, riconosco che il Piano risparmiosemplice può servire molto per accantonare piccole cifre in modo tranquillo e sicuro su distanze medie di 4-6 anni.

Infatti, i rendimenti a scadenza competono con quelli offerti dai migliori BTP da acquistare oggi.

Inoltre, il Piano risparmiosemplice non ha costi, i buoni stessi non costano, ed è un piano di gran lunga preferibile a molti orribili investimenti bancari, assicurativi, e a certe soluzioni delle stesse Poste Italiane.

Buono 3x4: conviene?

Il Buono 3×4 permette di investire fino a 12 anni.

Come nel caso del buono 3×2, anche in questo caso abbiamo rendimenti crescenti con la durata del buono.

Più tempo tieni il buono, e più guadagni.

Ecco la scheda informativa:

Ed ecco i rendimenti attuali del Buono 3×4:

Periodo di detenzione | Interesse lordo annuo corrisposto alla fine del periodo |

Al compimento del 3° anno | 1,25% |

Al compimento del 6° anno | 1,75% |

Al compimento del 9° anno | 2,00% |

Al compimento del 12° anno | 2,50% |

Se compro il Buono 3×4 e lo tengo fino alla fine, quindi, il rendimento lordo previsto è del 2,50% annuo.

Il Buono 3×4 Conviene?

Dobbiamo distinguere diverse situazioni.

Per prima cosa, non ha senso comprare un Buono 3×4 e chiedere il rimborso anticipato.

Per esempio, se chiedi il rimborso prima del 3° anno, il tuo guadagno è zero.

Se allunghi fino al 6° anno, allora sarebbe stato più conveniente il Buono 3×2, che comunque è poco competitivo rispetto al conto deposito a 5 anni o BTP a 6 anni.

Calcoliamo quindi il rendimento a 12 anni, cioè alla scadenza del buono:

Per il Buono 3×4, l’IRR netto a 12 anni è del 2,22%.

È un buon rendimento?

Secondo me, no.

BTP su scadenze simili offrono parecchio di più. Per esempio, il BTP Tf 1.45% Mz36 offre oggi il 3,58% netto.

Ecco il confronto per un investimento di 10.000 euro:

Strumento | Scadenza | IRR Netto | Guadagno netto |

Buono 3×4 | 2036 | 2,22% | 3.017,78 € |

BTP Tf 1.45% Mz36 | 2036 | 3,58% | 4.723,53 € |

Cosa cambia tra il Buono 3×4 e il BTP Tf 1.45% Mz36?

Con il Buono fruttifero, il tuo investimento cresce sempre. Non vedrai mai delle oscillazioni nel prezzo.

In cambio, però, il rendimento a scadenza è basso, e perdi molti interessi se chiedi il rimborso prima del previsto.

Nel caso del BTP, invece, il rendimento è più alto. Le cedole periodiche che incasserai, inoltre, saranno tue per sempre.

Nel corso della sua vita, però, il prezzo del BTP oscillerà. Anche al ribasso.

Se intendevi portare il BTP a scadenza, tuttavia, questo non dovrebbe preoccuparti, visto che il rimborso sarà alla pari – a meno di default dell’Italia.

Leggi:

Buono Ordinario: conviene?

Il Buono Ordinario ti permette di investire fino a 20 anni.

Offre rendimenti fissi crescenti, anche se molto bassi.

Ti lascio qui sotto il foglio informativo:

Rispetto ai tradizionali BFP, con questo buono non perdi gli interessi maturati fino al momento in cui chiedi il rimborso.

Il piccolo problema è che il tasso offerto è davvero contenuto: si va dallo 0,50% al primo anno fino al 2,75% annuo riconosciuto sull’intera somma investita se tieni il buono fino a scadenza.

Questo Buono potrebbe convenire se pensi di tenerlo fino alla fine del 20° anno, e non intendi rischiare soldi sui mercati.

Tuttavia, dovrai anche accontentarti di un rendimento che con ogni probabilità non terrà il passo dell’inflazione.

Fai le tue valutazioni.

Buono dedicato ai minori: il miglior buono fruttifero postale

Il Buono dedicato ai minori è uno dei prodotti di punta di Poste Italiane.

Questo BFP ha caratteristiche vantaggiose, sotto certe condizioni.

Ti lascio il foglio informativo:

Vale la pena investire nel Buono dedicato ai minori?

Il buono dedicato ai minori è uno dei pochi prodotti di Poste Italiane ad avere un profilo di rendimento degno di nota.

Infatti, il rendimento è crescente negli anni e arriva al 6% annuo se tenuto dalla nascita del minore fino al compimento dei suoi 18 anni.

Non male.

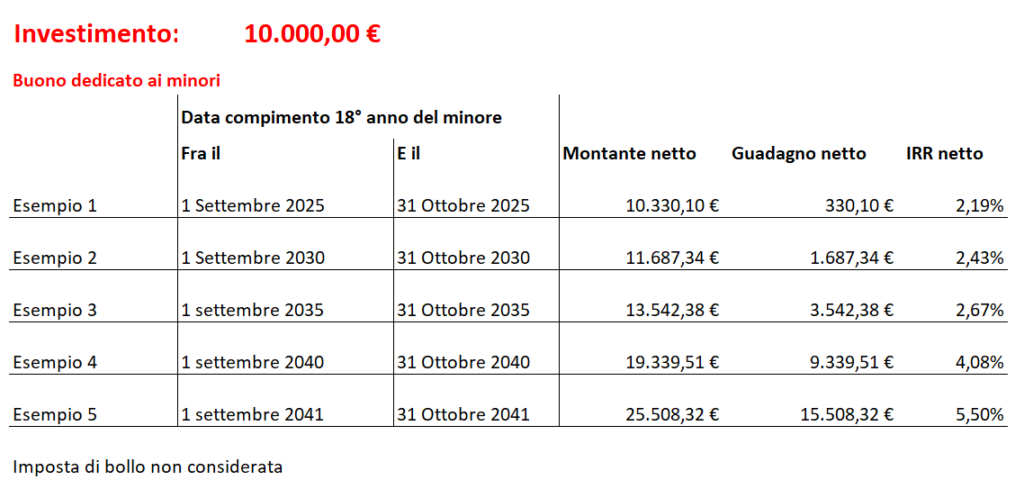

Facciamo alcuni esempi nell’immagine:

Come puoi vedere, se il minore è prossimo al compimento dei 18 anni, il buono dedicato ai minori presenta un rendimento annuo poco competitivo (circa il 2,20% netto).

Anche su scadenze medie di 5 anni, il Buono dedicato ai minori rende oggettivamente poco, circa il 2,5% netto annuo.

Il Buono dedicato ai minori continua a offrire rendimenti contenuti fino a scadenze lunghe di 15 anni – circa il 3,00% – 3,50% netto annuo.

Poi, le cose cambiano parecchio.

Un Buono dedicato ai minori portato a scadenza nel 2040 offre il tasso di rendimento netto annuo di oltre il 4%.

Infine, un Buono dedicato ai minori tenuto per tutti e 18 gli anni disponibili arriva ad offrire il rendimento annuo netto del 5,50%.

Un tasso da far invidia ai migliori investimenti sicuri al 4% netto, e pure a qualche mercato azionario.

In conclusione: il Buono dedicato ai minori può essere un ottimo strumento di investimento dei risparmi dedicati a un minorenne, a patto che:

- Venga sottoscritto entro il primo anno di vita del minore

- Ci si fidi che lo Stato Italia rimborserà il buono per intero

Detto questo, considerando tutto il tempo a disposizione per un investimento dedicato a un minore appena nato, vale sempre la pena considerare investimenti in ETF azionari ad accumulazione come alternativa.

Buono soluzione futuro: conviene?

Il Buono soluzione futuro ti consente di ottenere una rendita nel futuro.

La rendita si compone di 180 rate mensili a partire dai 65 fino agli 80 anni di età.

Il Buono soluzione futuro è pensato per chi si trova oggi tra i 40 e i 54 anni di età e vuole investire i suoi risparmi per integrare la pensione.

Come sempre, ti lascio il foglio informativo:

Come funziona il Buono soluzione futuro?

Ci sono due fasi:

- La fase di accumulo inizia nel momento in cui sottoscrivi il Buono e termina quando compi 65 anni. In questa fase, il tuo Buono matura interessi fissi che vengono capitalizzati semestralmente.

- Nella fase di rendita, il Buoni Soluzione Futuro prevede l’erogazione di una rata mensile di importo fisso. In questa fase, il capitale che non è ancora stato erogato continua a maturare interessi.

L’aspetto interessante del Buono Soluzione Futuro è il rendimento, purché non rimborsi il buono prima di compiere 65 anni (altrimenti i rendimenti sono molto bassi).

Se manterrai il buono fino a 65 anni, invece, Poste Italiane riconoscerà un tasso di interesse lordo fisso sul tuo investimento che va dal 3,00% al 3,50%, in base a quando lo avevi sottoscritto.

Tuttavia, se nel frattempo l’inflazione europea è stata più elevata di questo rendimento, Poste Italiane ti riconosce un tasso pari all’inflazione stessa, con lo stesso meccanismo di rivalutazione dei BTP Italia.

Con il Buono Soluzione futuro, quindi, il rendimento minimo garantito sarà proprio pari all’inflazione che si è verificata durante il periodo di vita del buono.

Non male.

Buono soluzione eredità

Il Buono Soluzione Eredità è dedicato ai beneficiari di un procedimento successorio concluso in Poste Italiane.

Questo buono serve per investire fino a 4 anni.

Come molti buoni, in caso di disinvestimento anticipato perderai tutti gli interessi maturati.

Se invece manterrai il tuo investimento per 4 anni, ecco i rendimenti che riceverai:

Periodo di detenzione | Interesse lordo annuo corrisposto alla fine del periodo |

Al compimento del 4° anno | 3,25% |

Il Buono soluzione eredità conviene?

Il Buono soluzione eredità rende di più del Buono 4 anni Plus, ma meno dei conti deposito vincolati a 4 anni oggi disponibili.

Il Buono Soluzione Eredità ha un rendimento a scadenza molto simile al BTP Tf 2.00% Fb28.

Ecco un esempio di investimento di 10.000 euro nei tre casi:

Conclusioni: quale buono fruttifero postale conviene?

In questo articolo abbiamo analizzato tutti i buoni fruttiferi postali di Poste Italiane.

Abbiamo compreso il rapporto rischio-rendimento di ogni buono.

I Buoni fruttiferi postali sono ancora uno dei capisaldi degli investimenti sicuri in Italia. Offrono oggi un minimo di rendimento a quei risparmiatori che non intendono assumersi rischi sui mercati finanziari, anche a costo di guadagnare poco.

Riprendiamo l’elenco dei Buoni fruttiferi postali che non convengono:

- Buono 4 anni Plus

- Buono 3×2

- Buono rinnova

- Buono 3×4

- Buono ordinario

Ecco invece la lista dei Buoni fruttiferi postali che offrono rendimenti interessanti, o che comunque hanno caratteristiche apprezzabili:

- Buono dedicato ai minori

- Buono risparmio sostenibile

- Buono 4 anni risparmiosemplice

- Buono soluzione futuro

- Buono soluzione eredità

Il miglior buono fruttifero postale è il Buono dedicato ai minori, soprattutto se sottoscritto alla loro nascita.

E tu? Hai sottoscritto qualche buono fruttifero postale? Com’è la tua esperienza?

A presto,

Francesco

2 risposte

Ciao Francesco,

scrivi sempre articoli molto interessanti, grazie! Ti vedremo presto come influencer di personal finance su youtube :P?

Ciao Matteo, grazie del complimento. Eheh un po’ difficile YT, sicuramente LinkedIn prima o poi!