Re di Denari i crolli in borsa ti mettono sempre a dura prova.

Se hai investito o investi regolarmente denaro come me sai di cosa sto parlando.

I segni meno sul conto di investimento sono più difficili da digerire dei segni più.

Gli psicologi lo spiegano bene.

Non siamo cablati per reggere le perdite.

Perdere denaro fa male il doppio di quanto non ci renda felici una vincita della stessa somma.

Quindi se perdi 1.000 euro sei emotivamente più colpito rispetto a quando vinci 1.000 euro.

Questo è il motivo per cui la gente disinveste tutto durante i crolli della borsa.

Sono convinti che sia meglio uscire in perdita, ma uscire, piuttosto che affrontare l’incertezza e rimanere investiti.

Così escono con l’obiettivo di rientrare in futuro.

Quando le cose si calmeranno.

Dicono.

Chissà quando rientreranno.

Questo approccio non funziona e vedremo perché.

In questo blog post scritto per investitori di lungo periodo, vediamo tre principi pratici per affrontare un crollo di mercato.

Principio #1: Se non vendi, non perdi

I crolli delle borsa sono fasi temporanee.

Durante le crisi di mercato, il valore dei tuoi asset si contrae.

È inevitabile.

Per forza di cose il tuo portafoglio di investimento prima o poi attraverserà delle fasi difficili, come quella che stiamo vivendo da inizio 2022.

Ma tutto ciò non diventa una perdita finché non vendi.

Questo è facile da capire e lo sanno tutti.

Ma quando hai le mani in pasta, è difficile rimanere aderenti alla propria strategia.

Perchè devi avere una strategia.

Se affronti i crolli in borsa senza un piano preciso in testa le emozioni decideranno per te.

E la prima tentazione è proprio quella di disinvestire e aspettare acque più tranquille.

In questo modo potrai rientrare sui mercati quando le cose si sistemeranno, no?

Re di Denari credimi: se stai investendo per il lungo periodo, non funziona.

Perchè non funziona?

Perchè dopo un crollo di borsa, i mercati rimbalzano all’improvviso verso l’alto. E lo fanno con violenza.

Succederà in un momento inaspettato.

Succederà mentre saremo ancora in piena tempesta.

E se tu sei fuori dai giochi, sarà molto difficile rientrare nel momento giusto.

È sempre buio prima dell’alba

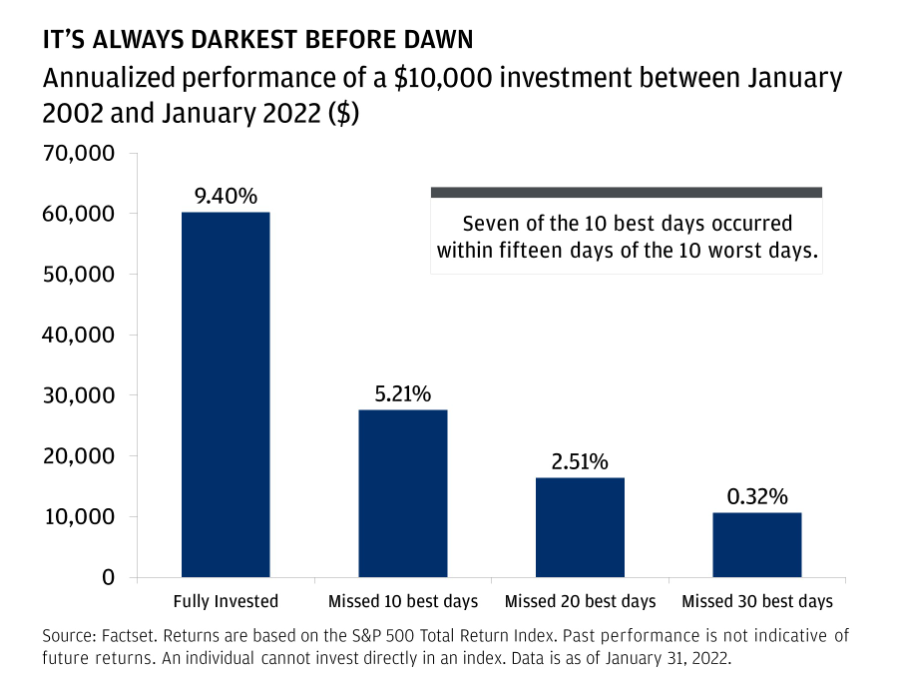

Guarda il grafico qui sotto.

L’ho estratto da questo articolo di JP Morgan.

Il grafico mostra la crescita di 10.000 dollari investiti nell’indice S&P500 in diversi scenari tra il 2002 e il 2022.

Rimanendo fully invested (cioè rimanendo investiti, senza mai vendere) avresti portato a casa un rendimento annuo medio del 9,40%.

10.000 dollari si sarebbero quindi trasformati in 60.000 in un ventennio.

Chi invece si è perso i migliori 10 giorni di borsa ha portato a casa un rendimento medio annuo del 5,1%.

Gli stessi 10.000 dollari sarebbero diventati poco meno di 30.000.

Cioè 10 soli giorni in 20 anni sono responsabili di oltre la metà dei rendimenti ottenuti nei due scenari!

Le cose peggiorano ancora per chi si è perso i 20 migliori giorni o i 30 migliori giorni di borsa.

Al punto da quasi azzerare le performance medie annue di tutto il ventennio.

Morale: se disinvesti durante i crolli in borsa per ritornarci quando le acque saranno più tranquille, rischi solo di perderti un mare di rendimento.

Infatti, se esci, saprai quando è il momento esatto per rimetterti in sella?

Ben 7 dei 10 migliori giorni si sono verificati entro due settimane dai peggiori 10 giorni.

Riuscirai a riconoscerli?

Fare market timing è un gioco molto difficile.

Nemmeno i gestori dei fondi attivi ci riescono.

Di conseguenza, se

- hai degli obiettivi di lungo periodo

- e hai costruito alla base un solido piano finanziario

allora la cosa più semplice e anche più efficace è rimanere investiti.

La storia ci dice che dopo il buio torna sempre la luce.

Prima o poi infatti il mercato ripartirà come un razzo quando meno te l’aspetti.

I crolli in borsa sul mercato americano

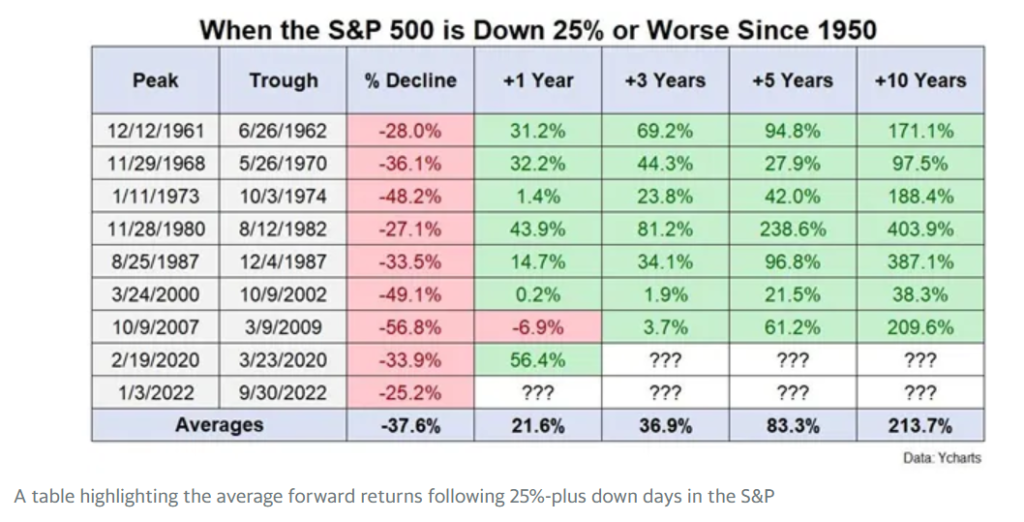

Ho anche qualche altro dato da mostrarti.

Nella tabella sotto vedi cos’è successo all’indice S&P500 dal 1950 dopo che ha perso almeno il 25% dai massimi:

Risultato: in 7 casi su 8, già a distanza di un anno la perdita è stata completamente riassorbita.

Se allunghi il tempo a 3 anni, in 7 casi su 7 troviamo ritorni positivi sull’investimento.

I crolli in borsa sono eventi, le salite processi.

La storia ci insegna quindi che rimanere in sella è stato, finora, l’approccio migliore per affrontare le grandi crisi di mercato.

Principio #2 - Nei crolli dei mercati la volatilità è tua alleata

Investire con successo ruota attorno alle nostre decisioni.

E queste dipendono soprattutto dal nostro comportamento, più che dalle conoscenze tecniche.

Per chi investe nel lungo periodo, la volatilità durante i crolli dei mercati è un’opportunità più che un rischio.

Hai una fattoria.

Tutti i giorni il tuo vicino ti bussa e:

- vuole comprare la tua fattoria

- oppure vuole venderti la sua

Quando i prezzi del grano sono alti, il tuo vicino è euforico.

Tutti comprano, e così anche lui vuole comprare la tua fattoria.

Ti fa offerte strepitose, anche più alte del suo valore.

Ma quando i prezzi sono bassi e tutti vendono, il tuo vicino si trasforma in venditore.

Vuole venderti la sua fattoria, e te la offre a un prezzo stracciato.

Ecco la domanda: dovrebbe essere il mood del tuo vicino a indurti a vendere?

Vedere i prezzi bassi e gli altri vendere dovrebbe spingerti a fare lo stesso?

Sarebbe intuitivo fare il contrario.

Quando i prezzi scendono hai le migliori occasioni di acquisto.

Tutto questo si verifica anche sui mercati finanziari.

Se segui la mandria, ottieni i risultati della mandria.

E cosa fa la mandria?

Nei momenti peggiori vende.

E poi ricompra quando il mercato si è ormai già ripreso.

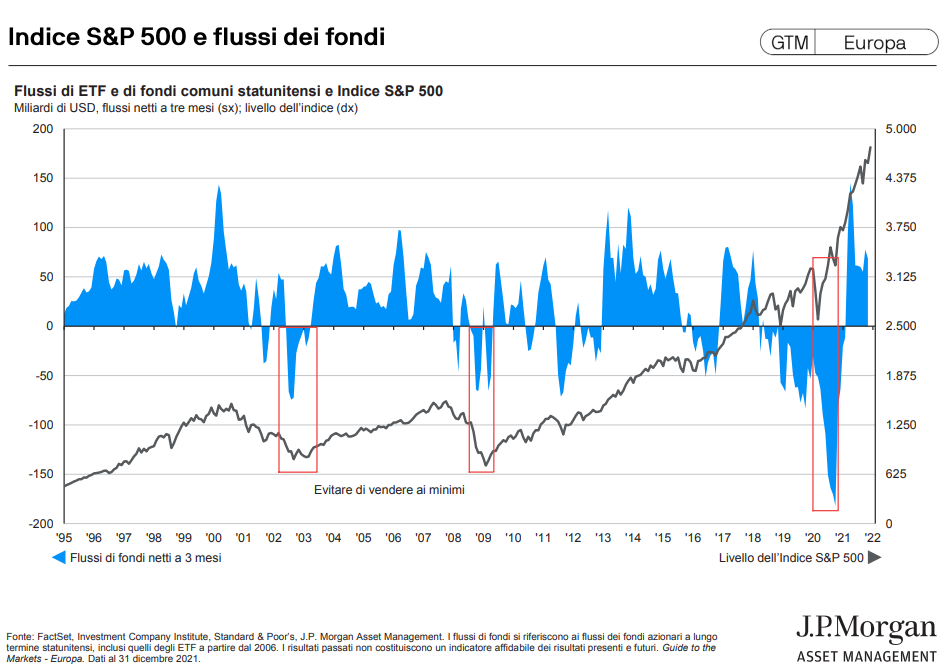

Guarda qui sotto:

Le aree blu evidenziate nei rettangoli rossi corrispondono ai picchi di vendita di fondi ed ETF, in questo caso sull’indice S&P500.

Si tratta dell’effetto gregge.

Ovviamente sono anche i momenti di maggior ribasso del prezzo.

In quelle occasioni tutti vendono, e risulta controintuitivo comprare.

Eppure, comprare in quei momenti di crollo del mercato ti garantisce di ottenere ottimi rendimenti per gli anni futuri.

Investire quando le borse crollano

C’è di più.

Diamo un’altra occhiata alla storia dei crolli in borsa più in generale.

Così da avere un’idea di ciò che di solito succede dopo.

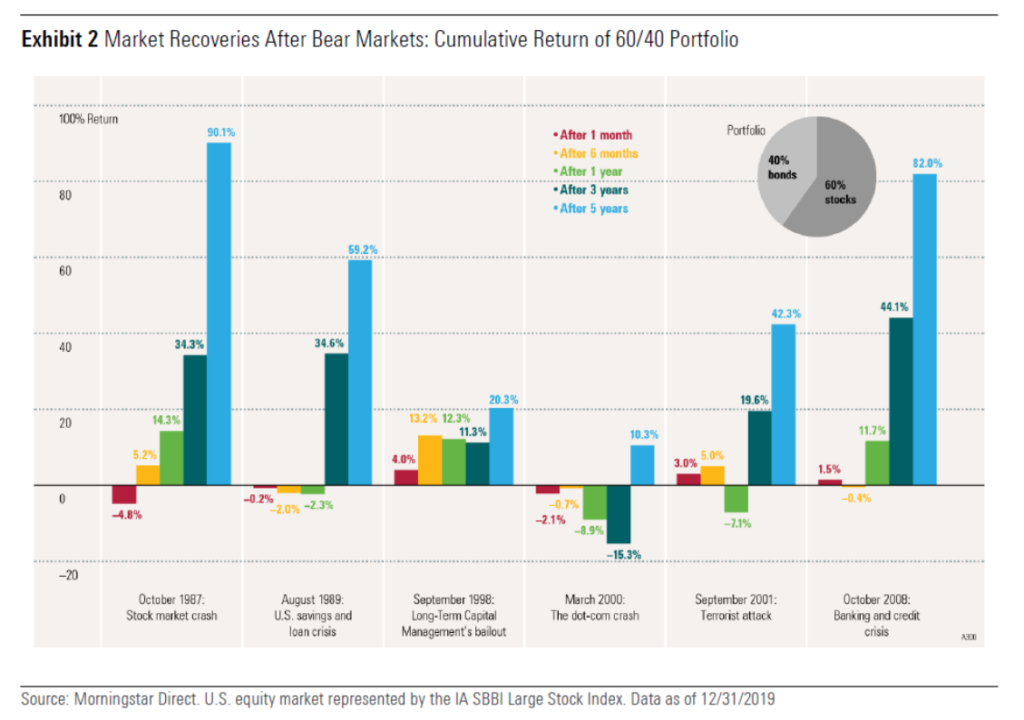

Qui sotto trovi un grafico interessante.

Ti mostra i ritorni di un portafoglio 60% azionario e 40% obbligazionario:

- dopo un mese dalla fine della crisi

- dopo 6 mesi dalla fine della crisi

- e dopo 1, 3 e 5 anni dalla crisi

Ecco i risultati:

Prendiamo in considerazione tutti i significativi crolli di mercato dal 1987 al 2008.

A distanza di 3 e 5 anni abbiamo avuto un generale ritorno positivo sul portafoglio.

Solo la bolla dot-com degli anni 2000 ha richiesto molto tempo prima del recovery, ma anche in questo caso a distanza di 5 anni il portafoglio mostra ritorni positivi.

Nella storia passata, almeno finora, un investimento diversificato (e con strumenti efficienti) mantenuto almeno 5 anni dallo scoppio di una crisi ha sempre prodotto ritorni positivi.

Il Coronavirus, la guerra in Ucraina e la crisi energetica saranno davvero un’eccezione?

O saranno invece un’altra opportunità per chi investe nel lungo termine?

Principio #3 - Mantieni la rotta anche durante i crolli in borsa

Gli investimenti hanno uno scopo.

Di conseguenza, quando le borse crollano una domanda sorge spontanea:

Ma sono sulla strada giusta?

Un piano finanziario si basa in qualche modo sui rendimenti degli investimenti e su una serie di regole scritte.

Per esempio, potrei costruire per me stesso un piano finanziario fatto così:

- Stabilisco un obiettivo

- Decido l’asset allocation sulla base della mia tolleranza al rischio e di ciò che voglio raggiungere

- Investo una cifra fissa periodica, a prescindere dalle condizioni di mercato, che sia coerente con gli obiettivi che voglio raggiungere (serve qualche calcolo)

- Uso strumenti efficienti come gli ETF ad accumulazione

- Compro mercati generali, cioè indici globali

- Mantengo la rotta preimpostata e adatto il piano alle priorità della mia vita, che potrebbero cambiare

Dico per me stesso perchè io non ti conosco.

Magari sei una fase di decumulo del tuo capitale e gli strumenti ad accumulazione non ti servono.

Non lo so.

Ti ho fatto un esempio che potrebbe andar bene per me e che solo condivido con te.

Quindi non prendere nulla di ciò che scrivo come un consiglio di investimento.

Quello che voglio trasmetterti è che facendo così cambi il focus.

Non pensi più tanto alle performance. Piuttosto ti chiedi se, quando cambia uno scenario (come l’arrivo di una crisi, appunto), il piano che hai messo in atto è ancora coerente con gli obiettivi che avevi posto.

Se sono cambiati gli obiettivi, a prescindere dalle condizioni dei mercati, allora potrebbe aver senso rivedere il piano.

Ma se non sono cambiati, allora modificare la strategia solo perché attraversi una crisi potrebbe solo distruggere valore.

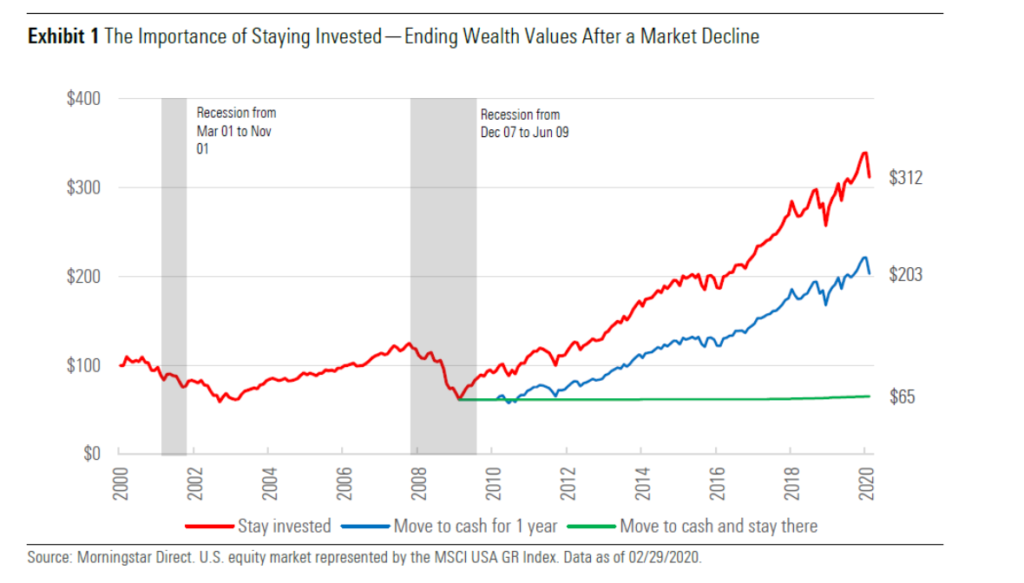

Guarda il grafico qui sotto.

Ecco il costo di un cambio improvvisato di strategia in concomitanza della crisi del 2008:

Rimanere anche un solo anno cash, fuori dai mercati in attesa di “tempi migliori”, avrebbe semplicemente distrutto valore.

Cambiare il focus dai crolli in borsa agli obiettivi

I piani finanziari sono costruiti per affrontare la volatilità.

Riconoscere questo può aiutarti a capire di essere ancora sulla buona strada anche quando le cose sembrano andare male.

I crolli in borsa sono eventi di breve termine.

Prima o poi, i mercati generali tornano sempre a salire.

Quindi il successo dei tuoi investimenti dipenderà molto più dal fatto di mantenere la rotta piuttosto che modificare le strategie.

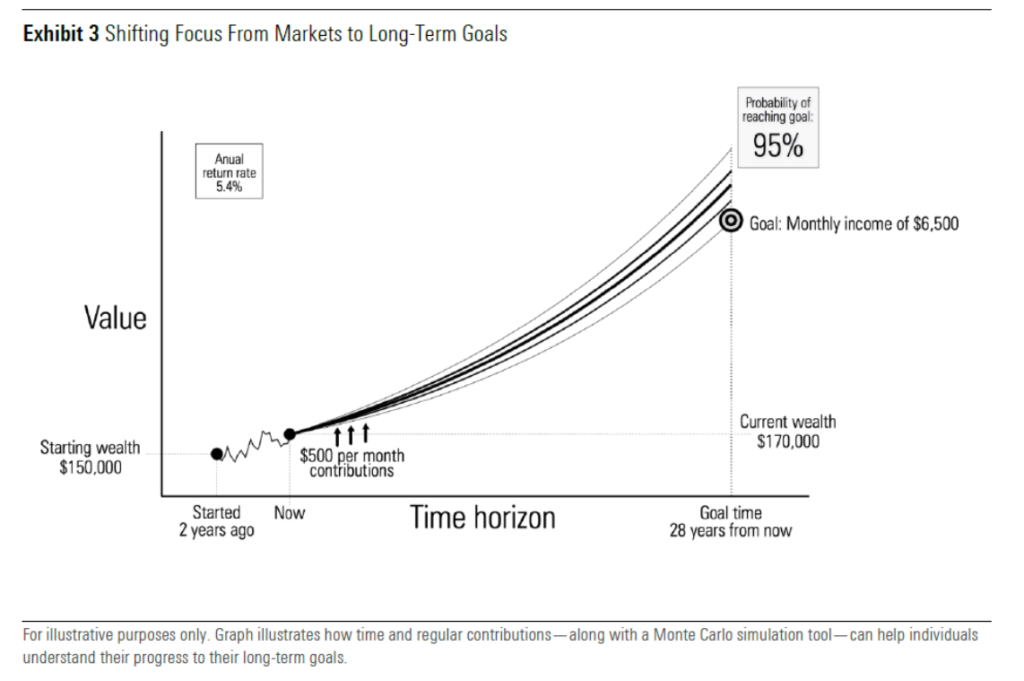

Prendo in prestito il grafico sotto estratto da Morningstar.

È solo a scopo illustrativo, ma è per trasmettere il concetto.

Nel grafico puoi vedere i risultati di una simulazione Monte Carlo con alcuni parametri di riferimento iniziali, come l’investimento iniziale, i contributi mensili e la probabilità di raggiungere un obiettivo target.

Ho trovato questo tool gratuito molto interessante per fare simulazioni del genere:

Potrai quindi usarlo per individuare i migliori e i peggiori scenari di investimento e valutare i casi limite.

Usa il tool inserendo come dati di partenza l’asset allocation, il capitale iniziale, i contributi mensili, la presenza di inflazione eccetera.

Avrai come risultato dei best e worst case della tua simulazione che ti aiuteranno a pianificare i tuoi investimenti e a mantenere la rotta.

In azione

Oggi abbiamo visto tre principi che possono aiutarti a definire come investire durante i crolli in borsa.

Sono principi generali supportati da dati statistici.

Potrai usarli per non perdere la rotta e raggiungere meglio i tuoi obiettivi di investimento.

Per oggi è tutto.

Spero che questo articolo ti sia stato d’aiuto.

Se vuoi iniziare a costruire un piano finanziario, ti consiglio di leggere la mia guida pratica.

La lascio in regalo in cambio dell’iscrizione alla newsletter e della fiducia in questo blog.

L’ho chiamata Metodo Re di Denari, la trovi qui sotto:

A presto,

Francesco