Siamo sempre alla ricerca di certezza.

Conoscere in anticipo un esito – o le sue distribuzioni di probabilità – ci mette in uno stato mentale di comfort in cui viene eliminato il dubbio. Questo permette di prendere decisioni migliori, eliminando il caso dall’equazione.

L’uomo organizza la sua caccia alla certezza cercando di calcolare i rischi in modo preciso. Produce così dei modelli matematici che racchiudono in equazioni le informazioni che ha.

Il più famoso di questi modelli è la teoria della decisione che insegnano in tutte le università di stampo economico, matematico e ingegneristico.

Il modello suggerisce di prendere decisioni migliori seguendo questo percorso logico:

- Per un certo evento, individua tutti i possibili scenari che possono accadere

- Determina tutte le possibili conseguenze per ogni scenario e assegna loro una probabilità

- Stima l’utilità di ogni conseguenza, cioè il beneficio (o il danno)

- Moltiplica l’utilità per la sua probabilità

- Scegli a questo punto l’alternativa con la massima utilità prevista

Questo modello – e le sue evoluzioni – viene insegnato ai ragazzi che si preparano a ruoli in cui dovranno prendere decisioni, come i gestori di impresa.

Anche nel mondo della finanza viene insegnato qualcosa di simile per valutare i rischi e prendere decisioni di investimento.

Prendiamo il caso di un gestore di portafogli.

Dal momento che il suo ruolo è quello di gestire le masse di risparmi della gente comune, dovremmo preoccuparci della qualità delle decisioni che prende.

Dobbiamo quindi porci una domanda: quanto valgono i modelli matematici che vengono utilizzati dagli esperti della finanza per calcolare i rischi e prendere decisioni di investimento?

Le previsioni in finanza

Diciamoci la verità.

Nessuno si aspetta davvero che un esperto di finanza le imbrocchi sempre tutte per il verso giusto.

C’è però un fatto.

Clienti, investitori e tutti i comuni mortali vogliono pensare di avere qualche informazione sul futuro. Un raggio di luce. Un gancio a cui appendersi per prendere una qualche decisione.

Il mercato salirà o scenderà?

Conviene comprare casa adesso o il mercato crollerà?

Quale titolo comprare nel prossimo mese?

Sotto la spinta del popolo che vuole sapere, banche e istituzioni felicemente producono previsioni sulla base dei loro modelli matematici, si fanno pagare caro dai clienti e le danno in pasto ai giornali.

Sulla base di queste previsioni i gestori prendono poi le decisioni di investimento per i miliardi di risparmi che i cittadini come noi gli affidano.

Quanto sono bravi gli analisti finanziari nel fare stime e previsioni?

A dicembre 2021, gli analisti di Wall Street prevedevano per il 2022 un aumento medio del 9,6% per il mercato azionario americano:

Invece, nel 2022, il mercato azionario americano ha avuto il suo peggior crollo dal 2008:

Come può succedere un errore del genere?

Com’è possibile che gli esperti di finanza lautamente pagati, ben istruiti, altamente competitivi, con schiere di analisti a disposizione, e che usano i migliori software, sbaglino una previsione di mercato del 30% in un solo anno?

Le previsioni del cambio euro-dollaro

Gli analisti potrebbero anche sbagliare, per una volta.

Come se la cavano su periodi di tempo più lunghi?

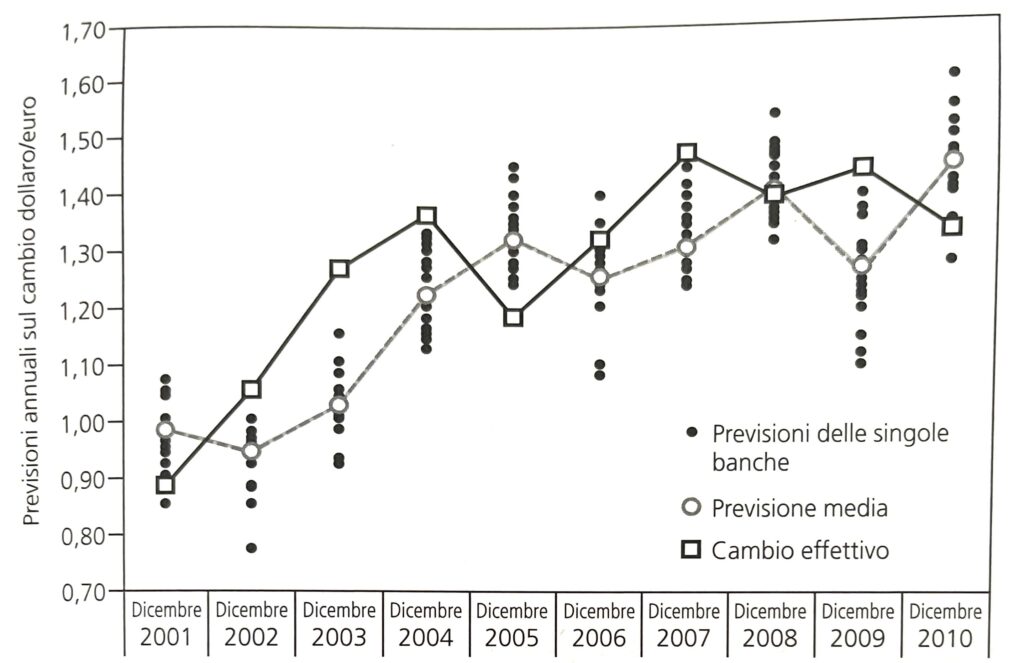

Nel suo libro Imparare a rischiare, Gerd Gigerenzer traccia un grafico interessante sulle previsioni del cambio euro-dollaro fatte dalle maggiori banche internazionali nel periodo 2001-2010.

Eccolo qui (p.101):

La conclusione è che le previsioni del cambio euro-dollaro fatte dalle banche non valgono niente.

Gli analisti non ci azzeccano praticamente mai, anche se le loro previsioni non sono “casuali”. Gli analisti si aspettano infatti che il cambio euro-dollaro dell’anno successivo sia simile a quello dell’anno precedente. Per questo motivo, sono sempre indietro di un anno, e le loro stime non riescono a prevedere né le salite né le discese.

La prova?

Su 10 anni, solo una volta la previsione media delle singole banche è risultata in linea con la quotazione effettiva del cambio euro-dollaro (anno 2008) – un risultato che sembra più casuale che altro.

Oltretutto parliamo di previsione media: non tutte le banche l’hanno azzeccata.

Perchè quindi i dirigenti di grandi aziende che conducono business sia in euro che in dollari dovrebbero pagare fior di quattrini per delle previsioni che non hanno valore?

Gigerenzer osserva due cose:

Alcuni dirigenti potrebbero anche non sapere di queste discrepanze, perché le banche non pubblicano dati del genere.

Un altro motivo potrebbe essere quello che ai dirigenti interessa salvarsi la pelle. Se l’azienda subisce perdite per via del cambio sfavorevole, un dirigente può sempre difendersi mostrando la previsione che aveva fatto la banca, e di aver agito sulla base di quella.

Perchè le previsioni degli analisti finanziari sono sbagliate?

Perché schiere di analisti, consulenti, banche e broker non riescono a fare previsioni attendibili?

Il motivo principale risiede proprio nei modelli matematici e statistici che utilizzano.

Per inciso, non è la matematica ad essere sbagliata. La matematica è corretta, è l’uso che se ne fa ad essere sbagliato.

I modelli previsionali e di calcolo del rischio utilizzati da banche&co si basano infatti sull’assunzione che tutti i rischi sono noti, tutti gli scenari ipotizzati, e tutte le conseguenze calcolabili.

In un mondo di rischi noti, dove ci sono probabilità oggettive da individuare e calcolare, il modello funzionerebbe.

Un mondo del genere è però molto raro già in natura, e assolutamente implausibile in finanza.

In finanza una buona parte dei rischi non è nota, e non sono note le conseguenze. Nei mercati finanziari i rischi non sono prevedibili.

Quanto era prevedibile l’impennata dell’inflazione nel 2022 – mentre nel 2021 le banche centrali parlavano di inflazione solo transitoria e “sotto controllo”?

Quanto era prevedibile l’impatto della guerra Russia-Ucraina nel 2022, o la crisi dei mutui subprime del 2008?

Il mondo della finanza è pieno di eventi imprevedibili e di rischi non stimabili. Ed è dominato da eventi coda improbabili ed eccezionali.

Come conseguenza, i modelli matematico-finanziari non prevedono mai le grandi impennate e le grandi cadute di borsa – come abbiamo visto per il 2022. Riescono a funzionare abbastanza bene solo se non succede nulla di eccezionale, oppure quando l’anno successivo è uguale all’anno precedente.

In sostanza, quello che non è stimabile è il contributo del caso, e delle conseguenze che questo ha in un mondo altamente interconnesso.

Più nello specifico, in finanza non sono stimabili i rischi sconosciuti, ovvero l’incertezza.

Decisioni migliori in condizioni di incertezza

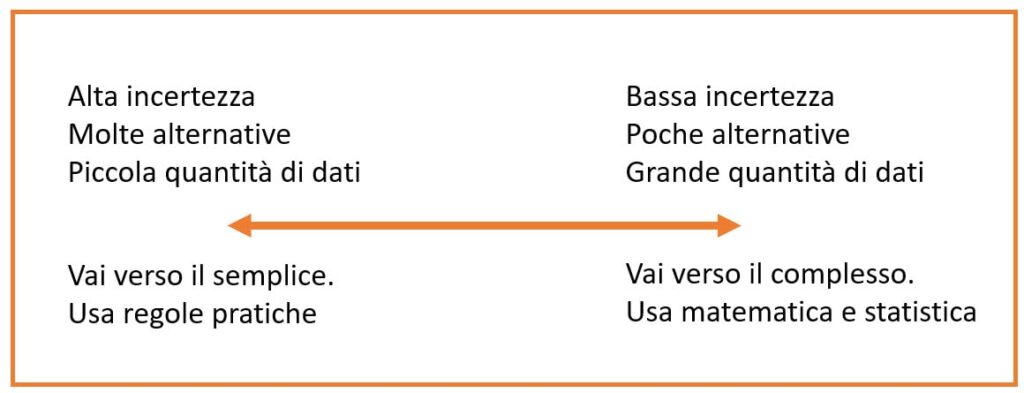

Ecco quindi una linea di demarcazione:

- Quando si ha a che fare con rischi noti, le buone decisioni vengono dall’uso della logica, del pensiero statistico e razionale. I modelli matematici funzionano. In questo caso il mondo è rischioso nel senso che le probabilità degli eventi si possono calcolare e descrivono abbastanza bene (o perfettamente) lo stato delle cose e i possibili esiti.

- Quando c’è incertezza, abbiamo qualche rischio sconosciuto. In questo caso, i modelli matematici riescono a produrre stime grossolane, e più sono complessi più è facile che ci portino fuori strada. La matematica e la statistica da sole non bastano. Per prendere buone decisioni, è essenziale semplificare i modelli e usare anche delle regole pratiche intelligenti date dal buonsenso e dall’intuito.

Regole pratiche di questo tipo vengono chiamate euristiche o “regole del pollice” – dall’inglese rule of thumb.

Ecco uno schema riassuntivo:

Che tipo di regole pratiche si usano in finanza?

E gli esperti… le usano?

Regole pratiche e decisioni difficili

Prendiamo un problema non banale: decidere dove investire.

Sappiamo di dover diversificare, ma come farlo in modo razionale?

L’economista Harry Markowitz ha risolto questo problema circa 70 anni fa, e per questo ha preso il Nobel. Markowitz è famoso per aver sviluppato la teoria del portafoglio che ottimizza il rendimento degli investimenti, ovvero massimizza il profitto dato un certo livello di rischio – o riduce il rischio dato un certo rendimento.

Questa soluzione si chiama portafoglio a varianza media, ed è molto utilizzata ancora oggi dalle banche per investire.

Poco importa che lo stesso Markowitz abbia successivamente dichiarato che, di fatto, la sua soluzione non è efficace: il modello guarda al passato per produrre una serie di portafogli efficienti (ciascuno che ottimizza il rendimento dato un livello di rischio scelto) che avrebbero funzionato in quel contesto.

Ma cosa ci dice sul futuro? Nulla.

Al contrario, per i portafogli più rischiosi il modello di Markowitz sovrappesa i recenti vincitori e sottopesa i perdenti, generando un pericoloso market timing passivo.

Il modello di Markowitz non funziona perchè considera solo i rischi conosciuti – ovvero quelli passati. È perfetto per creare portafogli efficienti basati su ciò che si è già verificato.

Lo stesso Marowitz, però, nel fare i suoi investimenti per la pensione, non utilizzò il suo metodo – grazie al quale aveva preso il Nobel – ma fece ricorso a una regola pratica molto più semplice: divideva i contributi pensionistici a metà tra azioni e obbligazioni.

Perchè l’ha fatto?

Trovi la risposta in questo articolo:

Intervistato da Bruce Bowder, Markowitz ha detto “Ho pensato ‘sai, se il mercato azionario sale e io non sono dentro, mi sentirò uno stupido. E se scende e io sono tutto dentro, mi sentirò uno stupido’, così ho fatto 50-50”.

Regole intelligenti per investire

La regola che ha usato Markowitz per il suo gruzzolo della pensione si chiama Regola 1/N.

La regola dice:

Alloca le tue risorse in parti uguali tra N fondi.

Così, se hai intenzione di investire in due fondi farai 50% – 50%, se i fondi sono 3 farai 33% – 33% – 34% e così via.

Una regola di questo tipo è decisamente semplice sia da capire sia da mettere in pratica. Non servono guru, non servono esperti, ciascuno la può mettere in pratica per proprio conto.

Victor de Miguel (London Business School) e Lorenzo Garlappi (University of Texas at Austin), nel 2009 hanno condotto uno studio in cui hanno messo alla prova questa semplice regola usando 40 anni di rendimenti del mercato azionario americano.

Trovi il loro paper qui sotto:

Il risultato è sorprendente: i due hanno scoperto che i portafogli 1/N che avessero tanto il 25% quanto il 50% in azionario in genere offrivano rendimento superiori rispetto a 14 modelli di portafoglio complessi che investivano nelle stesse azioni.

In azione

Per investire con efficacia ci sono poche regole da seguire.

La prima fra tutte è quella di evitare il rischio di rovina attraverso una buona diversificazione a livello globale.

Servono poi strumenti efficienti come gli ETF, una buona pianificazione del risparmio e regole del pollice semplici e intuitive come la regola 1/N.

Avresti mai detto che una regoletta come questa potesse battere modelli e strategie di investimento complesse?

Alla prossima

Francesco