Si, esistono investimenti postali da evitare.

Poste Italiane è un punto di riferimento storico per i risparmiatori italiani.

Negli ultimi anni, Poste Italiane ha iniziato ad offrire molti più prodotti e servizi che in passato.

Oltre ai classici libretti e buoni fruttiferi, l’azienda oggi è in grado di proporre piani di accumulo, gestioni patrimoniali, fondi comuni, e molto altro.

L’offerta di prodotti di Poste Italiane è infatti molto ampia.

Eppure, è meglio stare lontani da alcune soluzioni che Poste Italiane propone ai suoi clienti.

Dunque quali sono gli investimenti postali da evitare?

E invece quali sono i migliori?

Quali investimenti postali non convengono affatto, e quali invece val la pena di considerare?

Vieni con me.

Oggi parliamo proprio di tutti gli investimenti postali da cui è meglio stare alla larga il più possibile.

Investimenti postali da evitare: da dove partire

Voglio scoprire quali investimenti posso fare con Poste Italiane.

Mi collego al sito poste.it e navigo nella sezione “Risparmio e Investimenti”:

Ecco la lista di investimenti che posso fare alle poste:

- Libretti postali

- Buoni fruttiferi

- Piani di accumulo

- Gestioni patrimoniali

- Fondi comuni di investimento

- Soluzioni di investimento assicurativo

- Titoli di stato

- Altri prodotti

Questa è la lista completa di tutti gli investimenti che posso fare con Poste Italiane.

Ora vediamo quali investimenti postali evitare e quali invece considerare come migliori.

Investimenti postali da evitare: lista dei peggiori

Gli investimenti postali da evitare a tutti i costi sono:

- Fondi comuni

- Polizze assicurative

- Gestioni di portafogli

Ti spiego subito i motivi per cui bisogna stare alla larga da questi investimenti postali.

Fondi comuni di Poste Italiane: da evitare

Poste Italiane ha un sacco di fondi pessimi.

Se sto cercando l’elenco dei fondi comuni di Poste Italiane da evitare devo collegarmi a:

Compare questa schermata:

Non stare a spulciare tutto.

Ho già fatto io.

Nella tabella qui sotto riassumo infatti il nome dei fondi all’interno di ogni categoria:

| Obbligazionari | Bilanciati Prudenti | Bilanciati | Flessibili | Azionari |

| BancoPosta Universo Start (rischio 1 su 7) | BancoPosta Mix 1 (rischio 2 su 7) | BancoPosta Mix 2 (rischio 2 su 7) | BancoPosta Universo 40 (rischio 3 su 7) | BancoPosta Azionario Euro (rischio 5 su 7) |

| BancoPosta Primo (rischio 2 su 7) | BancoPosta Mix 3 (rischio 3 su 7) | BancoPosta Universo 60 (rischio 3 su 7) | BancoPosta Azionario Internazionale (rischio 4 su 7) | |

| BancoPosta Obbligazionario Euro Medio-Lungo Termine (rischio 2 su 7) | Poste Investo Sostenibile (rischio 3 su 7) | BancoPosta Universo Tematico (rischio 4 su 7) | ||

| BancoPosta Rinascimento (rischio 3 su 7) | BancoPosta Selezione Attiva (rischio 3 su 7) | |||

| BancoPosta Orizzonte Reddito (rischio 3 su 7) | ||||

| BancoPosta Azionario Flessibile (rischio 5 su 7) |

Perché questi investimenti postali sono da evitare?

Il motivo è semplice.

Tutti questi fondi, tranne uno solo, stanno performando peggio del loro benchmark.

Che senso ha investire in un fondo che fa peggio del proprio benchmark?

Nessuno, visto che posso investire direttamente nel benchmark per mezzo degli ETF.

I risultati migliori, infatti, di solito si ottengono investendo proprio così.

Vediamo ora nel dettaglio i rendimenti dei fondi comuni di Poste Italiane.

Alla fine ti sarà chiaro perché si tratta di investimenti postali da evitare.

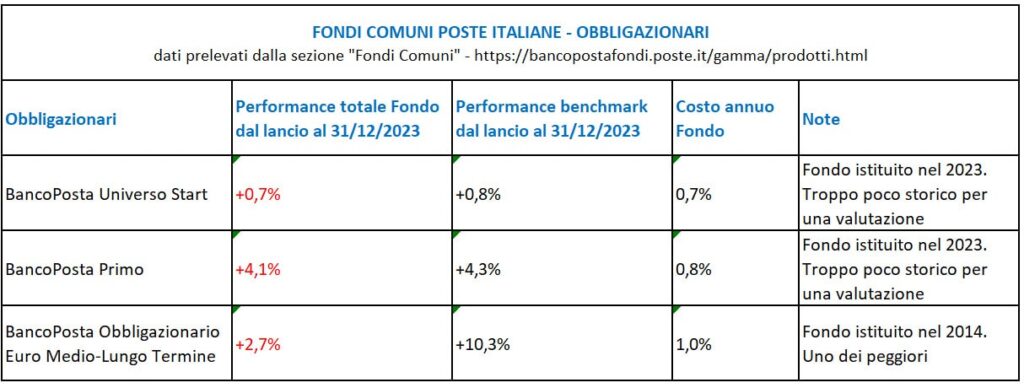

Fondi Postali Obbligazionari

I fondi postali obbligazionari vanno male rispetto al loro benchmark:

Come puoi vedere, nessuno di questi investimenti postali sta performando in modo brillante.

Tutti i fondi postali di questa categoria stanno facendo peggio del benchmark.

Come posso sostituire i fondi di Poste Italiane con investimenti più efficienti?

Il fondo BancoPosta Universo Start è facilmente sostituibile con un ETF monetario.

Il fondo BancoPosta Primo si può invece sostituire con due ETF così composti:

- 50% in titoli di stato Euro a breve – medio termine (indice di riferimento ICE BofAML 1-3 Years Euro Government Index)

- 50% in obbligazioni societarie Euro di breve-medio termine (indice di riferimento CE BofAML 1-3 Years Euro Large Cap Corporate Index

Infine, il fondo BancoPosta Obbligazionario Euro Medio-Lungo Termine sta andando malissimo rispetto al benchmark (rendimento cumulativo +2,7% vs +10,3% del benchmark).

È uno dei peggiori in assoluto.

Questo fondo si può sostituire con due ETF così composti:

- 75% Titoli di Stato e obbligazioni Europee medio-lungo termine (ICE BofAML Euro Broad Market Index);

- 25% Titoli di Stato Italiani breve termine (ICE BofAML Italy Treasury Bill Index)

Scegliendo di investire negli ETF corrispondenti, si ottiene tutta la performance del benchmark.

I fondi di Poste Italiane, invece, ne stanno raccogliendo solo una parte (ma tu sostieni comunque tutto il rischio).

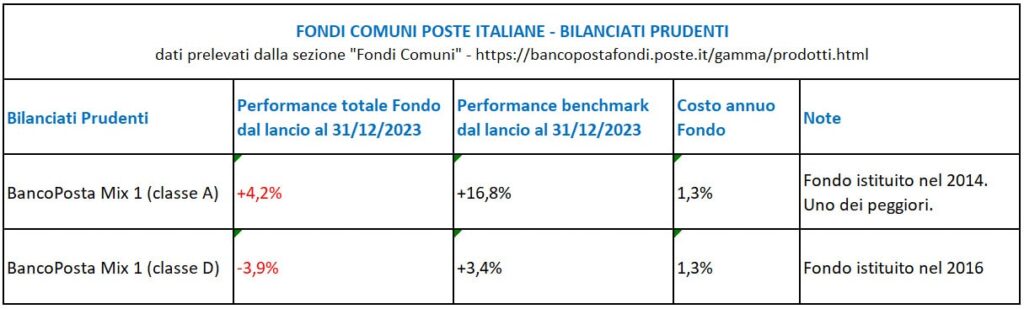

Fondi Postali Bilanciati Prudenti

Anche in questa categoria troviamo investimenti postali da evitare.

I fondi bilanciati prudenti di Poste Italiane stanno infatti andando male:

Il fondo BancoPosta Mix 1 (classe A) è uno dei peggiori, e dal suo lancio nel 2014 ha raccolto solo un quarto della performance del benchmark (+4,2% contro +16,8%).

Lo stesso fondo in classe D registra un -3,9% dopo 7 anni dal lancio. Il benchmark ha invece prodotto +3,4%.

A quanto pare, questi fondi postali sono gestiti male e pertanto sono da evitare.

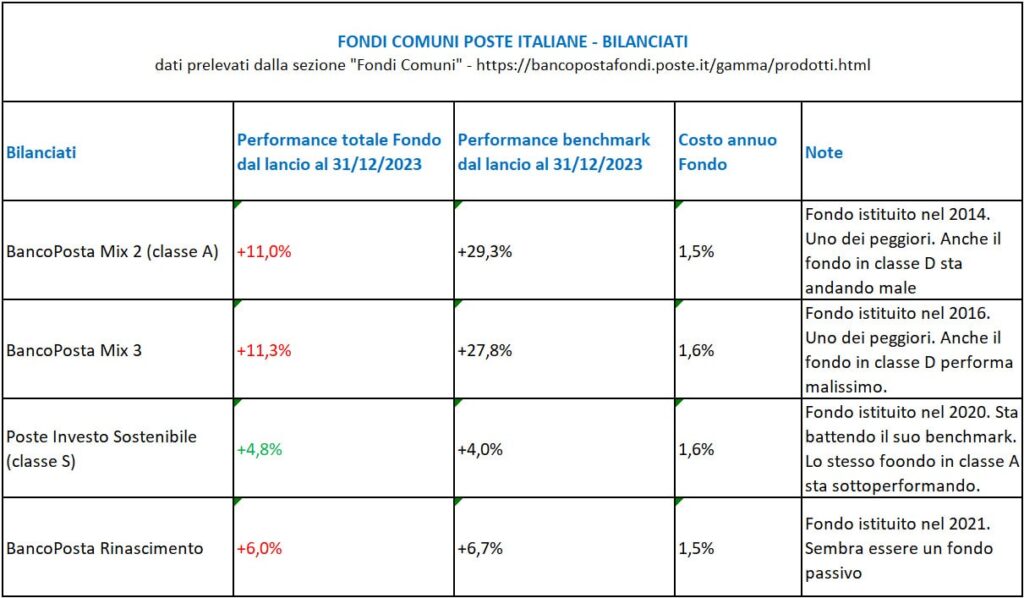

Fondi Postali Bilanciati

Anche gli investimenti in fondi postali della categoria “bilanciati” sono da evitare.

Poste Italiane propone ai risparmiatori 4 fondi bilanciati differenti.

Di questi, solo il fondo “Poste Investo Sostenibile” sta andando bene rispetto al benchmark e potrei considerarlo come potenziale investimento postale.

Gli altri hanno tutti performance deludenti:

Nello specifico, i fondi BancoPosta Mix 2 e BancoPosta Mix 3 hanno raccolto meno della metà delle performance del loro benchmark (11% contro 29% del benchmark).

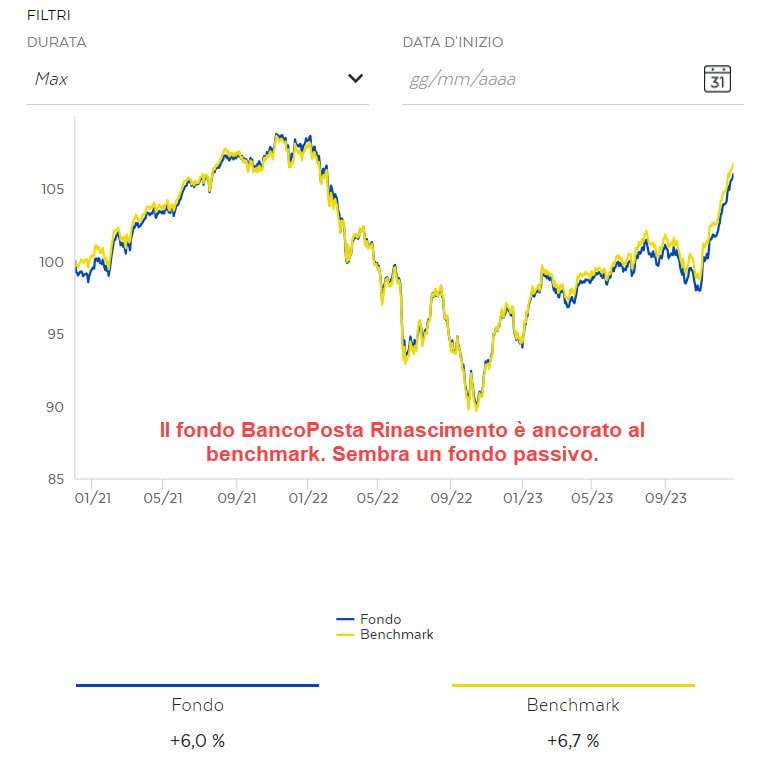

Il fondo BancoPosta Rinascimento mostra un grafico talmente correlato a quello del benchmark che appare un fondo passivo travestito da fondo attivo:

Il Fondo BancoPosta Rinascimento costa 1,5% annuo, ma sospetto che la strategia di investimento sia passiva.

Pertanto, trovo questo costo ingiustificato.

Potrei infatti sostituire questo fondo con degli ETF che riflettono la composizione del benchmark dichiarato nella sezione “Obiettivi” della scheda KID del fondo:

Concludo che, in linea generale, gli investimenti postali nei fondi bilanciati sono da evitare, o perchè fanno peggio dei loro benchmark oppure perchè copiano il benchmark con un costo 5 o 6 volte più alto degli ETF.

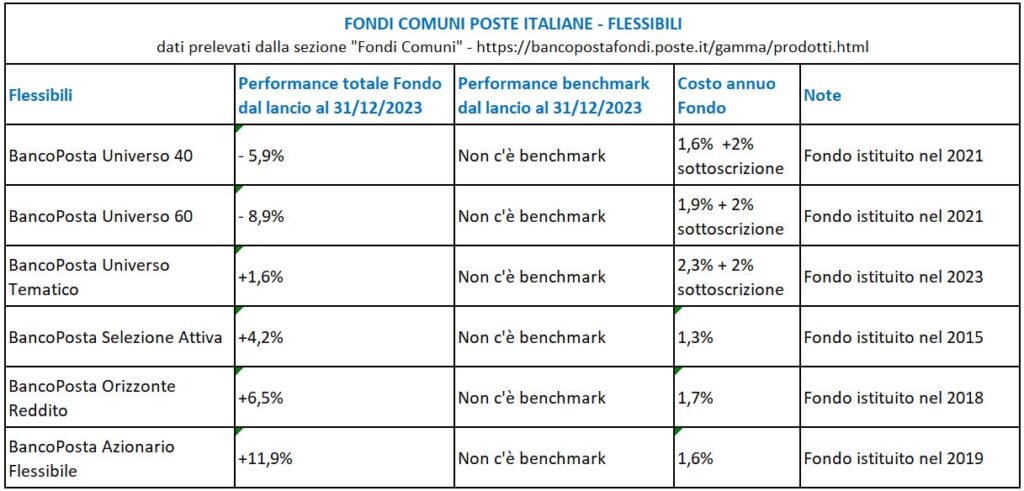

Fondi Postali Flessibili

Io sto ben alla larga dai fondi postali flessibili.

La parola “flessibile” associata a un investimento in fondi mi fa suonare un campanello d’allarme.

Perchè?

Il termine flessibile significa soprattutto due cose:

- Il fondo non ha nessun benchmark di riferimento

- Il gestore del fondo ha molto spazio di manovra nelle sue strategie di investimento

Se un fondo non ha un benchmark di riferimento, il gestore di quel fondo è contentissimo.

In pratica, sta dicendo a tutti gli investitori:

“Ehi, posso ottenere le performance che voglio, perché tanto non potrai mai mettermi a confronto con nessun benchmark.”

Ti piace?

A me no.

Siccome non c’è un parametro di confronto, non potrò mai giudicare le sue performance in modo obiettivo.

Penso ai fondi flessibili come a dei camaleonti. Il gestore di solito ha moltissimo spazio di manovra. Non saprai mai cosa sta facendo con i tuoi soldi, e quali rischi sta decidendo di correre.

Di conseguenza, è molto difficile giudicare la bravura di un gestore di fondi flessibili.

Oltretutto, i fondi flessibili sono anche mediamente cari.

In definitiva, i conflitti di interesse tra te e i fondi flessibili (e chi te li vende) abbondano.

Ti ho raccontato altri motivi per cui stare alla larga dai fondi flessibili in questi due articoli:

Comunque, ecco le performance dei fondi flessibili di Poste Italiane:

Come vedi, i due fondi BancoPosta Universo 40 e BancoPosta Universo 60 hanno performance negative dal lancio.

I fondi Selezione Attiva, Orizzonte Reddito e Azionario Flessibile hanno rendimenti mediamente positivi, ma non si possono mettere in relazione a benchmark di riferimento.

Come conseguenza, evito a prescindere questi investimenti postali.

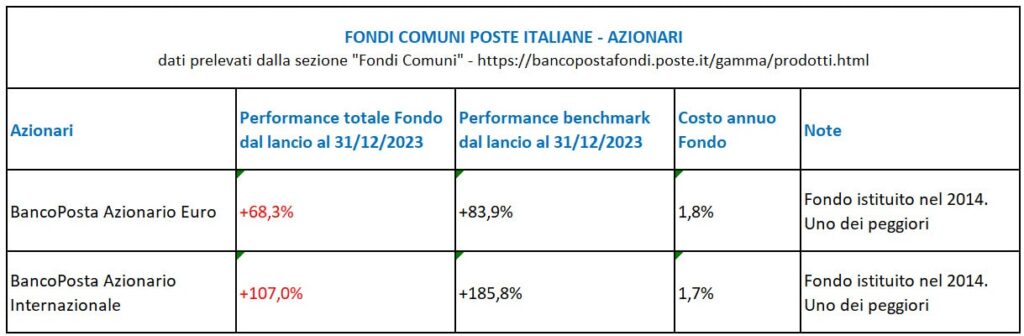

Fondi Postali Azionari

Come vanno i due fondi postali azionari?

Bene, ma non benissimo.

Ecco la tabella dei rendimenti:

Il fondo BancoPosta Azionario Euro ha prodotto +68,3%, ma il benchmark ha fatto quasi +84%.

Come avrei potuto ottenere anche io la performance del benchmark, sostenendo lo stesso rischio?

Semplice.

Siccome BancoPosta Azionario Euro ha come benchmark al 100% l’indice MSCI EMU ESG Leaders, un ETF come Amundi MSCI EMU ESG Leaders Select UCITS ETF DR EUR (ISIN LU1602144575) risolve già la questione.

Il fondo BancoPosta Azionario internazionale ha invece prodotto +107% dal lancio nel 2014.

Sembra ottimo.

Tuttavia, il suo benchmark (100% MSCI World ESG Leaders Index) ha fatto +185,8%.

Per darti l’idea di quanto il fondo postale è rimasto indietro, se tu avessi investito 100.000 euro:

- Nel fondo postale, oggi avresti 207.000 euro

- In un ETF che replica il benchmark, oggi avresti 285.800 euro, cioè 78.800 euro in più.

Alcuni investitori direbbero:

“Non fa niente, mi accontento della performance del fondo, anche se avrei dovuto ottenere di più per il rischio che ho intrapreso”.

Altri invece direbbero:

“Grazie alla consulenza indipendente, ho investito nell’ETF di riferimento e oggi mi godo 78.800 euro in più”.

Da oggi, anche tu puoi rivolgerti a un consulente finanziario indipendente.

Polizze assicurative Poste Italiane: da evitare

Io dico sempre: separare gli investimenti dalle assicurazioni, tranne in rari casi.

Le assicurazioni servono infatti per proteggersi dai rischi, e non per investire.

Quando individuo un rischio per me o per la mia famiglia, contatto il mio assicuratore e stipulo una polizza puro rischio per coprirmi.

Quando invece cerco una soluzione per i miei investimenti, allora è meglio contattare un consulente indipendente, se non so arrangiarmi da solo.

In ogni caso, è fondamentale separare gli investimenti dalle assicurazioni, in linea di principio.

Negli ultimi anni, invece, le Compagnie Assicurative cercano di vendere prodotti ibridi che mescolano l’aspetto degli investimenti con quello della protezione.

Si tratta delle cosiddette polizze multiramo (Ramo I + Ramo III).

Queste polizze sono in genere molto inefficienti. Non sono buoni prodotti di investimento e al tempo stesso non offrono coperture assicurative adeguate.

Infine, costano moltissimo.

Anche Poste Italiane offre soluzioni di investimento assicurativo simili.

Ecco l’elenco degli investimenti assicurativi postali da evitare:

- Poste Progetto Dinamico New (Ramo I + Ramo III)

- Poste Progetto Valore 360 (Ramo I + Ramo III)

- Poste Soluzione Valore New (Ramo I + Ramo III)

- Poste Progetto Bonus 4in4 (Ramo I + Ramo III)

- Poste Progetto Integrazione Programmata (Ramo I + Ramo III)

- Poste Progetto Capitale (Ramo I + Ramo III)

- PostePremium Soluzione Assicurativa (Ramo I + Ramo III)

Poste Italiane offre infine anche altre due polizze:

- Poste Domani Insieme

- Postafuturo Da Grande

Si tratta di due polizze Ramo I che investono in una Gestione Separata.

Nonostante le Gestioni Separate non siano più competitive dal 2023, queste polizze a basso rischio potrebbero servire per parcheggiare la liquidità, in certi contesti.

Gestione di portafogli Poste Italiane: da evitare

Ecco gli investimenti postali in gestione di portafogli (Gestioni Patrimoniali) da evitare:

- PosteFuturo Investimenti

- PostePremium Soluzione Finanziaria

- Poste Gestione Patrimoniale

L’aspetto positivo di queste gestioni di portafogli è che, per la prima volta, è possibile investire in ETF.

Non si tratta di investimenti diretti, ma per mezzo di collaborazioni che Poste Italiane ha stretto con Moneyfarm e BlackRock Investments.

Nonostante gli strumenti di base siano migliori, però, le Gestioni Patrimoniali non sono amiche degli investitori.

Ora ti spiego bene i motivi.

Perché evitare le gestioni patrimoniali?

Uno dei cavalli di battaglia di chi promuove le gestioni patrimoniali riguarda la presunta efficienza fiscale.

In una gestione patrimoniale, infatti, plusvalenze e minusvalenze si compensano senza limiti. Non vale, cioè, la divisione tra redditi di capitale e redditi diversi.

Tuttavia, questa efficienza fiscale è, appunto, solo presunta.

Perchè?

Il motivo è che quando maturano un risultato positivo, le gestioni patrimoniali versano tasse anche se non vendi.

Anno dopo anno, infatti, le gestioni patrimoniali pagano tasse sui risultati maturati (virtuali) anche se non c’è un reale guadagno realizzato (cioè incassato) da parte tua.

Quindi sei in una posizione scomoda.

Da un lato, per non pagare tasse la Gestione dovrebbe conseguire un risultato negativo. E com’è ovvio, per te non è positivo.

Dall’altro, nel momento in cui consegue un risultato positivo, la gestione patrimoniale paga le tasse ogni anno, anche se tu non vendi il portafoglio in gestione e non realizzi di fatto alcun guadagno.

In definitiva, quindi, le Gestioni Patrimoniali rischiano di uccidere l’interesse composto, perché pagano tasse sui guadagni di carta.

Uno dei maggiori vantaggi del compounding, invece, risiede proprio nella possibilità di posticipare le tasse il più possibile, così da far crescere il capitale in un regime esentasse.

Le Gestioni Patrimoniali, al contrario, ogni anno versano tasse e azzoppano il meccanismo dell’interesse composto.

Per questi motivi, le gestioni patrimoniali vanno evitate in generale, e le gestioni patrimoniali di Poste Italiane non sono un’eccezione.

(E si, anche Moneyfarm è una gestione patrimoniale).

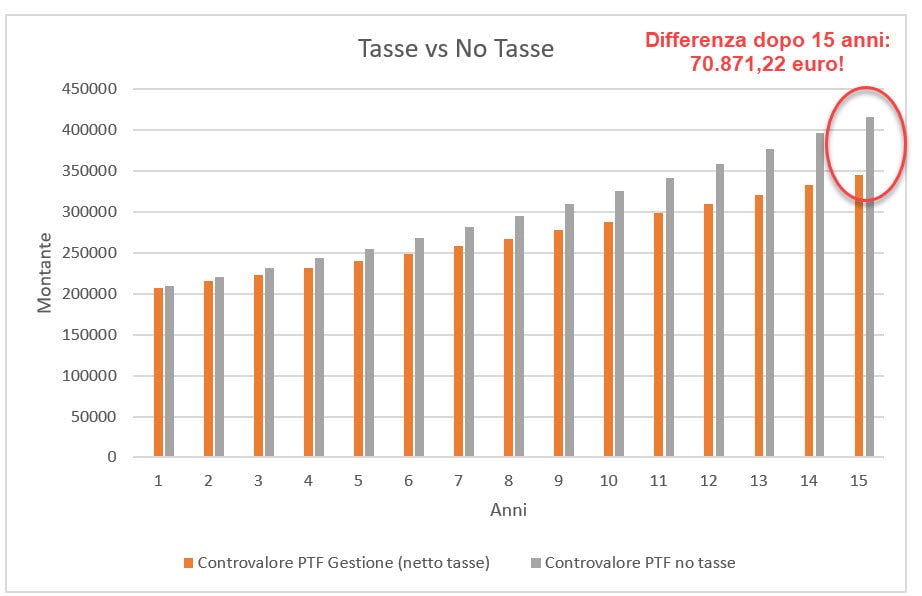

Confronto gestione patrimoniale vs investimento no tasse

Un esempio ti chiarirà le idee.

Supponiamo uno scenario idilliaco in cui tu investi 200.000 euro in una gestione patrimoniale che guadagna il 5% ogni anno.

Io invece investo in un portafoglio di ETF ad accumulazione e ottengo il tuo stesso rendimento.

A distanza di 15 anni, come stiamo messi?

Ecco qui:

Dopo 15 anni, io ho 70.871 euro più di te.

Non ho rischiato di più, non ho fatto nulla.

Solo, non ho pagato inutilmente il fisco.

Più i rendimenti sono elevati e più tempo resti investito in una gestione patrimoniale, e più l’interesse composto sarà castrato.

Buoni Fruttiferi Postali (BFP): da evitare o no?

Veniamo a uno dei principali investimenti promossi da Poste Italiane: i buoni fruttiferi postali.

Conviene investire in BFP?

Quanto rendono?

I BFP vengono emessi sotto la garanzia dello stato e offrono rendimenti sicuri e noti fin dal principio.

La tassazione è del 12,5%, come i titoli di stato.

I buoni fruttiferi piacciono ai risparmiatori che non vogliono correre rischi.

Se voglio avere una panoramica dei rendimenti dei BFP in questo inizio di 2024, mi collego alla gamma prodotti:

Nella tabella qui sotto ti riporto i rendimenti dei BFP oggi:

Nome del BFP | Durata | Rendimento annuo lordo a scadenza |

Buono 4 anni plus | Fino a 4 anni | 2,00% |

Buono 3×2 | Fino a 6 anni | 2,25% |

Buono Rinnova | Fino a 6 anni | 2,50% |

Buono risparmio sostenibile | Fino a 7 anni | 2,00% + eventuale premio |

Buono 3×4 | Fino a 12 anni | 2,50% |

Buono ordinario | Fino a 20 anni | 2,75% |

Buono 4 anni risparmio semplice | Fino a 4 anni | 1,50% |

Buono per i minori | Fino a 18 anni | Fino al 6,00% |

Buono Soluzione Eredità | Fino a 4 anni | 3,25% |

I BFP offrono ad oggi (gennaio 2024) dei rendimenti modesti, ben più bassi di quelli offerti dai migliori BTP da acquistare sulle stesse scadenze.

Siccome tanto i buoni fruttiferi quanto i BTP godono della garanzia dello Stato, mi chiedo perché preferire un buono fruttifero quando i BTP offrono rendimenti più alti a parità di rischio.

Ecco alcune motivazioni.

Meglio i buoni fruttiferi postali (BFP) o i BTP?

È meglio investire in buoni fruttiferi postali (BFP) o in BTP?

Qual’è la differenza?

Si tratta in entrambi i casi di investimenti garantiti dallo stato, ma ci sono delle distinzioni da fare:

- I BTP sono negoziati giorno per giorno, pertanto il loro valore cambia nel tempo. Anche se a scadenza il loro valore è 100, durante la vita il prezzo di un BTP oscilla. Questo potrebbe creare qualche fastidio psicologico se investo in BTP a lunghe scadenze e vedo il prezzo salire e scendere nel corso del tempo. I BFP, invece, non sono negoziati in Borsa e il loro prezzo non oscilla.

- I BTP pagano cedole periodiche, mentre i BFP, in genere, no. Con il buono, raccolgo gli interessi tutti alla fine. Tuttavia, il rendimento promesso dai buoni fruttiferi è garantito se tengo i buoni proprio fino alla scadenza. Se decido di vendere un buono fruttifero prima del tempo, infatti, il rendimento effettivo che ottengo è molto più basso.

- I BTP possono essere più soggetti a speculazioni di mercato, perché sono quotati in Borsa. Con i buoni fruttiferi, questo rischio è molto più limitato.

Alla luce di questo, se cerco il rendimento andrò sui BTP. Se invece cerco la sicurezza, posso optare per un buono fruttifero postale.

Il buono minori conviene?

Il buono dedicato ai minori è uno degli investimenti postali migliori, se tenuto fino a scadenza.

Ecco il foglio informativo:

Il buono dedicato ai minori può rendere fino al 6% composto annuo, se comprato alla nascita del minore e tenuto fino al compimento dei suoi 18 anni.

Si tratta di un rendimento invidiabile, che potrebbe competere con quello dei mercati azionari su un lasso di tempo così lungo.

Se decido di vendere il buono dedicato ai minori prima del tempo, gli interessi che ottengo sono bassissimi e tutti i miei sforzi sono stati vani.

Meglio i libretti o i buoni fruttiferi?

Libretti e buoni fruttiferi sono parenti stretti.

Entrambi i prodotti godono della garanzia dello stato. Si potrebbe dire che hanno lo stesso grado di rischio.

C’è qualche differenza tra i due prodotti:

- I libretti postali smart offrono un interesse fisso sul denaro depositato per brevi periodi. Sono libretti flessibili. Posso anche gestire prelevamenti, ma se prelevo prima della scadenza del vincolo perdo moltissimi interessi.

- I BFP offrono rendimenti fissi e in genere crescenti nel tempo. Possono durare fino a 20 anni Classico strumento di investimento sicuro a basso rendimento per dormire sonni tranquilli.

In definitiva, se cerco un parcheggio di liquidità meglio il libretto smart.

Se invece sto cercando di vincolare i soldi per più tempo, seleziono il BFP.

Occhio però: il peggior investimento alle poste è sottoscrivere un buono e poi ritirarlo prima del tempo. Il rendimento in questo caso è praticamente zero.

Conviene fare piani di accumulo (PAC) con Poste Italiane?

Secondo me no, non conviene.

Il motivo è questo: i piani di accumulo di Poste Italiane sono costruiti sugli stessi fondi comuni visti in precedenza, e sono tutti da evitare.

I fondi comuni di Poste Italiane sono infatti di scarsa qualità.

In alcuni casi, i fondi postali performano così male rispetto ai loro benchmark che io ci sto alla larga più che posso.

In definitiva, quindi, non trovo il senso di costruire un piano di accumulo su fondi postali che eviterei in ogni caso.

Lista investimenti postali migliori

Quali sono gli investimenti postali migliori?

Ecco l’elenco, secondo il mio punto di vista:

- Libretti smart

- Buoni fruttiferi

- Titoli di Stato

Tutti questi strumenti sono di facile comprensione, costano poco o nulla e sono a basso rischio (tranne i BTP a scadenze lunghe).

Utilizzando le Poste solo per spedire pacchi, gestire il conto, e al limite sottoscrivere i migliori investimenti postali, utilizzo al meglio i servizi che mi vengono offerti.

Al contrario, se entro nella giungla dei fondi postali, delle polizze assicurative e delle gestioni patrimoniali, rischio di imbattermi in investimenti postali di bassa qualità e che pertanto sono da evitare.

Investimenti postali da evitare - YouTube

Cerchi anche un altro parere sugli investimenti postali da evitare?

Eccolo qui.

Su YouTube ho trovato questi video di Athena SCF che spiega per bene come stare alla larga dai peggiori investimenti postali:

In azione

Questo articolo è corposo.

Hai letto fino a qui?

Bene!

Ora potrai entrare in azione.

In questa guida abbiamo scoperto da quali investimenti postali stare alla larga.

Nello specifico, gli investimenti di Poste Italiane da evitare sono:

- I fondi comuni

- I PAC

- Gl investimenti assicurativi

- Le gestioni patrimoniali

Al contrario, i migliori investimenti postali sono:

- Buoni e libretti

- Titoli di Stato

E tu?

Hai sottoscritto investimenti postali di cui ti stai pentendo?

A presto,

Francesco

4 risposte

Grazie mille per la chiara descrizione delle varie tipologie di investimento offerte dalle Poste. Non ho nessuna esperienza nel campo finanziario e vorrei investire nei ETF ma non ho idea di come fare. Ho visto i suggerimenti DEGIRO, ETORO, DIRECTA, FINECO ma per iniziare dovrei avere una guida “sicura” insomma un Tutor di fiducia. Come fare?

Ciao Fabio, hai due strade. La prima è fare un po’ di formazione e imparare a operare in autonomia. Se segui questo blog, ogni tanto propongo delle sessioni formative. La seconda è rivolgerti a un consulente indipendente. Io lo diventeró tra un paio di mesi.

Perche non hai parlato dei BFP 4×4 che fra buoni postali sono i migliori ?

Ciao Mario, mi pare che nella gamma prodotti il buono 4×4 non sia presente, e che non sia più sottoscrivibile: https://buonielibretti.poste.it/gamma/buoni-fruttiferi.html

Esiste però un buono 3×4 che rende, ad oggi, il 2,5% annuo. Io non comprerei questo buono, perchè non è competitivo rispetto a investimenti analoghi su scadenze simili.